Znakiem zmieniających się czasów w świecie inwestycyjnym jest fakt, że najbardziej komentowanymi wypowiedziami Buffetta i Mungera w czasie Walnego Zgromadzenia Akcjonariuszy Berkshire Hathaway, były wypowiedzi odnoszące się do Robinhooda i kryptowalut.

Buffett i Munger skrytykowali aplikację Robinhood i zwrócili uwagę, że odegrała dużą rolę w przyciągnięciu na rynki finansowe inwestorów, którzy traktuje je jak kasyno. Munger zasugerował, że usługa, którą oferuje Robinhood – „zgrywalizowane” spekulowanie na rynkach finansowych jest niekorzystna dla klientów i wyrządza im szkodę.

Zdecydowanie bardziej kontrowersyjna była wypowiedź Mungera na temat bitcoina i rynku kryptowalut. Buffett odmówił komentarza w tym temacie by nie urazić inwestorów z długimi pozycjami na tym rynku (co pozwala wnioskować o jego nastawieniu). Munger nie przebierał w słowach. Stwierdził, że nienawidzi sukcesu bitcoina, który jest walutą użyteczną dla porywaczy i szantażystów. Rozwój bitcoina nazwał obrzydliwym i będącym niekorzystnym dla interesów ludzkości.

Coroczne spotkanie z inwestorami dwóch największych ekspertów od inwestowania w wartość zostanie zapamiętana z wypowiedzi na temat bitcoina. Co więcej wypowiedź spotkała się raczej z negatywną reakcją komentatorów z tradycyjnego sektora finansowego (bo negatywnej reakcji uczestników rynku kryptowalutowego należałoby się spodziewać). Ze względu na reputację Mungera negatywne reakcje były utrzymane w przyjaznym tonie ale ich treść była wobec Mungera bardzo krytyczna.

Ma to związek nie tyle z tym, że Munger wyraził skrajnie negatywne nastawienie do bitcoina ale z faktem, że nie postarał się by podeprzeć je sensownymi argumentami. Dlatego traktuję wypowiedź Mungera jako straconą szansę.

Jeśli chodzi o wyrażanie negatywnych, sceptycznych czy krytycznych opinii o aktywach lub klasach aktywów rynek finansowy boryka się z trzema problemami. Pierwszym z nich jest generalne optymistyczne skrzywienie inwestorów, analityków i komentatorów. W otoczeniu informacyjnym rynków finansowych panuje informacyjna asymetria – dużo trudniej jest znaleźć krytyczne niż entuzjastyczne informacje. Wynika to z trzech nakładających się na siebie zjawisk:

- rynku rosną w długim terminie

- większość uczestników ma długie pozycje

- instytucje finansowe zarabiają głównie na produktach oferujących długą ekspozycję

Jednocześnie w tym asymetrycznym otoczeniu informacyjnym panuje tendencja do wyższego oceniania krytycznych informacji. To tendencja obecna w wielu dziedzinach życia, której przyczyn można szukać narzędziami psychologii ewolucyjnej. Ludzie przywiązują dużą uwagę do informacji ostrzegawczych, do wypowiedzi informujących o zagrożeniu a nie do wypowiedzi sugerujących, że wszystko jest w porządku.

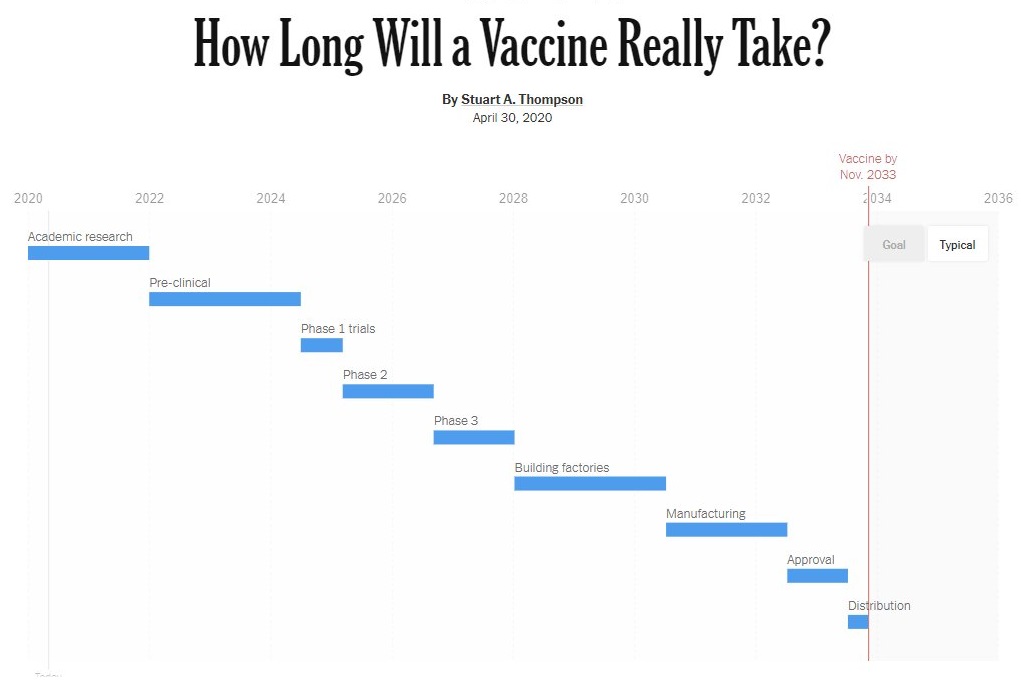

Ta zasada dotyczy także innych dziedzin życia. Weźmy pod uwagę poniższy wykres, opublikowany rok temu w New York Times i przedstawiający standardowy, oparty na doświadczeniach historycznych harmonogram rozwoju szczepionki na COVID-19:

Można sobie wyobrazić optymistyczną interpretację tego wykresu: praca wykonana przez wiele zespołów naukowców i kilka korporacji farmaceutycznych dokonała czegoś na miarę lądowania na Księżycu i drastycznie skróciła okres rozwoju i masowej produkcji szczepionki. Jednak dla dużej części ludzi bardziej przenikliwa, przemyślana wyda się pesymistyczna interpretacja: świat bierze udział w niebezpiecznym eksperymencie – trwa masowa dystrybucja szczepionek, których rozwój powinien trwać dużo dłużej. Optymiści z reguły wydają się naiwni. Pesymiści wydają się kompetentni.

Z tego powodu osoba formułująca negatywne opinie o sytuacji na rynku akcyjnym niemal zawsze wydaje się brzmieć mądrzej niż osoba wyrażająca optymistyczne nastawienie. Rynkowy niedźwiedź ostrzegający przed przewartościowanym rynkiem wydaje się być realistą twardo stąpającym po ziemi, z umiejętnością wnikliwej analizy i „czytania między wierszami” – dostrzegania rzeczy ignorowanych przez większość inwestorów. Rynkowy byk prognozujący kontynuację zwyżek wydaje się naiwnym cheerleaderem, pobieżnie analizującym sytuację i „kupującym dominującą rynkową narrację”.

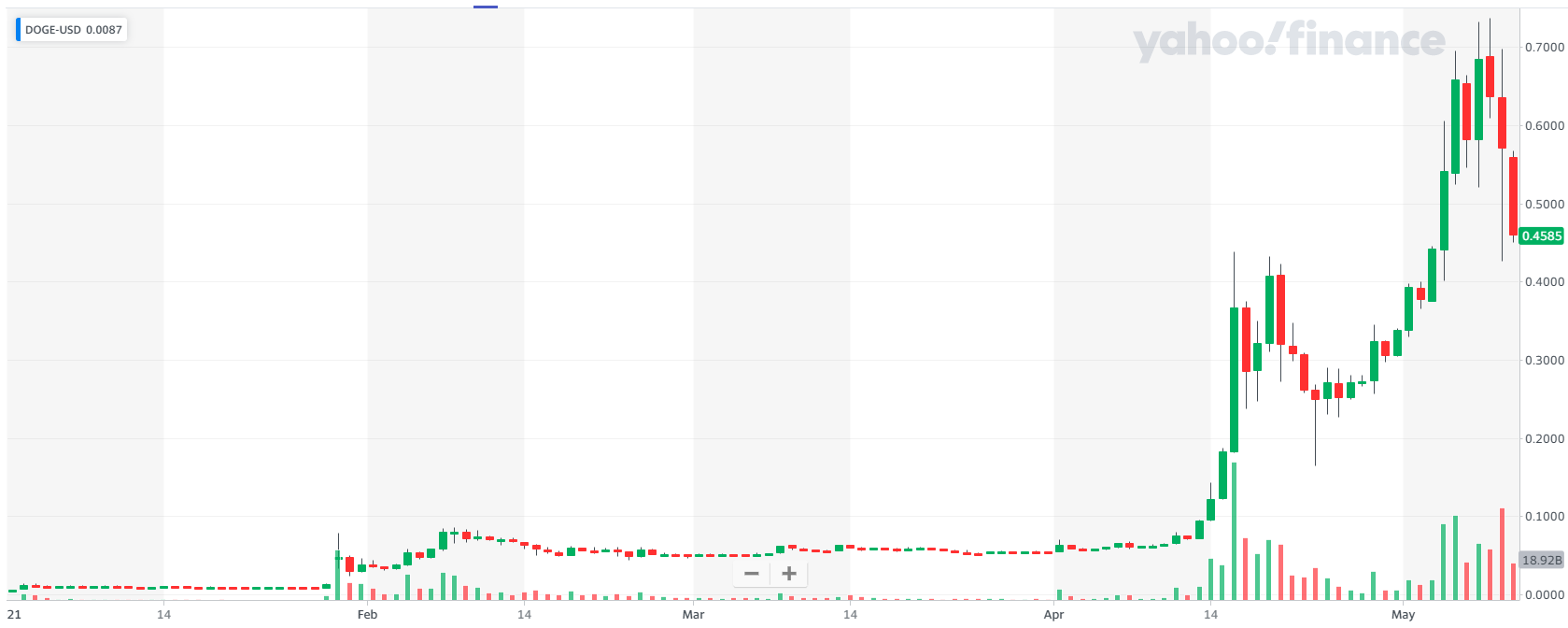

Jest wyjątek od tej sytuacji. Na rozgrzanych rynkach, na których większość inwestorów „siedzi” na spektakularnych stopach zwrotów bardzo łatwo jest wyśmiać jakikolwiek sceptycyzm. Takim rynkiem w maju 2021 jest rynek kryptowalut. Flagowe aktywo, bitcoin jest 1700% powyżej dołka ostatniej bessy a wiele alternatywnych kryptowalut notuje czterocyfrowe stopy zwrotu w kilkutygodniowym czy kilkumiesięcznym horyzoncie czasowym.

W takim otoczeniu rynkowym przemyślane, poparte argumentami kontrariańskie spostrzeżenia mogą być dla uczestników rynku bardzo cenne, także dla tych z entuzjastycznym nastawieniem do potencjału całego rynku. Jedocześnie trudno znaleźć takie analizy bo ich potencjalni autorzy nie chcą się narażać na negatywne reakcje. Tym bardziej, że inwestorzy „siedzący” na spektakularnych stopach zwrotu mają dużo do stracenia i silną motywację by zwalczać negatywne opinie. Dlatego płytkie krytyczne wystąpienie Mungera można traktować jako niewykorzystaną szansę.

Wspomnianą straconą okazję można jednak potraktować jako cenną lekcję. Michael Batnick zauważył, że postawa Mungera świetnie pokazuje konsekwencje wychodzenia ze swojej sfery kompetencji. Ilustruje jak płytkie i nieprzemyślane mogą być spostrzeżenia ekspertów w jednej dziedzinie gdy niesieni wiarą w swoją wyjątkowość, bez rzetelnego przygotowania, wypowiadać się będą o zagadnieniach spoza sfery swoich kompetencji.

Większość inwestorów i większość ludzi ulega efektowi aureoli i z uwagą słucha opinii ludzi, którzy odnieśli sukces w jakiejś dziedzinie (np. biznesie czy inwestowaniu) nawet wtedy gdy wypowiadają się na tematy niezwiązane z dziedziną, w której pokazali swoją wartość (osobną kwestią jest oczywiście rola szczęścia w kreowaniu sukcesu). Moim zdaniem w dużym stopniu dotyczy to odnoszących sukcesy inwestorów z konwencjonalnych rynków, na przykład rynku akcyjnego, z ekspercką pewnością siebie oceniających rozwój rynku kryptowalut. W wielu przypadkach, funkcjonują oni poza swoją sferą kompetencji.

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Dokładnie tak samo jest z celebrytami, którzy wypowiadają się na tematy polityczne 🙂