Gdyby ktoś spytał mnie: który inwestor czy trader był dla Ciebie wzorem do naśladowania, moja odpowiedź brzmiałaby:

Musiałbym podzielić swoje sympatie na dwie osoby w równej części.

Kiedyś tym idolem był Larry Williams. Przeczytałem wszystkie jego książki i testowałem wszystkie strategie. Potem nadeszły czasy Lindy Raschke, jednej z nielicznych kobiet w tej branży.

Obojgu dawałem sporo miejsca w historii swojego bloga, z testami niektórych pomysłów włącznie.

Sympatii do Lindy nabrałem jeszcze bardziej po zeszłotygodniowej, intensywnej lekturze jej książki „Trading sardines”. I o niej właśnie kilka zdań w kontekście tradingu postanowiłem z siebie wydobyć w poniższym tekście.

Książka nie jest poradnikiem zarabiania wprost, ale jej treść wypełniają porady, których we wszelkich innych podręcznikach nie znajdziecie. Jest tam bowiem praktyczna wiedza, którą Linda przez kilka dekad nabyła, handlując na wszystkich niemal rynkach, z przewagą indeksów i towarów, na których operuje przede wszystkim kontraktami terminowymi. Nie kontrakty są tu jednak ważne, ale sposób analizy rynków, który prowadzi do osiągnięcia niezbędnej przewagi.

W książce znajdziemy przede wszystkim osobistą narrację Lindy, która chronologicznie pokazuje kolejne stopnie swojej kariery i ewolucji jako traderki. To barwne opowieści, ale najważniejsze, że okrasza je swoją filozofią tradingową, opisem strategii i transakcji oraz celnymi bon motami w formie wniosków. Postaram się trochę z tej praktycznej filozofii przemycić w kolejnym tekście.

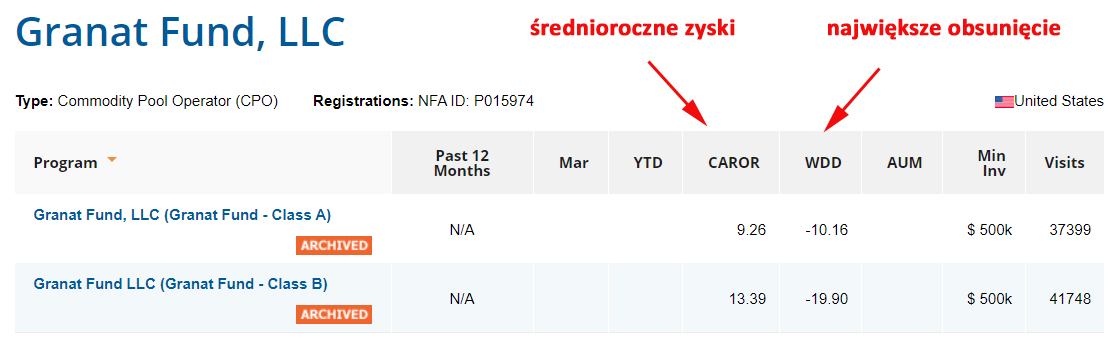

Za Lindą stoi przede wszystkim wiarygodność, co pozwala bez obaw zanurzyć się w tych wyznaniach. Ta wiarygodność to wyniki inwestycyjne, nie tylko własne, ale i na zarządzanych rachunkach. Przez kilka lat jako CTA i CPO prowadziła fundusz „Granat Fund”, który w zestawieniach funduszy tego typu znajdował się niekiedy w czołówce, do czego zresztą nie przywiązywała ona sama wagi.

źródło: ispag.com

Najważniejszą korzyścią inwestowania w ten fundusz było to, że podczas gwałtownych załamań rynkowych wyniki zarządzania były zawsze dodatnie. Co ważne, ona sama swój kapitał w tej puli zarządzanej utrzymywała i przez kilka lat do likwidacji funduszy zarobiła na swojej części w sumie ok. 900%.

Gdyby jednak klienci na bieżąco znali historie tych transakcji, pewnie niejeden umarłby na zawał. Otóż Linda Raschke w wielu chwilach przesileń siedziała na pozycji przeciwnej do gwałtownych ruchów rynku. Jak sama przyznaje, udawało jej się wielokrotnie być „po stronie każdego Czarnego Łabędzia na rynkach”. Wychodzenie z nich z zyskami nakazuje nisko się jej pokłonić.

Te właśnie wszystkie „zawałowe” perypetie opisuje w kolejnych rozdziałach. Co było jej ratunkiem w każdej z tych sytuacji? Otóż dewiza innej legendy- Jessiego Livermora:

Kiedy wpadniesz w kłopoty, zmniejsz pozycję do wielkości, która pozwoli ci spać i walcz.

Cała niemal książka to opis szeregu dramatycznych sytuacji, z których potrafiła dzięki uporowi, swojej wiedzy i inteligencji wyjść cało i zahartować umysł. To dość motywacyjne wyznania, a przy tym na wskroś prawdziwe i spisane z wdziękiem. A czyż my jako inwestorzy nie lubimy takich krwawych, traderskich historii o kłopotach, które sami znamy z dnia codziennego na giełdzie?

Jak choćby ta, gdy po złamaniu barku i ograniczonych zdolnościach manipulacyjnych dłoni, wymyśliła ze współpracownikami klawiaturę, gdzie pod każdym klawiszem zakodowane było gotowe zlecenie. I pewnego dnia po klawiaturze przebiegł się jej kotek, składając zlecenia po 100 kontraktów na kilku rynkach!!! Szczęściem w nieszczęściu wszystkie te milionowej wartości transakcje zakończyły się niewielkimi zyskami.

Albo historia wcześniejsza, gdy cały osprzęt do handlu on-line dopiero zaczął się tworzyć 2 dekady temu. I przez nieumyślną pomyłkę programisty każde klepnięcie w „enter” powodowało otwarcie pozycji krótkiej na 100 kontraktów na indeks S&P 500 na rosnącym rynku!!!

Przez kolejne etapy jej życia przewinęli się niemal wszyscy ważni w tej branży, na zasadzie przyjacielskiej, ale to są nazwiska, które robią wrażenie. Dzięki tej przyjacielskiej współpracy można śmiało ukuć tezę, że analizy rynkowe jakie znamy dziś, przede wszystkim techniczne, dostawały nowe życie.

Z mojego punktu widzenia imponująca była filozofia i systematyczne procesy, w jakich te strategie powstawały. Fontanny nowych pomysłów, które się w jej biurze rodziły, poddawane były bowiem ścisłemu rygorowi weryfikacji. Biuro znajdowało się w jej domu i zawsze miała jakichś asystentów do pomocy przy testowaniu, zleceniach, organizacji. Bądź też w tych testach pomagali Ci, o których teraz czytamy w klasycznych podręcznikach lub podręczniki te pisali.

Takim sztandarowym przykładem owego podejścia może być historia nowego asystenta, którego poznała na jakichś wykładach, i który usilnie prosił, by pozwoliła mu u siebie terminować.

Pewnego dnia Linda zauważyła, że po każdym silnym otwarciu z luką indeksu S&P 500, ulubionego jej rynku zresztą, asystent ów mocno wchodzi w pozycje przeciwne do otwarcia. Zdumiona poprosiła o wyjaśnienia takiego właśnie zagrania, po czym decyzja była krótka: zastopuj, najpierw to przetestujemy!

Testy owe to esencja tego, co Raschke zawsze musi wiedzieć o rynku, żeby poznać i wdrożyć swoją przewagę. Zaczęli sprawdzać statystycznie czy wielkość luki ma znaczenie, jak rynek reaguje na nią po 15/ 30/ 60 minutach, w południe czy na koniec sesji; jak długo taką pozycję trzymać, kiedy dodać, kiedy się wycofać stopem itd. itp. Wynik testów dostarczył materiału dla najbardziej zyskownych zachowań rynku w takiej sytuacji, które rozgrywali w optymalny sposób, choć nie za pomocą automatów, ale ręcznie, z udziałem swojej intuicyjnej oceny. Temat tych testów luk podjąłem kiedyś w podstawowej formie w tym -> cyklu na blogu

Piękno tradingu w opisach Lindy Raschke jest szczególnie intensywne właśnie przez ból mu towarzyszący. Ale choć to lektura przede wszystkim dla pasjonatów, to jej podejście do kwestii przewagi powinno stać jako wzór w Sevres.

—kat—

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Książka chyba z Stanów leci prawda? Ile czekałeś na nią?

Zerkam na nią już od kilku tygodni…