Na finał poprzedniego wpisu zapowiadałem analizę indeksu DAX, a w takim razie oto i ona.

Autorem jej jest Michał Pietrzyca, analityk DM BOŚ, zwycięzca zeszłorocznej edycji comiesięcznych typowań do portfela technicznego spółek w Gazecie Giełdowej „Parkiet”. Michał na co dzień prezentuje w serwisie bossa.pl jedną spółkę, która wg niego ma szansę na jakiś ruch w górę, albo generuje swoje sygnały techniczne dla kontraktów na WIG20, czy też układa portfel funduszy i prezentuje go w biuletynie, ale obszar jego zainteresowań sięga daleko poza te rynki.

Tekst poniższy jest oparty o Analizę techniczną, może być mniej zrozumiały dla nie-technicznych inwestorów.

****************************************************

Analiza DAX wg. Michała Pietrzycy:

Droga społeczności ! Zrobiłem też dla Was ciekawą analizę DAX-a: subiektywną analizę niemieckiego indeksu.

Rok 2020 zapowiada się bardzo ciekawie dla DAX. Indeks z Niemiec zakończył bardzo skomplikowaną makroekonomicznie dekadę, w której średnioroczna zmienność wzrosła o blisko 40%. Na ten moment po domkniętym 2019 roku mamy dla przedstawionego indeksu prawie 15 procent bazowej, rynkowej zmienności. Uważam, że dla DAX-a nie stanowi problemu, aby wykreować nawet dwa razy taką wahliwość, więc traderzy szczególnie teraz na otwarciu nowego roku i nowej dekady powinni uwzględnić ten element ilościowy przy szacowaniu w swoich strategiach bazowej zmienności i ryzyka.

Frankfurcki indeks zyskał przez ostatnie 10 lat 122,39%. W tym czasie wystąpiły trzy głębokie korekty spadkowe rzędu 29 procent. Można powiedzieć, że taki szereg danych obrazuje jedną z najlepszych dekad niemieckiego indeksu. Z tego względu wgłębiłem się w wartościową statystykę DAX-a w nawiązaniu do zachowania się średniej arytmetycznej (SMA) z 50 tygodni handlu. Tą średnią wybrałem z racji tego, że wielokrotnie w moich testach dawała ona silny, długofalowy impet. Budowała trwałe trendy do dalszych zmian i często stosują ją doświadczeni inwestorzy przy projektowaniu różnego rodzaju automatów transakcyjnych.

Za parametr pomiarowy zmiany trendu indeksu DAX przyjąłem 15 – tygodniowe opadanie lub unoszenie się wspomnianej średniej 50-tygodniowej. W tych czasookresach zmierzyłem ile właściwie po zmianie kierunku tej średniej (po wzroście 15-tygodniowym od dołka lub spadku od szczytu) wyniósł przeciętny, dalszy wzrost lub spadek notowań DAX-a. Całe badanie sporządziłem na danych od początku 1995 roku. W ostatnich 25 latach zaobserwowałem sześć cyklicznych zmian analizowanego indeksu i rynków byka – niedźwiedzia. Przeciętnie (liczone za pomocą mediany) DAX zyskiwał po 15-tygodniowym wzroście średniej SMA-50 aż 132 tygodnie, dając średnią stopę zwrotu na poziomie +32,30%. Z kolei mediana rynku spadkowego, kiedy średnia SMA-50 dalej opadała po 15 – tygodniowym zwrocie na południe, wyniosła tylko 38 tygodni.

Poniższy wykres pokazuje ostatnie punkty rozpoczęcia nowego trendu po 15 tygodniach od dołka na średniej SMA-50 według powyższej metody pomiarowej:

W okresie ostatnich 25 lat na sześć okresów pomiarowych tylko raz mieliśmy zejście DAX-a o 44% w dół. Mediana z tych danych wskazuje +0,15%. Dokładnie tak! Po sporych spadkach, które zawróciły prostą średnią kroczącą z 50 tygodni, i to po 15 tygodniowym jej opadaniu, DAX średnio rzecz biorąc już nie tracił na wartości rynkowej. To zaskakująca zmienna, z którą warto rozpocząć nową dekadę handlowania na frankfurckiej średniej giełdowej.

Z technicznego, długofalowego punktu widzenia DAX jest po sporym wzroście, który wyniósł w 2019 roku +25,48%. Dzięki temu średnia SMA z 50 tygodni przeszła w 2019 roku z układu spadkowego w rynek byka i jest już właśnie po wspomnianym 15 – tygodniowym okresie aprecjacyjnym. Daje zatem zielone światło do wzrostów na 2020 rok, ale także na całą, nową dekadę. Nie wolno przy tym zapominać o silnej strefie podażowej 14500 – 15990 punktów, która wynika z górnego odchylenia średnich, rocznych stóp zwrotu. W tej strefie zawiera się tzw. potrójna sigma, czyli praktycznie prawa strona rozkładu normalnego DAX-a. To oznacza, że istnieje 98 procentowe prawdopodobieństwo, że DAX nawet po naruszeniu tej granicy zawróci dynamicznie w dół. Z drugiej strony wyliczony, tylko i wyłącznie na podstawie odchylenia standardowego stóp zwrotu, dolny przedział stanowi granice 8100 – 7740 punktów na ten rok. Mamy zatem tak samo, wysokie prawdopodobieństwo zachowania tej bariery.

W związku z tym każdy inwestor może szacować dla swoich transakcji odpowiednie ryzyko, jakie jest w stanie ponieść i dzięki temu umiejętnie korzystać z ww. zmienności, aby dążyć ze swoimi pozycjami do samodzielnie oszacowanej zyskowności. Osobiście celuję często w układzie ’Ryzyko do Zysku’ na 1:3 lub 1:5, ale tylko, gdy mam na wykresie przewagę wg silnych miar analizy technicznej.

Nie zapominajmy także o tym, że średnio po wspomnianym zakręceniu dla DAX-a linii SMA-50 na północ wzrosty trwały 132 tygodnie. I to liczone na samej średniej, więc w międzyczasie kurs indeksu mógł wybić szczyt o wiele wcześniej i przynieść niekorzystną stopę zwrotu. Ponadto sama zmienność DAX musi również być brana pod uwagę i pamiętajmy, że najczęściej w ostatnich 4 latach generowała średnio na sesję 140 punktów. Czasami jednak poza typowym zakresem zmiany mieliśmy przesunięcia dzienne nawet o 200 – 300 punktów, a zdarzały się także o wiele silniejsze zaskoczenia.

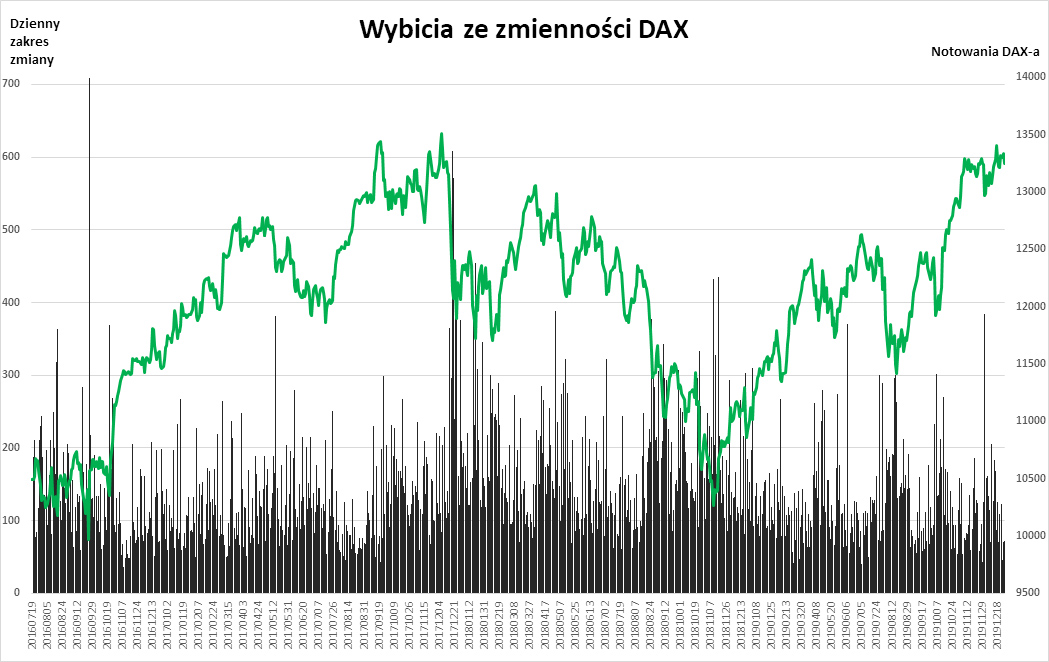

Na frankfurckim indeksie zauważyłem ciekawą zależność. Wybicia ze zmienności liczonej wg ujęcia dziennego ATR (14) rzędu 300 punktów wywierały bardzo często silny wpływ na główny trend. Do tego co 100 – 160 sesji DAX zmieniał swój silny, kierunkowy trend wg ujęcia statystycznego, oszacowanego za okres 2016 – 2019 r. Zawsze nowy trend najłatwiej w tym okresie udawało się wychwycić dzięki zmianie układu sił wg zwrotów price action, ale tylko i wyłącznie w połączeniu z narastaniem zmienności, szacowanej w ujęciu dwutygodniowym.

Poniższy wykres pokazuje jak momenty silnej zmienności dziennej (lewa skala) nakładają się na zmiany kierunku trendu indeksu DAX:

Wykres frankfurckiego DAX-a w latach 2016 – 2019 r.

Pamiętajmy także, że dla „szybkiego tradingu” warto korzystać z analizy technicznej w połączeniu ze statystyką, danymi objaśniającymi profil ryzyka do zysku oraz siłami, które tu i teraz dominują w zachowaniu się kursu danych akcji czy instrumentów / indeksów z giełd akcji. Wybieram tylko te narzędzia, jakie dają mi przewagę nad drugą stroną transakcji. Czytam zachowanie się kursu czy kieruje się w stronę rocznej strefy popytu czy raczej podaży. Następnie wyczekuję na wybicia ze zmienności, z kanałów czy różnego rodzaju formacji klasycznych. Traktuję to holistycznie, całościowo, czyli gram pilnie tą metodą, którą właśnie zauważyłem, łącząc ją z dodatkowym czynnikiem, który daje mi dodatkową przewagę. Do tego zawsze wybieram te strefy cenowe na wykresie, gdzie wspomniany w tym artykule współczynnik RR (ryzyko do zysku) przyjmuje atrakcyjne dla mnie proporcje 1:3 czy 1:5. Bardzo często poluję na techniczne okazje. To znaczy często najpierw odpuszczam zwykłe sygnały AT a najpierw lokalizuję zwroty notowań wg metody Wyckoffa. Dopiero później ważne są dla mnie stany na wskaźnikach CCI / RSI oraz układy sił wg price action, aby w odpowiednim miejscu i momencie zająć swoją pozycję na rynku FX.

*************************************************

Bardzo dziękuję Michał i powodzenia w tradingu oraz konkursie „Parkietu”!

—kat—

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Skoro mediana zmian od momentu sygnału sprzedaży jest DODATNIA, to znaczy, że strategia "kup i trzymaj" przyniosłaby lepszy wynik niż strategia omawiana w tekście…

W tej strategii najważniejsze jest prowadzenie zyskownej pozycji. I dobre wyniki na poziomie mocno skośnych take profitów vs. z pełną kontrolą ryzyka wg podanych zależności da o niebo lepsze wyniki niż "buy & hold". Aktywne zarządzanie silnymi statystykami popłaca 🙂