Kontrakty na akcje notowane na GPW cieszą się umiarkowanym zainteresowaniem, chyba że zdarza się coś wyjątkowego. Taką wyjątkową sytuacją było ogłoszenie wezwania do sprzedaży akcji Energi przez PKN Orlen przed piątkową sesją. Reakcja inwestorów była dość znacząca, akcje PKN potaniały na otwarciu o około 10 procent, by ostatecznie dzień zakończyć sześcioprocentowym spadkiem. Trzy i pół miliona akcji zmieniło właściciela na sesji w piątek, co jest wynikiem znacząco wyższym, niż w ostatnich miesiącach, ale jednak tego rodzaju sesje się zdarzały.

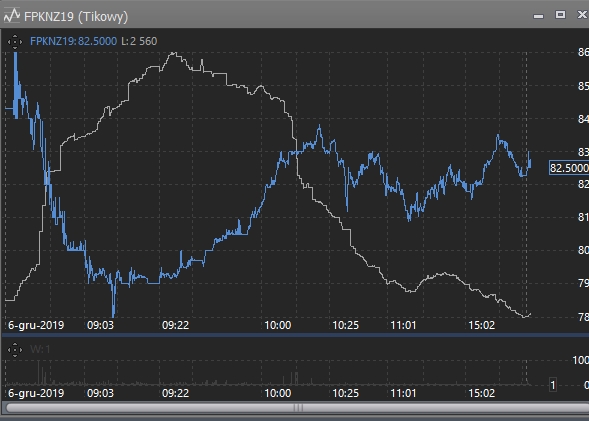

Prawdziwym wygranym okazały się jednak kontrakty na PKN Orlen. Ponad pięć tysięcy kontraktów na serii grudniowej to ponad trzydzieści procent obrotu kontraktami na WIG20 (również grudniowa seria). Rozpiętość wahań 78-86 złotych dawała szansę wielu aktywnym traderom. Zwłaszcza, że w skali mikro mieliśmy do czynienia z trendem spadkowym, wzrostowym i bocznym.

Pod względem liczby otwartych pozycji kontrakt na PKN nie jest liderem, nawet po tej sesji. Wyprzedzają go kontrakty na JSW, PGE, Tauron i PKO bp. Niemniej każda taka nietypowa sesja sprawia, że zainteresowanie tym segmentem rynku może wzrosnąć. Może się nam to nie podobać, ale zmienność jest dla niemal wszystkich uczestników rynku jak powietrze, giełda, domy maklerskie zarabiają na prowizjach, traderzy mają szansę zyskać na zmianach cen i podejmowanych decyzjach. Ba, paradoksalnie korzystają na niej nawet długoterminowi fundamentaliści – chcąc zamknąć pozycje mogą zrobić to bez obaw, że musieliby znaleźć innego długoterminowego fundamentalistę, których chciałby akcje od nich odkupić.

Przy okazji próby przejęcia jednej spółki Skarbu Państwa, przez drugą nie sposób będzie uniknąć rozważań co do tego specyficznego ryzyka, o którym mówi się od wielu już lat przy rożnych okazjach. Wcześniej, czy później rynek jest zaskakiwany albo różnymi decyzjami personalnymi, finansowymi, albo błędnie policzoną dywidendą (no dobra, może się zdarzyć każdemu).

Adam zwrócił już uwagę na pewien rozdźwięk w podejściu inwestorów do spółek prywatnych i tych, o których trudno mówić, że są prywatne. Czy dla zagranicznych graczy będzie miało to znaczenie? Trudno jednoznacznie powiedzieć. Po pierwsze prawdopodobnie liczą się z ryzykiem politycznym, po drugie zaś tylko te spółki zapewniają odpowiednią kapitalizację i płynność.

Mimo tych wszystkich wątpliwości możemy mieć jednak powody do zadowolenia, jeśli chodzi o rynek kontraktów akcyjnych. Coś się na nim dzieje, właśnie dzięki zaskoczeniom i nieprzewidywalności.

[Photo by Jason Briscoe on Unsplash]

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.