Patrząc na skupienie uwagi inwestorów na zbliżającym się posiedzeniu FOMC i rynkowy zakład o obniżkę ceny kredytu, można odnieść wrażenie, iż nie ma dziś na giełdach ważniejszego tematu niż obniżka stóp procentowych przez Fed. Naprawdę jednak znacznie ważniejszym jest szukanie wskazówek na temat kolejnej recesji.

Historycy podkreślają, iż danym o wpływie Fed na rynki daleko do jednoznaczności. W czasach Alana Greenspana obniżki ceny kredytu raczej pomagały akcjom. Wówczas właśnie zachowanie giełd po obniżkach ceny kredytu pozwalało wierzyć w coś, co się określa mianem „Fed put”. Niestety, magia Alana Greenspana została „delikatnie” przyćmiona przez kryzys z 2008 roku, który był na tyle poważny, iż wcześniejsze działania Fed jawią się raczej jako błędne niż jednoznacznie pozytywne. Naprawdę Fed z czasów Greenspana stracił część swojej magii po zgaśnięciu bańki spekulacyjnej na rynku dotcom’ów. Młodszym przypomnę, iż Fed pozwolił sobie nawet na obniżkę ceny kredytu, by ratować rynki po zamachach 9/11 w USA.

W ostatnich latach pomoc Fed dla rynków akcji jest nieco fałszywie postrzegana. Fed pomagał średnioterminowo, a krótkookresowo raczej ostrzegając przed recesją. Dlatego za nic w świecie nie potrafię kupić tego czerwcowego optymizmu, który kazał odrobić całość majowych strat na założeniu, iż Fed uda się jakoś wymanewrować gospodarkę z finałowej fazy cyklu gospodarczego. Oczywiście wszyscy mamy świadomość, iż oczekujemy kolejnej recesji w USA od wielu kwartałów, a kolejna recesja nie chce się zmaterializować. Dla jasności, oczekiwanie na kolejną recesję nie jest tym samym, co oczekiwanie na kolejny kryzys, którego prawdopodobieństwo jest dziś skrajnie niskie.

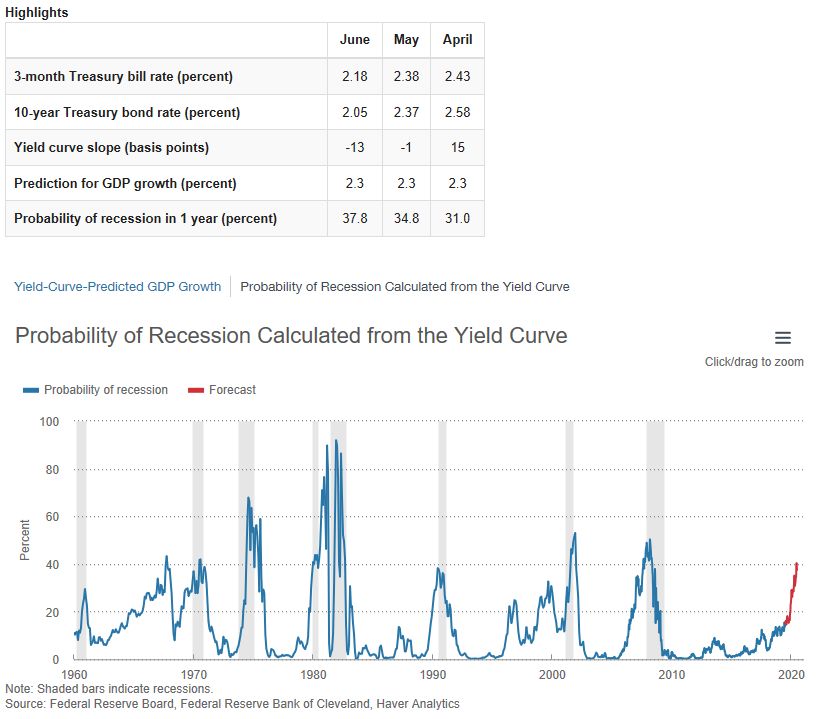

Jeśli spojrzeć na jeden ze wskaźników, który kiedyś już pojawiał się na blogach w kilku notkach, zbudowany na rentowności długu, to prawdopodobieństwo kolejnej recesji w USA w perspektywie ledwie roku jest najwyższe od ponad dekady. Naprawdę masa innych danych wysyła podobne ostrzeżenia – choć nie brakuje i danych przeczących – i trzeba być ślepym lub operować w skrajnie krótkich perspektywach, by nie widzieć rysującego zagrożenia. Stara rynkowa prawda mówi, żeby nie przeciwstawiać się trendowi i nie walczyć z Fed, ale tym razem naprawdę warto zachować nieco dystansu. Ryzyka dla gospodarek są dziś prawdopodobnie największe od wielu lat i kupowanie nadziei, iż Fed ocali rynki przez spadkami, gdy pojawi się recesja jest iluzją.

(źródło: Federal Reserve Bank of Cleveland)

Pozytywnym elementem jest fakt, iż kolejna recesja i kolejna bessa – niezależnie od tego, kiedy staną się faktami – nie będą na miarę ostatnich, więc 20-procentowe, może 25-procentowe cofnięcie będzie można wykorzystać do przegrupowania w portfelach. Również na wskoczenie do pociągu, który w przyszłości pojedzie dalej niż obserwowane właśnie na wykresie S&P500 3000 pkt. Warto zatem spokojnie podejść również do różnego rodzaju przewidywań, iż za rogiem czai się kolejny kryzys na miarę poprzedniego i kolejna bessa sprowadzi S&P500 w rejon 1500 pkt. Tak, jak nie ma podstaw do przekonania, iż amerykański bank centralny i inne banki centralne ochronią rynek przed spadkami, tak nie ma podstaw do ultra pesymistycznych prognoz, iż czeka na kolejny wielki zawał.

4 Komentarzy

Skomentuj Adam Stańczak Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

"Dla jasności, oczekiwanie na kolejną recesję nie jest tym samym, co oczekiwanie na kolejny kryzys, którego prawdopodobieństwo jest dziś skrajnie niskie."

Czy możesz trochę rozwinąć powyższą myśl? Czym różni się kryzys od recesji? Dlaczego uważasz, że szanse na kryzys są skrajnie niskie?

Pozdrawiam

Kryzysy przez wielkie K są wyjątkiem. Naprawdę na przestrzeni 100 lat były tylko 2. Były kryzysy lokalne, ale one nie niszczyły systemu w całości. Starczy porównać skalę kryzysu LTCM, który był do opanowania kwotą 3,6 mld USD z koniecznością dofinansowania dla AIG, kiedy trzeba było wysypać ponad 100 mld USD. Dlatego, jak ktoś mówi o jakimś nowym kryzysie, to powinien być jakoś precyzyjny, o jaki kryzys chodzi. Nowa Argentyna nie będzie dla świata w całości większym problemem. W systemie nie widać większych zagrożeń dla sektora bankowego. Akcje nie są przesadnie drogie. Oczywiście kwestia przyjęcia perspektywy, ale ja nie widzę szaleństwa.

Kryzys jest zagrożeniem dla systemu i wymaga specjalnych działań w polityce gospodarczej i monetarnej, bo może wymknąć się spod kontroli. Recesja to stan właściwie naturalny w gospodarce, przy różnych definicjach, to spadek dynamiki PKB w założonej jednostce czasu, standardowo wymaga poprawienia płynności kredytu w gospodarce i może stymulacji fiskalnej typu obniżki podatków czy usunięcie barier administracyjnych. Zwykle 2 kwartały ujemnego wzrostu PKB uznaje się za techniczną recesję, ale literatura przedmiotu zna przypadki, kiedy coś było recesją, a naprawdę ludziom w tym czasie żyło się dobrze.

Z pamięci, chyba w Meksyku były taki przypadek, że PKB spadało, a realne dochody ludności rosły. Japonia, ze straconą dekadą też jest dobrym przykładem, bo mimo mizerii wzrostu gospodarczego ludzie żyli i żyją tam ciągle dobrze. No i mamy jeszcze bessę, która dotyczy raczej rynków akcji, z granicą 20 procent spadku od szczytu.

Adam,

W odpowiedzi na Twój tekst, Karol Matczak na Linkedin ripostuje, że recesja nie zawsze wywołuje spadki i odwrotnie (mocne spadki zdarzają się bez recesji). Jego wniosek – "przeskok myślowy wprost ze wzrostu gospodarczego (a właściwie jego spadku) na giełdę jest nieprawidłowy".

Nie mam konta na Linkedin, więc nie nie porozmawiam.