Na Blogach Bossy skupiamy się na inwestycyjnej części zarządzania finansami osobistymi. Nie ignorujemy jednak części oszczędnościowej – to od tego etapu zależy przecież wielkość środków, które można ulokować w przynoszących dochody aktywach.

Wielokrotnie podkreślaliśmy znaczenie części oszczędnościowej. Robiliśmy to w kontekście „świata niskich stóp zwrotu” czyli okresu na rynkach finansowych z niższymi stopami zwrotu niż te obserwowane w danych historycznych z ostatniego wieku. Wielu komentatorów wyraża obawy, że z taką sytuacją inwestorzy będą mieć do czynienia w najbliższych dekadach. Na część oszczędnościową zwracaliśmy także uwagę w kontekście rzeczy, na którymi inwestor ma kontrolę. Dla części inwestorów zwiększenie stopy oszczędności będzie dużo łatwiejszą drogą do osiągnięcia celów finansowych niż nawet poprawienie rezultatów inwestycyjnych.

W marcu opublikowano wyniki interesującego sondażu zleconego przez amerykańskiego brokera TD Ameritrade. Sceptycznie podchodzę do sondaży w dziedzinie zachowań inwestycyjnych i finansowych, zwłaszcza sondaży internetowych ale myślę, że można wyniki takich badań potraktować jako zachętę, inspirację do głębszych przemyśleń.

Sondaż objął zamożnych Amerykanów powyżej 45 roku życia – z ponad 250 000 tys. dolarów aktywów inwestycyjnych. Połowo badanych była na drodze do uzyskania lub osiągnęła status niezależności finansowej: możliwości utrzymywania się z dochodów generowanych przez aktywa inwestycyjne. Jedna piąta badanych została zidentyfikowana jako super-oszczędzający: osoby, które oszczędzają przynajmniej 20% swoich dochodów. Celem badania było poznanie zwyczajów finansowych i inwestycyjnych tej właśnie grupy. Przedstawię dwa interesujące wykresy z wynikami sondażu.

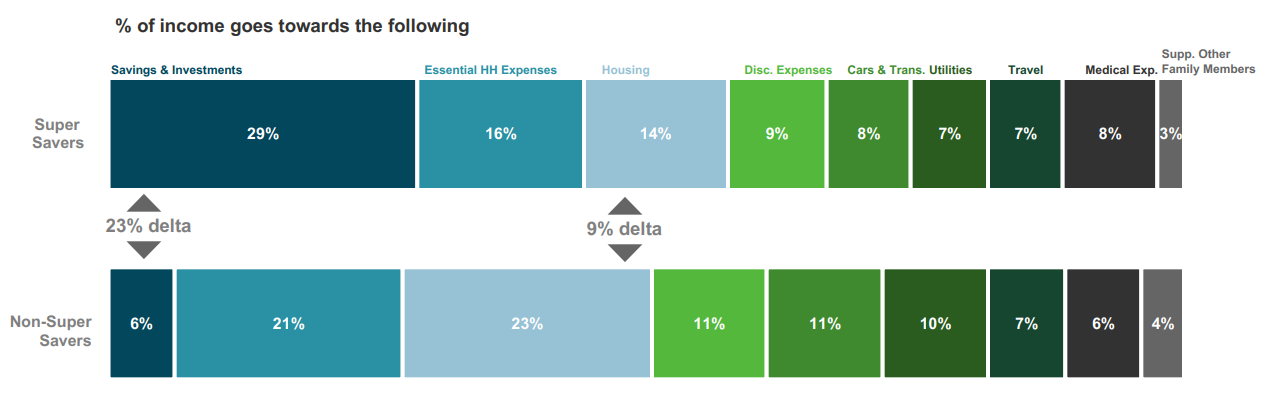

Zacznijmy od strony wydatkowej. Ponad dwudziestoprocentowa stopa oszczędności to poziom bardzo odległy dla wielu nawet dobrze zarabiających ludzi. W jaki sposób super-oszczędzający osiągają tak wysoką stopę oszczędności? Czy dzięki unikaniu wydawania pieniędzy na kawę latte w kawiarniach i rezygnowaniu z tostów z awokado na śniadanie? Wyniki sondażu wskazują, że największą różnicą w wydatkach pomiędzy zwykłymi ludźmi a super-oszczędzającymi są koszty mieszkania.

Myślę, że powyższe wyniki nie powinny być dużym zaskoczeniem. Wydatki na mieszkanie (koszty wynajmu albo koszty kredytu hipotecznego) to z reguły największa część budżetu domowego. Istotne oszczędności najłatwiej jest generować w takich właśnie dużych kategoriach wydatkowych. Moje intuicyjne nastawienie do zarządzania wydatkami w przypadku rodziny z klasy z średniej zakłada, że największy potencjał oszczędnościowy tkwi w wydatkach mieszkaniowych i transportowych (czytaj: samochodowych).

Problem mediów biznesowych a częściowo segmentu porad finansowych polega na tym, że artykuły krytykujące młodych ludzi za rozrzutne wydatki na kawę mają bardzo dobrą klikalność. Być może łatwiej jest też zachęcać do rezygnacji z kawy poza domem niż do odwleczenia na kilka lat decyzji o przenosinach do większego mieszkania lub kupnie drugiego (albo pierwszego) samochodu. To jednak te dwie decyzje będą w stanie istotnie zmienić stopę oszczędności a nie wyszukiwanie i ścinanie niewielkich lecz może frywolnych wydatków.

Myślę, że jest to systemowy problemem mediów biznesowych i segmentu porad finansowych: proste, skuteczne ale nudne rozwiązania często ustępują miejsce błyskotliwym, świetnie brzmiącym poradom o wątpliwej efektywności.

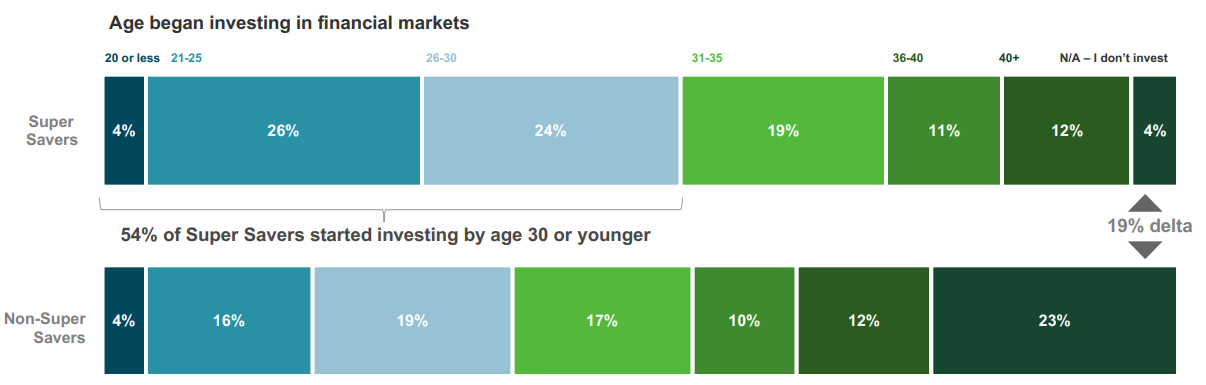

Chciałbym zwrócić uwagę na jeszcze jeden rezultat sondażu badającego nawyki super-oszczędzających: zaczynają inwestowanie dużo wcześniej niż inni ludzie. Z sondażu wynika, że 54% super-oszczędzających zaczyna inwestycje na rynkach finansowych przed osiągnięciem trzydziestki. To wynik lepszy o 15 punktów procentowych od zwykłych ludzi. Budowanie niezależności finansowej jest długoterminowym przedsięwzięciem z horyzontem czasowym liczonym w dekadach. Pięć czy dziesięć lat przewagi czasowej może wygenerować bardzo dużą różnicę w kapitale końcowym a przy korzystnym ułożeniu cykli koniunkturalnych umożliwić nawet wcześniejszą emeryturę.

8 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Brawo, oby więcej takich artykułów. Ale wynurza się stąd smutna prawda, że nie każdy może być super oszczędzającym, np mieszkając na wsi, gdzie bez samochodu nie da się żyć albo gdy wyprowadził się do miasta i siłą rzeczy musi płacić za wynajem lub za raty kredytu hipotecznego.

Ale nigdzie nie było powiedziane, że nie można mieć samochodu, czy nie płacić za wynajem, żeby być superoszczedzajacym.

Pytanie ile samochodów, jakie mi szukanie itd.

Ma to daleko większe znaczenie niż jedno latte mniej.

Klasa średnia, mieszkanie na kredyt, 2 autka, oszczędności miesięczne 30-40% (czasem 50%, rzadko zdarza się nawet 60%) dochodów netto z etatu.

0 kawusi w SB, tostów z awokado czy innego modnego jedzonka na mieście.

Ale nie zacząłem inwestowania przed 30 🙁

@ Deo Gratias

Chciałem pokazać gdzie najłatwiej znaleźć możliwości zwiększenia stopy oszczędności: w największych kategoriach. Natomiast całość powinna się moim zdaniem opierać na tym by znajdować je tam gdzie nie psuje to komfortu życia. A to zależy już od preferencji. Są ludzie, którzy będą bardzo rozczarowani gdy nie będą mogli zaliczyć każdej nowej etnicznej restauracji w mieście (bo to im sprawia dużą przyjemność) ale obędą się bez samochodu i są ludzie, którzy w ogóle nie potrzebują jeść poza domem a samochodów traktują jako coś podstawowego. Moim zdaniem bezkompromisowe oszczędzanie, które zabiera radość z życia może mieć duże negatywne konsekwencje i nigdy bym nie polecał takiej postawy.

Rata kredytu 1500 zł, koszt dwóch aut na miesiąc 1100 zł (kupno używanego auta raz na 7 lat, naprawy i eksploatacja), opłaty na mieszkanie i media 800 zł, jedzenie na dwie osoby to minimum 1000. Wychodzi 4400, Nie wspominając już nawet o wydatkach na dzieci i innych (wakacje, rozrywki, zdrowie, ubrania, elektronika), trudno mówić więc o Tobie jako o klasie średniej, albo mamy inne wyobrażenie na temat klasy średniej, skoro jeszcze 40% odkładasz.

Kredyt nadpłacony dawno temu, rata obecnie śmieszna (już tu pisałem, że wytrzymam kurs 50 PLN za 1 CHF). Mógłbym go spłacić, ale po co jeśli korpo obligacje dają mi 8 – 12% rocznie (z ryzykiem straty kapitału 100% oczywiście)? Samochody z salonu przecież za gotówkę, kupno na raty niezbyt się opłaca. Mieszkanie z mediami oraz jedzenie parę stów więcej.

Jestem biedną klasą średnią (no max to middle middle class) niestety, choćbym nie wiem jak zaklinał rzeczywistość. Muszę lepiej machać łopatą na fx, crypto i akcjach, bo może coś polepszy się w moim życiu.

Oby tylko złodzieje nie okradli mnie jeszcze bardziej z IKE i IKZE. Prawie 9k pójdzie na prowizję za przekształcenie OFE 🙁

@jerzy

Z ciekawosci – uwazasz ze to powyzej czy ponizej klasy sredniej?

@ktos

W Polsce dochody rzędu 10 000 i więcej miesięcznie to raczej powyżej klasy średniej (średnia pensja na dwie rękę około 3650 zł), zakładam że tyle trzeba zarabiać by przy podobnych wydatkach pozwolić sobie na 40% oszczędności.