Oszustwa inwestycyjne przypominają mało ambitne gatunki filmowe. Na przykład filmy sensacyjne. Niemal w każdym filmie z tego gatunku odnaleźć można definiujące gatunek wątki jak końcowa walka dobrego bohatera z czarnym charakterem i ostateczne zwycięstwo tego pierwszego po przezwyciężeniu chwili słabości. W oszustwach inwestycyjnych także powtarzają się te same wątki. Można odnieść wrażenie, że czyta się tę samą historię z różnymi bohaterami w różnych miejscach.

Ron Liber opisał w New York Time przypadek Jordana Goodmana i firmy Woodbridge. W grudniu 2017 roku amerykańska Komisja Giełd i Papierów Wartościowych podjęła kroki prawne przeciwko Woodbridge. SEC uznała tę firmę za piramidę finansową. Całkowita wartość piramidy wynosiła około 1,2 mld USD w momencie jej załamania.

Piramida finansowa Woodbridge nie wyróżniała się niczym spektakularnym Od innych oszustw inwestycyjnych różni ją to, że nie oferowała kosmicznych stóp zwrotu. W zależności od modelu inwestycyjnego oferowała klientom stopy zwrotu od 5% do 10%. Tak jak inne oszustwa inwestycyjne obiecywała całkowite bezpieczeństwo zainwestowanych środków. W tym kontekście oferowane stopy zwrotu były wysokie. Inwestycje w instrumenty tworzone przez Woodbridge oferowano jako alternatywę dla lokat bankowych. Oferowały dwukrotnie a nawet trzykrotnie wyższe stopy zwrotu.

Warto zwrócić uwagę na fakt, że nie każde oszustwo inwestycyjne oparte jest na obietnicy absurdalnie wysokich stóp zwrotu. Dla uśpienia ostrożności wielu inwestorów wystarczy obietnica całkowitego bezpieczeństwa kapitału i stóp zwrotu wyraźnie wyższych niż te oferowane na lokatach bankowych.

Wiele innych wątków dotyczących działalności Woodbridge przypomina inne oszustwa inwestycyjne. Całą operację udało się przeprowadzić dzięki sieci świetnie opłacanych (nawet 5% prowizji) sprzedawców. Większość z nich nie miała uprawnień do oferowania tego typu instrumentów finansowych. SEC podkreśla, że duży odsetek ofiar stanowili emeryci i ludzie w mocno podeszłym wieku – zwracaliśmy już uwagę na Blogach Bossy, że są to grupy demograficzne, na których koncentruje się wielu oszustów, także w sektorze inwestycyjnym. Wielu inwestorów zainwestowało w Woodbridge niemal całe swoje oszczędności – tym samym pozwoliło by błąd inwestycyjny przerodził się w katastrofalną stratę finansową.

Zasłona dymna czyli fikcyjny model biznesowy spółki polegał na oferowaniu krótkoterminowego finansowania dla deweloperów nieruchomości komercyjnych. Woodbridge miał na tych pożyczkach zarabiać od 11% do 15% rocznie a same pożyczki miały być zabezpieczone na nieruchomościach. Woodbridge nie prowadził jednak w ogóle takiej działalności. Za pozyskane pieniądze kupował na własny rachunek nieruchomości, finansował życie prywatne twórcy piramidy i wypłacał odsetki oraz wycofywany kapitał. Najprawdopodobniej od początku projektowano Woodbridge jako piramidę finansową.

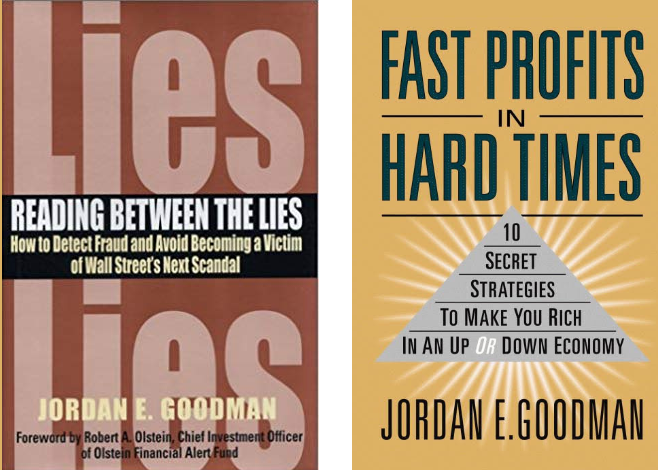

Tym co zwróciło moją uwagę w historii tej piramidy finansowej jest postać Jordana Goodmana. W grudniu 2018 roku Goodman został jedną z 13 osób, przeciw którym wystąpiła SEC w związku z ich udziałem w dystrybucji instrumentów finansowych Woodbridge. Kim jest Jordan Goodman? Zajrzyjmy do dokumentu SEC: Sześćdziesięciotrzyletni Goodman przedstawia się jako krajowej sławy ekspert w dziedzinie finansów osobistych. Jego strona internetowa ogłasza go jako wyrocznię w sprawach finansowych. Regularnie występował na antenie Fox News Network, Fox Business Network, CNN, CNBC i CBS. Przez 18 lat Goodman był dziennikarzem magazynu Money, gdzie pełnił rolę korespondenta z nowojorskiej giełdy. Jest autorem lub współautorem trzynastu książek z dziedziny finansów osobistych. Jako ekspert i mówca regularnie brał udział w konferencjach branżowych. W 2003 roku Goodman wydał książkę o tytule Czytanie między wymysłami: jak wykryć oszustwa finansowe i nie zostać ofiarą następnej afery na Wall Street. Myślę, że istnieje spora szansa na to, że czytelnicy regularnie czytający materiały z dziedziny finansów osobistych natknęli się kiedyś na Goodmana i jego porady.

SEC ustaliła, że Goodman ułatwił firmie Knowles Systems pozyskanie od około 1200 drobnych inwestorów kwoty około 147 mln USD, które ulokowano w instrumenty finansowe emitowane przez Woodbridge. Goodman otrzymał za swoje usługi 2,3 mln USD. Zarzuty SEC dotyczą dwóch kwestii. Po pierwsze Goodman nie ujawniał w czasie naganiania na inwestycje w Woodbridge, że otrzymuje za to wynagrodzenie i że jest ono bezpośrednie powiązane z wielkością pozyskanych od inwestorów środków. Po drugie Goodman nie miał stosownych uprawnień by oferować tego typu instrumenty finansowe.

Goodman naganiał na inwestycje w Woodbridge przede wszystkim jako gość audycji radiowych poświęconych inwestowaniu i finansom osobistym. Robił to w latach 2014-2017. Nazywał inwestycje w Woodbridge bezpiecznym i zabezpieczonymi, zachęcał słuchaczy do wykorzystania przy tych inwestycjach środków z specjalistycznych rachunków emerytalnych. Co ciekawe, Goodman tak efektywnie zachwalał inwestycje w Woodbridge, że przekonał nawet jednego z gospodarzy programu radiowego, w którym gościł. Programu poświęconego zarządzaniu finansami osobistymi. Mało tego gospodarz wspomnianego programu zainwestował w instrumenty Woodbridge choć miał pretensje do Goodmana o agresywne promowanie tej inwestycji a nawet oskarżył go o opłacanie podstawionych osób by dzwonili w czasie audycji i pytali o tę inwestycję. Wisienka na torcie: gospodarz wspomnianego programu powierzył kiedyś swoje oszczędności Bernardowi Madoffowi. Tym razem wycofał pieniądze z Woodbridge po okresie roku – sprawa Madoffa pokazuje, że nie oznacza to, że zachowa dla siebie całość kapitału i odsetek.

Goodman zawarł ugodę z SEC. Ma oddać 2,3 mln USD, który uzyskał z naganiania na Woodbridge. Ma także oddać 315 tys. USD odsetek i zapłacić 100 tys. USD kary. Ma także dożywotni zakaz aktywności w sektorze inwestycyjnym.

Sprawa Goodmana pokazuje niebezpieczeństwa związane z gwiazdorstwem w dziedzinie finansów osobistych i inwestycji. Obserwujemy „celebrytyzację” wielu dziedzin życia i świat finansów nie jest w tym względzie wyjątkiem. Osoby, które w segmencie inwestycyjnym mają status guru mogą wykorzystać swoją reputację do promowania niesprawdzonych lub niebezpiecznych rozwiązań inwestycyjnych. Oczywiście to zagrożenie dotyczy wszystkich osób, które w branży inwestycyjnej się udzielają. Zagrożenie związane z guru jest po prostu większe ze względu na zasięg, którym dysponują.

Z artykułu w New York Times wynika, że kariera Goodmana w dziedzinie zarządzania finansami osobistymi legła w gruzach. Związki z Goodmanem zerwali jego wydawcy oraz znakomita większość firm, z którymi współpracował w ramach programów partnerskich. To dobra wiadomość bo wskazuje, że przynajmniej w kwestii promowania piramid finansowych występuje ewidentne ryzyko dla ekspertów inwestycyjnych. Ponoszą konsekwencje swoich błędów. Choć pewnie nie tak wysokie jak życzyłaby sobie część otumanionych przez nich inwestorów.

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

No ale o co chodzi – przecież uczciwie i przejrzyście dał piramidkę na samą okładkę książki 🙂