Na koniec cyklu jeszcze 3 punkty z moim krótkim komentarzem oraz oryginalna wersja całego zestawienia.

8. Ty stoisz za sterami. Możesz inwestować/tradować tak często lub tak niewiele jak lubisz.

Mamy tutaj w zasadzie dwie potencjalne korzyści.

Pierwsza, którą reprezentuje ster, podkreśla nasz niezależny status jako inwestora: sami jesteśmy dla siebie bossami, od nas zależy wszystko co wiąże się z decyzjami i ich realizacją, nikt nam nie wydaje poleceń i nie rozlicza z ich wykonania, nikt nie ogranicza nas w działaniu i myśleniu, nie jesteśmy również podmiotami szykan osób trzecich, a więc przede wszystkim przełożonych. Całkiem przyjemna perspektywa. Dla pracowników najemnych pachnie niemal rajem.

A czym różni się to od innych wolnych zawodów i biznesów? Przede wszystkim brakiem zależności od innych osób – od natrętnych klientów, zawodzących dostawców, marudzących zleceniodawców. Nawet najbardziej wolny z wolnych zawodów – artysta – potrzebuje hojnych odbiorów swojej sztuki. Inwestor zwykle ma ich dziesiątki na wyciągnięcie ręki po drugiej stronie transakcji.

Żeby jednak być bossem i żyć jak boss, potrzeba transakcji, które dają zyski. Każda wolność ma więc jednak swoje granice i wymogi. I chociaż rzeczywiście sami decydujemy o tym, ile transakcji chcemy wykonywać i kiedy, to z robieniem tego tylko wtedy, kiedy nam się zamarzy, jest pewien kłopot. I warto dobrze go poznać zanim rzucimy pracę w korporacji po pierwszych udanych transakcjach.

Istnieje bowiem szereg okoliczności, które wręcz narzucają nam czas i tryb działania. I nie chodzi wcale o to, że daytrader może zamknąć wszystkie pozycje i wyjechać na wakacje, a inwestor długoterminowy zabiera do urlopowej walizki ciężki czasem bagaż swojego niepokoju o zajęte pozycje. Chodzi raczej o wymogi pewnej systematyczności oraz synchronizacji z rynkiem, wśród których wymieniłbym przede wszystkim:

– systematyczny trading

A więc przede wszystkim systemy transakcyjne, które wprawdzie można tak ustawić, by pozostawały bez pozycji, ale nigdy nie wiadomo z góry, kiedy kolejne sygnały wejścia na rynek się pojawią; potrzebny jest więc nieustanny monitoring, tu bowiem nie można sobie pozwolić na pominięcie transakcji, to może być ta jedna, która przesądzi o całym roku na przykład.

– brak zmienności na rynku

Co z tego, że wyznaczymy sobie czas na trading, skoro rynek może wpaść w okres totalnej flauty, nie dając nam szans na jakiekolwiek transakcje, albo wpadnie w gwałtowne, potencjalnie zyskowne dla nas ruchy wtedy, gdy zaplanujemy słodkie lenistwo.

– rozsynchronizowanie się strategii i rynku

Załóżmy, że gramy tylko strategie podążania za trendami (trend following), a tu rynek zamiast wyraźnych tendencji serwuje nam buksowanie w miejscu. Albo mamy plan gry od bandy do bandy, a rynek mocno wbija się w trend. W obu przypadkach nawet jeśli mocno chcemy, możemy nie dostać okazji do transakcji.

– niekompatybilna faza cyklu

Inwestujemy w akcje, a tu na rynku pojawia się bessa. Pewnie, że można wówczas próbować łapać okazje, ale czy naprawdę ma to sens zanim rynek nie osiągnie dna?

A to tylko fragment potencjalnej wolności. Żeby móc się w niej nurzać, potrzeba najpierw skutecznej strategii (przewagi rynkowej), której brak powinien znaleźć się na pierwszym miejscu listy przeciwnej, czyli „dlaczego trudno być inwestorem”.

9. Zamiast corocznej podwyżki pokrywającej rosnące koszty życia, możesz sam sobie wykreować podwyżki i bonusy.

Kolejny pożytek bycia na swoim i niezależności od przełożonych, zleceniodawców czy udziałowców. Nie wymaga to zresztą dodatkowych komentarzy, wymaga za to przeciwważnej refleksji, po to, by potencjalni aspirujący nie wpadli w euforię pułapki łatwego utrzymania z inwestowania.

Pieniądze na giełdzie nie mnożą się jak króliki i tak regularnie jak comiesięczna pensja. Bywają okresy gdy inwestycja przez tygodnie, miesiące lub lata nie przynosi profitów na skutek okresowej dekoniunktury albo po prostu obsunięcia kapitału spowodowanego papierowymi lub realnymi seriami strat. Być może przyda się wówczas posiadanie rezerwowych środków lub kredytu, które pozwolą przejść przez ten niezyskowny okres bez umniejszania kapitału w grze.

Dużo ważniejszą jednak kwestią jest w ogóle posiadanie odpowiednio dużego kapitał inwestycyjnego, z którego zyski pozwolą na comiesięczne wypłaty na życie + ewentualny bonus w okresie zysków.

W opcji umiarkowanie realnej, która oznacza średnie roczne zyski ok. 10% z inwestycji w akcje i potrzebę np. 3.000 zł wypłaty co miesiąc (3700 brutto), kapitał musiałby być utrzymywany na poziomie minimum 432.000 zł gdyż:

10% z 432.000 = 43.200 zł brutto

43.200 zł / 12 miesięcy = 3 600 zł brutto (3000 zł netto)

To więc opcja na życie dla już majętnych. Reszta może sobie w zasadzie wypłacać tylko same bonusy bez „pensji” albo postarać się o zyski wyższe niż 10% rocznie, co wymagać będzie dużo niższego kapitału w grze.

10. Trading/inwestowanie są pozbawione walk o własną pozycję w pracy.

To opcja dla tych wszystkich pracowników najemnych, którzy nie chcą tracić czasu, energii i nerwów na zabiegi o awans, o przychylność przełożonych, o szacunek współpracowników, nie chcą czuć się poniżani czy mobbingowani, nie chcą brać udział w interpersonalnych rozgrywkach. Uniknięcie tego samo w sobie jest już życiowym bonusem.

Myli się jednak ten, kto uważa, że będąc sam szefem w swoim biznesie również jest wolny od tego rodzaju walk. Ich przecież dotykają potyczki o pozycję z pracownikami, klientami, zleceniodawcami, konkurencją.

Inwestowanie rzeczywiście ma w tym kontekście ponownie unikalny charakter.

***

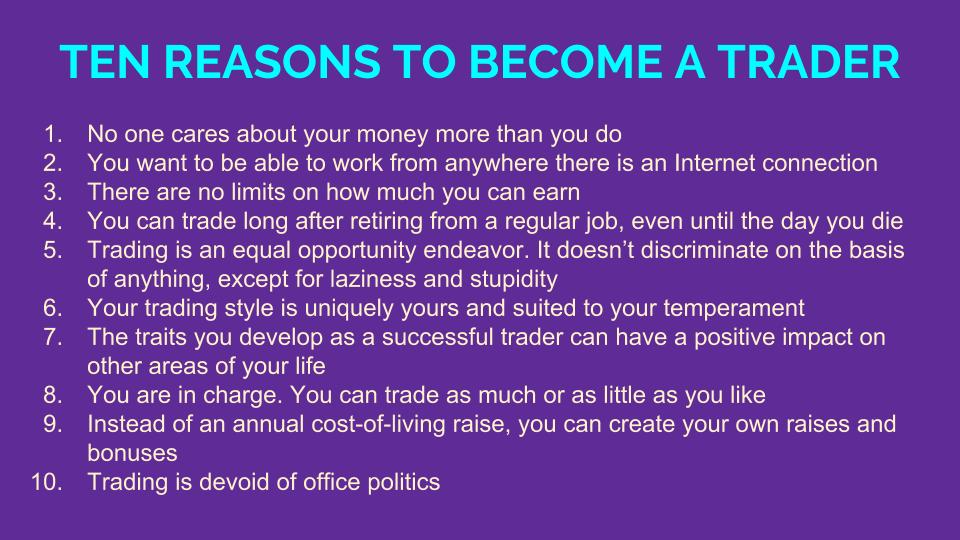

I na koniec, tak jak obiecałem, źródło inspiracji, dzięki któremu powstał ten cykl. Było nim poniższe zestawienie, które znalazłem kiedyś na twitterze:

Dziękuję więc bezimiennemu autorowi za możliwość podzielenia się refleksjami na ich temat, a Czytelnikom za poświęcony czas.

—kat—

1 Komentarz

Skomentuj Marcin Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Dzięki za pouczający cykl. Może kiedyś…