Jeśli kogoś zżera ciekawość jak statystycznie wygląda kupno maksimów poprzedniej sesji na rynkach zagranicznych, to ten wpis jest właśnie dla niego.

A dokładnie przyjrzałem się dwóm najważniejszym rynkom, to jest amerykańskiemu indeksowi S&P 500 oraz niemieckiemu DAX. Zrobiłem identyczne testy jak w przykładach z polskim FW20, z tą różnicą, że testowałem tylko indeksy zagraniczne, a nie kontrakty na nie. Przyczyna podstawowa tej prezentacji jest ta, by podsunąć traderom ściągawkę odnośnie tego, jak może się prawdopodobnie zachować dany rynek konkretnego dnia w perspektywie pokonywania najwyższego poziomu ceny z poprzedniej sesji.

W testach obu rynków zastosowałem identyczne warunki jak poprzednio:

– dzienne dane historyczne dostępne i opisane na bossa.pl,

– zajęcie pozycji długiej tylko wówczas, gdy następuje wybicie kursu powyżej maksimum dnia poprzedniego, przy czym otwarcie dzisiaj musi wypadać poniżej owego maksimum z poprzedniej sesji,

– sesja poprzednia musi być SPADKOWA w pierwszym wariancie, i WZROSTOWA w drugim,

– sumuję tylko indeksowe punkty zysków/strat osiągniętych od wybicia do zamknięcia sesji tego dnia lub w drugiej opcji – osiągniętych do zamknięcia sesji następnej,

– nie uwzględniam prowizji i poślizgów, chcę pokazać jedynie surowe statystyki, wskazujące potencjalne możliwości gry w ten sposób,

– kapitał początkowy to 1000 jednostek dla S&P500 oraz 3000 jednostek dla DAX i do tej kwoty doliczam kolejne punkty zdobyte lub stracone z założeniem, że zawsze kupujemy tylko 1 umowną sztukę indeksu.

Jak poprzednio nie publikuję pełnych statystyk, a jedynie zmiany krzywych kapitału, aby uzmysłowić Czytelnikom prawdopodobne ryzyko, rozkłady zysków i strat oraz możliwości, jakie niosą.

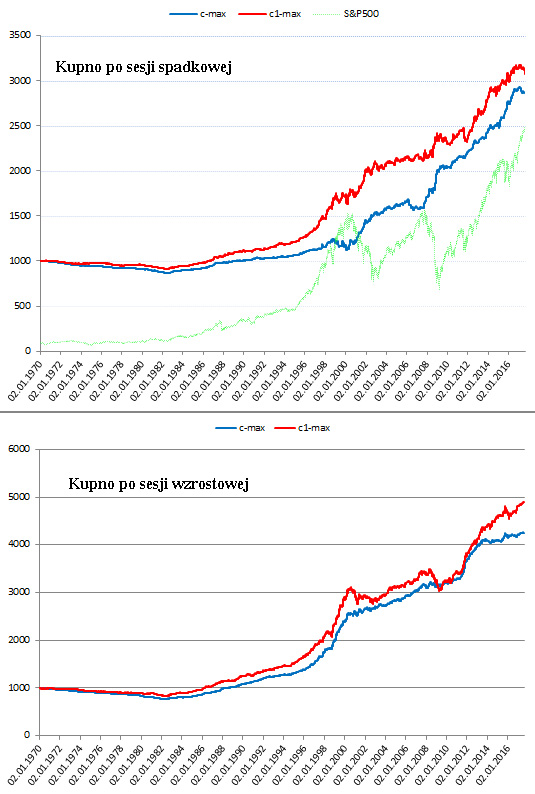

TEST 1: indeks S&P 500

Wykres zmian kapitału obu opcji jednocześnie:

Krzywa niebieska, opisana jako ‘C-max’ oznacza zyski/straty liczone od zamknięcia dzisiaj (C, czyli Close) do maksimum poprzedniej sesji, ponad które nastąpiło wybicie. Zamykamy i otwieramy pozycję na tej samej sesji.

Krzywa czerwona, opisana jako ‘C1-max’ oznacza zyski/straty liczone od wybicia do zamknięcia kolejnej sesji. Zamykamy pozycję dzień o jej otwarciu.

Krzywa zielona to wykres indeksu w cenach zamknięcia.

Jak widać po opisie – górny wykres powstał w teście po sesji spadkowej, a dolny po sesji wzrostowej.

Komentarz:

Potężne, choć jedynie hipotetyczne zyski w przeszłości. W zasadzie do połowy lat 80tych ubiegłego wieku wybicia tego rodzaju przynosiły permanentne straty. Od 3 dekad jednak mamy pozytywną odpowiedź rynku na test maksimów poprzedniej sesji. Proszę zauważyć, że krzywa zysków rośnie nawet podczas bess! Trzykrotnie sprawdzałem, czy nie ma w tym pomyłki. I w tym przypadku to kupno po sesji wzrostowej przynosi większe sumarycznie zmiany punktowe. W obu przypadkach opłacało się przetrzymać jedną sesję dłużej zamiast zamykania na koniec tej samej sesji co kupno. To jednak tylko zachowanie samego indeksu, proszę nie ekstrapolować tego na przebiegi wszelkich innych instrumentów powiązanych. Chodzi jedynie o wyrobienie poczucia zachowań S&P 500 w trakcie tego rodzaju wybicia, do końca sesji i dzień po.

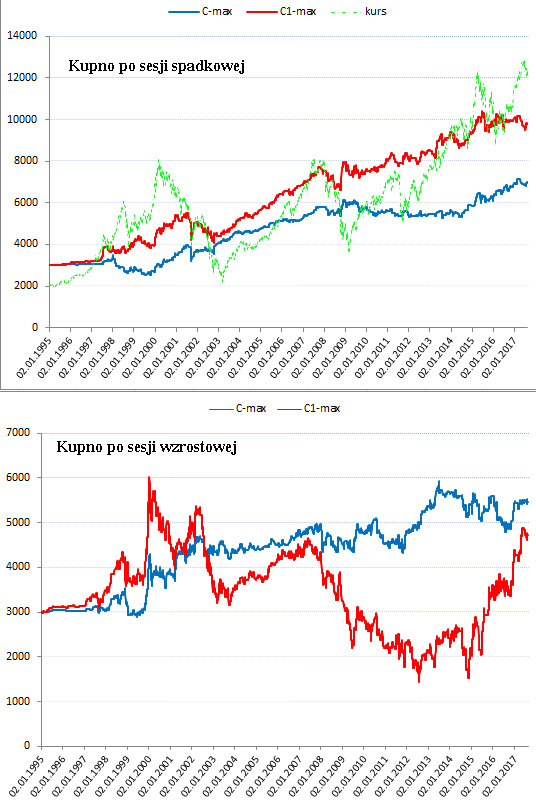

Test 2 DAX

Ponownie wykres krzywych zmian kapitału obu wariantów:

Opisy krzywych identyczne jak w powyższym przypadku.

Komentarz:

Nie ma tego potencjału co S&P 500, ale są możliwości. Zasadniczo kupno po sesji spadkowej nie wygląda najgorzej. Jest więc odrzut przeciwsteczny, a przetrzymanie do kolejnej sesji ma uzasadnienie statystyczne. Dużo gorzej wygląda kupno po sesji wzrostowej, szczególnie na zamknięciu kolejnego dnia. Teoretycznie więc należałoby się wystrzegać wchodzenia na rynek podczas tego rodzaju pułapek kupna wzrostów. Albo znaleźć dodatkowy filtr, ponieważ od 2 lat ta sytuacja zaczęła się zmieniać. Takie wpadki można zaliczyć choćby po kupnie którejś wzrostowej sesji z rzędu.

I na koniec przypomnę, że należy pamiętać, iż to jedynie hipotetyczne wyniki brutto, nie uwzględniające prowizji. Proszę te symulacje traktować wyłącznie poglądowo, jako podstawę do być może utworzenia strategii, z porządnym zarządzaniem wielkością zakładu i ryzykiem. Choćby uwzględniając, że jeśli pozycja jest zyskowna, to nie ma sensu natychmiast jej zamykać, trzeba zagrać nią nieco efektywniej, przetrzymując dłużej, przynajmniej podczas hossy.

Uwaga dodatkowa – przy zamykaniu pozycji na zamknięciu dzień później potrzeba dodatkowego kapitału na drugą umowną jednostkę indeksu. Czasem bowiem trzeba otwierać pozycję zgodną z powyższymi warunkami 2 dni pod rząd. A więc mając już jedną pozycję, musimy zgodnie z zasadami otworzyć drugą. Powyższe krzywe kapitału uwzględniają jedynie możliwe do osiągnięcia zyski liczone w punktach, potencjalne możliwości, a nie w pełni profesjonalne zarządzanie pozycją.

CDN

–kat–

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.