Jak ceny samych akcji, a nie indeksów, reagują wobec strategii, którą właśnie prezentuję?

Indeksy są niemrawe, szczególnie WIG20 i WIG30, zmienności poszukajmy więc w akcjach notowanych na GPW. Wybrałem do symulacji cały portfel wszystkich 30 spółek objętych wskaźnikiem WIG30. Te przynajmniej mają w miarę zadowalającą płynność. A ostatni test robię z modyfikacją.

TEST 1

Sprawdziłem czy kupno siły popłacało w przeszłości, czyli testowałem wejścia w akcje po 2 i 3 kolejnych coraz wyższych maksimach lub zamknięciach z rzędu, z przetrzymaniem pozycji 5 sesji. Rezultaty okazały się dość słabe, a rozkłady zysków i strat przypominają te z WIG20. Proszę pamiętać, że nie jest to gotowy sposób na inwestowanie, lecz potencjalna podbudowa do jego stworzenia. Bardziej interesuje mnie porównanie siły różnych rynków i poszukanie w nich nieefektywności, które można realnie wykorzystać.

Wybrałem do pokazania najlepszą symulację, w układzie jak poniżej:

- czekamy na pojawienie się 2 kolejnych zamknięć sesji wyższych za każdym razem od dnia poprzedniego,

- kupujemy na otwarciu kolejnej sesji po każdorazowym zaistnieniu powyższego warunku,

- przetrzymujemy pozycję przez 5 pełnych sesji i wychodzimy z rynku na zamknięciu ostatniej,

- jeśli pojawiają się tego rodzaju układy w międzyczasie, czyli w trakcie otwartej pozycji, ignorujemy je, jesteśmy już bowiem na rynku,

- dane z bazy http://bossa.pl/notowania/pliki/eod/amibroker/

- nie uwzględniam prowizji i poślizgów, symuluję jedynie czyste warunki potencjalnego działania takiej strategii, które wymagają w dalszej obróbce uwzględnienie kosztów i dodanie zarządzania pozycją i ryzykiem,

- kapitał początkowy – 200 000 PLN

- każdorazowo angażujemy w grze 3 % dostępnego kapitału na daną spółkę.

Wyniki:

Zysk całkowity: 78 %

Trafność: 49%

Transakcji: 9336

Maksymalne obsunięcie kapitału (max dd): 25%

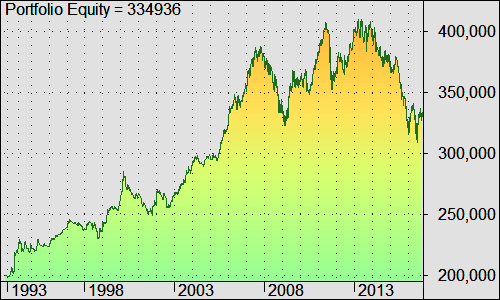

Krzywa zmian kapitału interesuje mnie najbardziej:

Wszystkie bessy, z obecną włącznie, widać w tych wynikach wyraźnie. Kupno siły to więc najlepsza strategia tylko na dobre czasy (wyraźną hossę). Ciekawe jest to, że gdy sprawdziłem każdą pojedynczą spółkę, w ponad połowie z nich powstały straty, tylko kilka z nich pociągnęło cały wynik. Taki rodzaj siły rynku jest więc złudny. Przynajmniej w krótkich terminach. Gdy bowiem zwiększyłem czas trzymania pozycji do miesiąca, zysk wzrósł trzykrotnie, a największe obsunięcie urosło tylko o 10 punktów procentowych. Jeśli więc wchodzimy na silny rynek, musimy mu dać więcej czasu na rozkręcenie, na szybko niewiele z tego bowiem będzie. Aż taki silny zwykle więc nie jest.

TEST 2

Zobaczmy dla porównania jak działa na 30 spółkach strategia korzystająca ze słabości, co sprawdziłem w następującej konfiguracji:

- czekamy na pojawienie się 3 kolejnych minimów sesji niższych za każdym razem od dnia poprzedniego,

- kupujemy na otwarciu kolejnej sesji po każdorazowym zaistnieniu powyższego warunku,

- przetrzymujemy pozycję przez 5 pełnych sesji i wychodzimy z rynku na zamknięciu ostatniej,

- jeśli pojawiają się tego rodzaju układy w międzyczasie, czyli w trakcie otwartej pozycji, ignorujemy je, jesteśmy już bowiem na rynku,

- dane z bazy http://bossa.pl/notowania/pliki/eod/amibroker/

- nie uwzględniam prowizji i poślizgów, symuluję jedynie czyste warunki potencjalnego działania takiej strategii, które wymagają w dalszej obróbce uwzględnienie kosztów i dodanie zarządzania pozycją i ryzykiem,

- kapitał początkowy – 200 000 PLN

- każdorazowo angażujemy w grze 3 % dostępnego kapitału na daną spółkę.

Wyniki

Zysk całkowity: 73 %

Trafność: 53%

Transakcji: 4355

Maksymalne obsunięcie kapitału (max dd): 17%

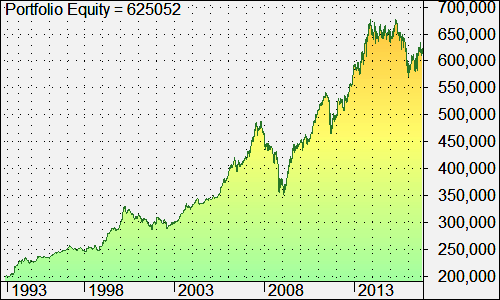

I inspekcja krzywej zmian kapitału:

Zyskowność brutto wcale nie jest lepsza niż w pierwszym teście, ale osiągnięta została w połowie mniejszej ilości transakcji. Znacząco lepiej prezentują się rozkłady zysków i strat, to znaczy wychodzenie z obsunięć podczas bessy wygląda dynamiczniej. Teoretycznie więc i kupno siły i słabości podczas bessy nie jest dobrym pomysłem przed osiągnięciem dna, natomiast w fazie hossy lepiej polować na korekty wyznaczane minimami. Tym razem sprawdzenie poszczególnych spółek pokazało, że większość z nich generuje zyski (poza tymi typowo spadkowymi, słabymi akcjami). Zwiększenie czasu trwania pozycji do miesiąca poprawiło zysk o połowę, ale znacząco spadło maksymalne obsunięcie.

Zyskowność brutto wcale nie jest lepsza niż w pierwszym teście, ale osiągnięta została w połowie mniejszej ilości transakcji. Znacząco lepiej prezentują się rozkłady zysków i strat, to znaczy wychodzenie z obsunięć podczas bessy wygląda dynamiczniej. Teoretycznie więc i kupno siły i słabości podczas bessy nie jest dobrym pomysłem przed osiągnięciem dna, natomiast w fazie hossy lepiej polować na korekty wyznaczane minimami. Tym razem sprawdzenie poszczególnych spółek pokazało, że większość z nich generuje zyski (poza tymi typowo spadkowymi, słabymi akcjami). Zwiększenie czasu trwania pozycji do miesiąca poprawiło zysk o połowę, ale znacząco spadło maksymalne obsunięcie.

TEST 3

Połączyłem po prostu tym razem obie powyższe strategie w jedną. Co oznacza, że jak jest okazja kupić 2 maksima, to robimy to dokładnie tak, jak opisane w teście nr. 1, a jak pojawiają się na którejś spółce 3 opadające minima, to również wchodzimy na rynek w ten sam sposób jak w teście nr.2. Łączenie strategii powinno poprawiać zyski i wygładzać zmienność krzywej kapitału. Spójrzmy:

Wyniki

Zysk całkowity: 232 %

Trafność: 50,5%

Transakcji: 11498

Maksymalne obsunięcie kapitału (max dd): 28%

Do kompletu krzywa zmian kapitału:

Rzeczywiście dostajemy bonus w profitach w porównaniu do prostego zsumowania zysków z testów 1 i 2, a to dlatego że łączona strategia szybciej gra coraz wyższym kapitałem. Natomiast pogorszyło się obsunięcie maksymalne, a to dlatego, że podczas bess następuje spora korelacja nietrafionych transakcji.

Jak widać więc nie potrzeba do aktywnej inwestycji czy tradingu poszukiwać wydumanych formacji cenowych czy wskaźnikowych, szczególnie gdy są mocno subiektywne. Latarnią w mroku decyzyjnym może być po prostu trywialna obserwacja układu kolejnych minimów, maksimów czy zamknięć. Pomimo tego, że trafność na wszystkich rynkach oscyluje w testach w pobliżu 50%, to każdy z nich zachowuje się nieco inaczej po pojawieniu się tych układów. Raz trzeba odpuścić grę po pokazaniu się siły, innym razem kupno słabości wcale nie jest takie straszne, a szczególnie być może warto na tej podstawie wyrobić sobie jakiś pomysł na grę podczas korekt. Przy czym najlepszym chyba wskaźnikiem co do dalszego ruchu okazała się ta strategia na indeksie S&P 500.

—kat—

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

> nie uwzględniam prowizji i poślizgów, …

to od kiedy można będzie tak grać w Bossie ??

Co sadzisz Kathay o wykorzystaniu programowania genetycznego w procesie budowania systemow transakcyjnych?