Bardzo często zgrabnie podane statystyki mówią więcej o stanie rynku niż wielostronicowe analizy (szczególnie pisane dwuznacznym językiem typu jak nie wzrośnie, to spadnie).

Sam wykres indeksu czy spółki pokazuje jedynie „co” się stało, ale już nie „dlaczego” się to coś stało. A z braku tej wiedzy potrafią cierpieć nawet analitycy techniczni, którym teoretycznie wykres przecież powinien wystarczyć. Pokażę jak zestawiając wykresy w statystyki można odnaleźć przynajmniej część odpowiedzi.

Proszę spojrzeć na 4 diagramy zamieszczone na blogu Michaela Batnicka, który na co dzień profesjonalnie zajmuje się strategiami i zarządzaniem ryzykiem (kilknąć na tytuł poniżej):

Nie chcę ściągać czy kopiować, więc z konieczności szybko po prostu objaśnię po kolei wszystkie 4 zamieszczone tam obrazki i idee, które niosą.

Wykres 1. Zmiany mierzone wielkością spółek

Każdy z 10 słupków na pierwszym wykresie obejmuje 50 spółek o podobnej do siebie kapitalizacji, a jego wysokość wskazuje o ile średnio wzrosły ich kursy w tym roku. I tak słupek pierwszy z lewej zawiera w sobie największe pod względem kapitalizacji spółki objęte indeksem S&P 500, a słupek 10-ty (czyli pierwszy od prawej) spółki o kapitalizacji najniższej. Wszystkie słupki pomiędzy nimi to kolejne gradacje kapitalizacji, coraz niższe posuwając się w prawo. Porównując wysokości tylko tych dwóch skrajnych bez trudu zauważymy, że to owe najmniejsze spółki rosły od początku roku najbardziej, bo aż o 17,4%. To o ponad 10 punktów procentowych więcej niż giganci spod znaku Appla czy Google, ujęte w pierwszym słupku od lewej.

Wzorcowo wręcz eksponuje to efekt stycznia, kiedy to spółki o najmniejszej kapitalizacji rosną szybciej (lub spadają mniej) niż te największe. Owa anomalia jak widać jest widoczna nawet jeśli pomiar robiony jest po jakimś czasie.

Wykres 2. Zmiany w odniesieniu do wyników z 2015 roku.

Tym razem każdy słupek obejmuje 50 spółek o zbliżonej wielkości zmian kursów w całym poprzednim 2015 roku. Pierwszy od lewej grupuje więc spółki, które w zeszłym roku wzrosły najbardziej. Posuwając się w prawo mamy grupy o coraz mniejszych zmianach w 2015. Ostatni słupek (skrajny po prawej) to te akcje, które w 2015 roku cieszyły się najmniejszym skokiem cenowym. Odwrócenie dysproporcji w 2016 roku jest piorunujące. Średnio aż 29% urosły akcje, które popadły rok temu w niełaskę. I tylko o średnio 5% podniosły się kursy zeszłorocznych liderów. To po części efekt podatkowy. Pod koniec roku bowiem instytucje wyprzedają akcje maruderów, dołując ich ceny jeszcze bardziej, by u progu nowego roku odkupić je, gwałtownie zwiększając dynamikę ich wzrostów. Oczywiście rynek spodziewa się tego efektu, więc pozostali inwestorzy, szczególnie algorytmy, pomagają tym szybkim zmianom w nowym roku.

Wykres 3. Zmiany zależne od ilości krótkich pozycji

Nie bez powodu mówiło się, że tegoroczny, tak szybki rajd spowodowany był tzw. „wyciskaniem shortów” (ang. short squeeze). Mamy to na trzecim obrazku. Pierwszy z lewej słupek to 50 spółek, w którym krótkie pozycje były relatywnie największe spośród całej pięćsetki objętej indeksem. Gwałtowne zamykanie części tych krótkich pozycji spowodowało wzrost 50 najbardziej „skróconych” akcji o 17,7%. I jedynie 6,6% wzrosły w tym czasie akcje spółek, gdzie pozycji krótkich było najmniej (ostatni słupek po prawej).

Wykres 4. Zmiany sektorowe.

Tym razem spółki pogrupowano wg branż do których należą. Imponujący 29% wzrost był dziełem akcji związanych z energią (ropa, gaz). Przestaje to dziwić jeśli weźmie się pod uwagę, że to w styczniu tego roku ropa zaliczyła dołek cenowy w ostatniej bessie. Najmniej, bo tylko 4%, urósł w tym roku sektor związany z ochroną zdrowia (w tym biotechnologia), ale i spółki związane z finansami nie były również faworytami inwestorów.

Jednym słowem nie była to zbyt silna fundamentalnie hossa. Spekulowano drobnicą i odpalono anomalie związane z przełomem roku, a więc raczej techniczne zmiany. Taka jaskółka nie czyni jakiejś nadzwyczajnej wiosny, ale tego nie da się odczytać ze zmian samego indeksu. Jak dla mnie to statystyczna poezja analiz rynkowych, aż chciałoby się oglądać takie zestawienie częściej i szerzej. Wówczas i wnioskowanie o prawdopodobieństwie zmian przyszłości byłoby nieco prostsze, a na pewno bardziej oparte na faktach.

Te 4 wykresy oddają sentyment amerykańskiego rynku, który określiłbym tak: spadki zeszłoroczne były zbyt płytkie, rynek się nie oczyścił i nie zachęcił do zaangażowania; ostatnie wzrosty to niezbyt docenione odbicie, nie pociągnęło tłumów.

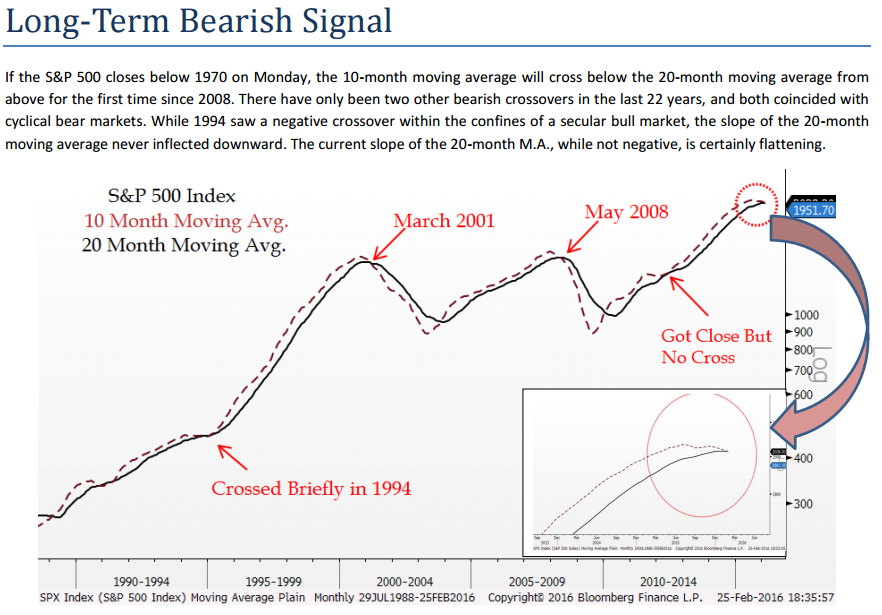

I na deser jeden wykres, który przed tygodniem straszył internetowe fora, blogi i twittery. Na wiele sposobów inwestorzy nawzajem straszyli się przecięciem 2 średnich na wykresie indeksu S&P500. Wyłowiłem jeden z nich dla przykładu:

Średnia 10-miesięczna miała lada moment przeciąć od góry średnią 20-miesięczną, co zwiastować ma bessę. Wskazywano poprzednie punkty przecięć. Policzono nawet poziom zamknięcia sesji, który owe przecięcie miałby uskutecznić. I … nic, poszło bokiem z powodu wzrostów. Głęboko odetchnięto z ulgą. I właśnie w takim miejscu zabrakło porządnych statystyk. Dodam więc dwa zdania komentarza na wypadek, gdyby ktoś trafił na te wykresy ponownie za kilka dni.

Tego rodzaju przecięcia średnich pokazały wszystkie dziewięć z czterech bess, które rzeczywiście miały miejsce (zgodnie z giełdowym bon-motem). Przez ostatnie 60 lat poza rzeczywistymi bessami pojawiały się również fałszywki, choć ostatnie 3 dekady wyglądają imponująco. Jeśli zebrać wszystkie wcześniejsze fałszywki, to okazuje się, że wychodzenie z rynku, gdy przecinają się te średnie od góry, i powrót na rynek, gdy przecinają się od dołu, zabiera sporo zysków w porównaniu do tego, gdyby nie ruszać długiej pozycji wcale. Lub inaczej – zajęcie krótkich pozycji na wspomnianych przecięciach oznacza solidne straty.

Co nie zmienia faktu, że kolejną bessę wyłapią 🙂

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.