Na zakończenie sprawdźmy jak wygląda systematyczne polowanie na korekty na rynku walut. Tutaj trendy bywają szczególnie silne i długotrwałe.

Symulacje zapuściłem na danych 3 najbardziej interesujących polskich traderów parach walutowych:

EUR/PLN

USD/PLN

EUR/USD

Użyłem ustawień lewara i depozytu takich jak przy pełnym locie w bossafx, a więc zmiana o jeden pip prowadzi do zysku lub straty 10 PLN dla par ze złotym i 10 USD dla pary EUR/USD.

—–

TEST #1

Warunki dokonywania transakcji:

Wejście na pozycję:

Kurs zamknięcia sesji musi się znajdować powyżej zwykłej średniej z 200 dni

– i jednocześnie-

Kurs zamknięcia sesji musi stanowić najniższy poziom wobec minimów poprzednich 5 sesji .

Wyjście z pozycji:

Kurs zamknięcia sesji musi po raz pierwszy zamknąć się powyżej zwykłej średniej 10 dniowej wyliczonej dla poprzedzającego dnia.

Dane historyczne dla walut forexowych pobrałem ze strony bossa.pl. Kapitał początkowy 20 000 PLN (lub 20 000 USD dla pary EUR/USD), każdorazowo inwestowałem używając tylko 1 lota. To nie jest najlepsze ustawienie wielkości pozycji. Trzeba bowiem mieć świadomość, że zysk z transakcji 1 lota w wysokości np. 1000 PLN inaczej wygląda przy kapitale 20 000 PLN (to bowiem 5%), a inaczej gdy kapitał urośnie do 100 000 PLN, gdyż wówczas ten sam zysk 1000 PLN stanowi tylko 1% przyrostu. Ale posługiwanie się 1 lotem ułatwia łatwiejsze porównania i jak przekonałem się wielokrotnie wcześniej, lepiej mieści się w wyobraźni czytających. Prowizje nie są uwzględnione. Gra po obu stronach czyli zarówno kupno (długie pozycje) jak i krótka sprzedaż (na warunkach symetrycznych jak wyżej podane).

Wyniki:

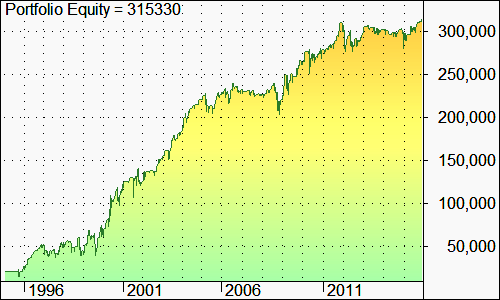

EUR/PLN

Zysk całkowity: 1476%

Zysk roczny składany (CAGR): 14,08%

Trafność: 67,7%

Ilość transakcji: 304

Maksymalne obsunięcie (maxDD): 43,2%

I krzywa zmian kapitału:

Ta para jest jak widać wyjątkowo podatna na wchodzenie w niewielkie korekty i to nawet przy dość trudnym warunku zamknięcia pozycji powyżej średniej 10-dniowej (lub poniżej dla gry po krótkiej stronie). Wynik nie uwzględnia wprawdzie prowizji, ale wygląda na to, że tkwi w tym pomyśle przewaga na tym właśnie rynku.

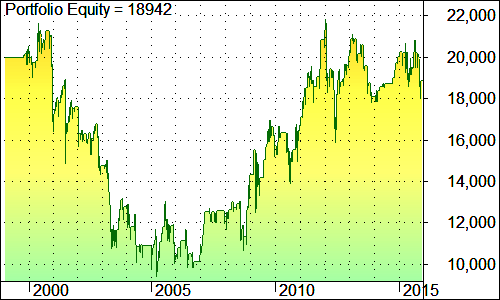

Tymczasem para USD/PLN okazała się dużo bardziej trendowa, a więc nie podatna na łapanie korekt:

Zysk całkowity: (-)5,29%

Zysk roczny składany (CAGR): (-)0,32%

Trafność: 62%

Ilość transakcji: 192

Maksymalne obsunięcie (maxDD): 56%

Krzywa zmian kapitału:

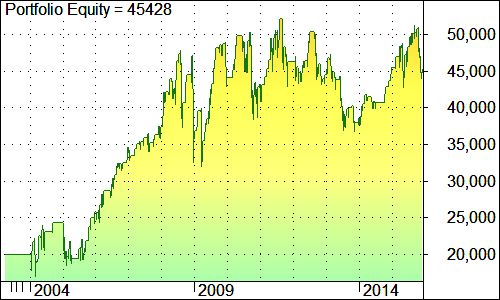

Natomiast na parze EUR/USD wygląda to dość zmiennie, ale być może perspektywicznie gdyby zastosować dodatkowe filtry:

Zysk całkowity: 127%

Zysk roczny składany (CAGR): 6,7%

Trafność: 69%

Ilość transakcji: 151

Maksymalne obsunięcie (maxDD): 33%

Krzywa zmian kapitału:

——

TEST #2

W drugim teście zmieniłem lekko wejście i przede wszystkim sposób wychodzenia z pozycji.

I tak dla zajęcia pozycji:

Kurs zamknięcia sesji musi się znajdować powyżej zwykłej średniej z 200 dni

– i jednocześnie-

Kurs zamknięcia sesji musi stanowić najniższy poziom wobec minimów poprzednich 10 sesji.

Zamknięcie pozycji:

Stop czasowy czyli wyjście z rynku na zamknięciu dwie sesje później.

Warunki brzegowe samego testu identyczne jak wyżej.

Wyniki:

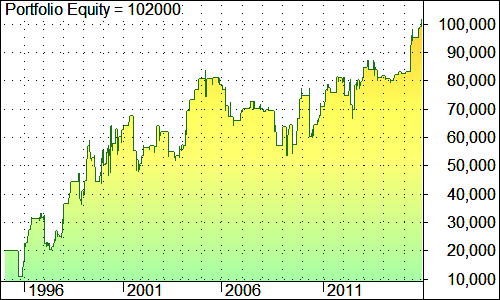

EUR/PLN

Zysk całkowity: 410%

Zysk roczny składany (CAGR): 8,09%

Trafność: 54%

Ilość transakcji: 270

Maksymalne obsunięcie (maxDD): 45%

I krzywa zmian kapitału:

Wprawdzie nadal zyskownie, ale już nie tak gładko jako w poprzednim teście. Dlaczego? Po pierwsze: symulowałem głębsze korekty – poprzednio minima/maksima 5-cio dniowe, tym razem 10-cio dniowe. Mniejsze korekty zwykle mają więcej szans na wyczerpanie i powrót do trendu. Po drugie: 2 dni okazuje się to za mało by pozycja wyrobiła się na zysk. Magiczne zamknięcie powyżej średniej 10 dniowej (lub poniżej dla krótkich pozycji) nadal ma swoją moc, nie generując wcale wyższych strat.

Niestety para USD/PLN i tu zawiodła generując historycznie straty, które już pominę. Nie jest więc dobrym poligonem do gry w łapanie tego typu dołków.

Natomiast EUR/USD:

Zysk całkowity: 47,6%

Zysk roczny składany (CAGR): 3,11%

Trafność: 58%

Ilość transakcji: 157

Maksymalne obsunięcie (maxDD): 63%

Również jak poprzednio dość przeciętnie choć nadal skutecznie.

Do metod łapania korekt wrócimy w przyszłości z nowymi pomysłami.

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.