Ukazało się najnowsze wydanie tworzonego przez Credit Suisse raportu Global Investment Returns Yearbook. W tym roku wśród tematów przewodnich znalazły się sektorowa analiza globalnych rynków akcyjnych oraz rozważania o motywowanym etycznie inwestowaniu aktywistycznym i „grzesznych” albo „występnych” akcjach.

„Grzeszne” akcje to określenie papierów wartościowych spółek, których kluczowa działalność związana jest z aktywnością uznawaną przez wielu ludzi za nieetyczną. Do tej kategorii zalicza się najczęściej producentów papierosów i alkoholu, firmy zajmujące się hazardem oraz firmy zajmujące się tzw. rozrywką dla dorosłych (zarówno w postaci filmów i magazynów jak i klubów nocnych). W części badań do „grzesznych” firm zalicza się także producentów uzbrojenia (zwłaszcza części uzbrojenia, na przykład min przeciwpiechotnych) oraz część firm biotechnologicznych.

Idea „grzesznych” akcji zostało spopularyzowana przez założony na początku ubiegłej dekady fundusz inwestycyjny – Vice Fund. Jest to marginalna część świata inwestycyjnego – fundusz zarządza 300 mln USD aktywów. To kropla w porównaniu z morzem aktywów zarządzanych zgodnie z motywowanymi etycznie standardami (przykładem takiego funduszu jest norweski fundusz majątkowy). Poniższe rozważania będą mieć raczej charakter teoretyczny. Choć na warszawskiej giełdzie można znaleźć kilka spółek, które można zakwalifikować do grzesznych (są producenci i dystrybutorzy alkoholu, jest także operator sieci kasyn) to zawarte w Global Investment Returns Yearbook (GIRY) dane dotyczą historycznego zachowania całego segmentu i w żadnym wypadku nie powinny być traktowane jako zachęta do inwestycji w konkretne akcje „występnych” spółek.

Jak sugeruje tytuł tekstu, dane historyczne pokazują, że „grzeszne” akcje spisują się lepiej niż szeroki rynek akcyjny. Zapewne część czytelników będzie tym faktem zdziwiona a część uzna go za naturalny stan rzecz. Przyznam szczerze, że mnie te dane trochę zaskoczyły. Spodziewałem się, że po pierwsze niskie standardy zarządzania, które z jakiegoś powodu utożsamiam z „grzesznymi” sektorami i skomplikowane reżimy regulacyjne obniżą wyniki spółek a tym samym stopy zwrotu inwestorów.

Elroy Dimson, Paul Marsh i Mike Staunton z Credit Suisse podpierają się dwoma badaniami empirycznymi oraz przeprowadzonymi przez siebie analizami na bazie wspomnianych badań empirycznych. W badaniu „Cena grzechu” Harrison Hong i Marcin Kacperczyk zbadali zachowanie spółek z trzech sektorów (alkohol, papierosy, hazard) w USA w latach 1926-2006 i w Europie w latach 1985-2006. Autorzy znaleźli łącznie 193 spółki spełniające „grzeszne” kryteria, 56 z nich notowanych było w ostatnim roku badania – 2006. Z analizy, którą przeprowadzili wynika, że „grzeszne” akcje zapewniały wyższe stopy zwrotu niż szeroki rynek (w USA około 3%-4% rocznie). „Grzeszne” spółki notowane były przy niższych niż rynkowe wskaźnikach fundamentalnych (takich jak cena/zysk) a inwestorzy instytucjonalni mieli mniejszy niż rynkowy udział w akcjonariacie.

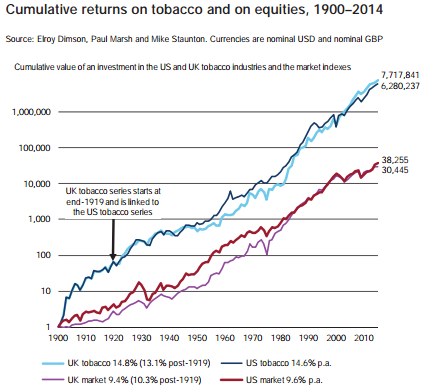

Dimson, Marsh i Staunton stworzyli tytoniowe indeksy dla rynku w USA i Wielkiej Brytanii (w USA od 1900 roku, w Wielkiej Brytanii od 1919 roku) i okazało się, że w obydwu państwach firmy produkujące papierosy zapewniły inwestorom istotnie wyższe, przeciętne roczne stopy zwrotu:

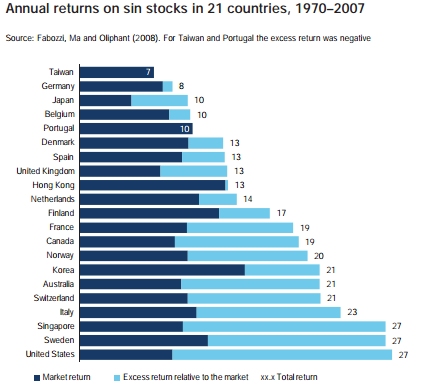

Drugim badaniem wspomnianym w GIRY jest praca „Stopy zwrotu grzesznych akcji„, którą napisali Fabozzi, Ma i Oliphant. Do trzech sektorów z poprzedniego badania dodali rozrywkę dla dorosłych, firmy zbrojeniowe i część firm biotechnologicznych. Badanie obejmowało wiele międzynarodowych rynków akcyjnych w latach 1970-2007. Autorzy tej analizy także stwierdzili przewagę grzesznych akcji nad rynkiem (we wszystkich państwach w wyjątkiem dwóch i we wszystkich sektorach). Poniższy wykres pokazuje przewagę „grzesznych” akcji dla poszczególnych rynków:

Należy oczywiście pamiętać, że mamy do czynienia z danymi historycznymi dotyczącymi relatywnie niewielkiego sektora rynku. Wspomniane dane sugerują wyraźną przewagę „grzesznych”. Czy można jakoś ją wyjaśnić?

Zarówno autorzy GIRY jak i autorzy wspomnianych badań podają kilka hipotez. Dwie z tych hipotez dotyczą reżimu regulacyjnego. Zdaniem badaczy może on tworzyć bardzo wysokie bariery wejścia na rynek, a zatem może istotnie ograniczać konkurencję co przekłada się na zyskowność „grzesznych” firm (tym tokiem rozumowani szli chyba zarządzający Vice Fund bo zmienili jego nazwę na Barrier Fund). Być może reżim regulacyjny tworzy także coś rodzaju dodatkowego ryzyka, które skłania inwestorów do oczekiwania dyskonta w wycenie spółek. Nie można także ignorować faktu, że wielu inwestorów instytucjonalnych unika inwestowania w grzeszne firmy, firmy te cieszą się mniejszym zainteresowaniem analityków co sprawia, że nie są popularne, są notowane przy atrakcyjnych wskaźnikach fundamentalnych. To także może wyjaśnić wyższe niż rynkowe stopy zwrotu.

5 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Co do analiz w dlugim terminie to nalezy wziasc po uwage ze z 190 spolek wybrali te ktore przetrwaly czyli 56.

Jezeli policzyli wynik tylko dla tych 56 to znaczy ze wybrali tylko te najlepsze spolki.

Porownali je z calym rynkiem, a wiec takze tymi ktore upadly w miedzyczasie i stad ta roznica.

gdyby zrobili analize, kupujemy za 100.000$ akcje wszystkich 193 spolek w takiej samej ilosci i porownali z zakupem indeksu to wynik bylby zapewne inny.

@ czytacz

Nie, nie. Nie wybrali ze 190 spółek 56, które przetrwało. Po prostu z 190 spółek, które spełniało kryterium „grzeszności” 56 było notowanych w 2006. W badaniu jest tabelka z danymi dla wszystkich lat objętych badaniem.

Gdyby zrobili tak jak piszesz to oczywiście popełniliby monstrualny błąd. Ale tak nie zrobili.

Te niższe standardy zarządzania wydają mi się nieoczywiste.

@trystero, piszesz: „Autorzy znaleźli łącznie 193 spółki spełniające grzeszne kryteria, 56 z nich notowanych było w ostatnim roku badania – 2006.” – czyli pozostałe 137 spółek albo upadło przed 2006, albo zostały przejęte przez inne firmy, albo wycofały się z giełdy. W każdy razie poradziły sobie gorzej niż te pozostałe 56.

No bo jak to inaczej rozumieć?

@ Czepiacz

Tak, albo zmieniło profil działalności.

W każdy razie poradziły sobie gorzej niż te pozostałe 56.

Niekoniecznie.

Ale to nie jest istotne bo nawet jeśli rzeczywiście poradziły sobie gorzej to zostało to uwzględnione w wynikach portfela grzesznych akcji. Bazą dla badania był portfel (inny dla każdego roku czy miesiąca – obejmujący wszystkie wyodrębnione przez autorów grzeszne akcje).

Z tego co rozumiałem sugerujesz, że w badaniu jest survivorship bias. Na ile rozumiem badanie mogę powiedzieć, że to tam raczej nie ma.