Andrew Ross Sorkin na blogu Dealbook zwrócił uwagę na intrygujące badania zachowania rynku opcji na akcje w okresie bezpośrednio poprzedzającym informacje o fuzjach i przejęciach (M&A). Z badań wynika, że nawet 1/4 fuzji i przejęć może towarzyszyć aktywność na rynku opcji odpowiadająca zachowaniu inwestorów dysponujących informacjami o przyszłych transakcjach M&A.

Patrick Augustin, Menachem Brenner, Marti Subrahmanyam (ABS) stworzyli bazę 1859 transakcji (fuzji i przejęć) z lat 1996-2012, dla których posiadali dane o notowaniach akcji i opcji na akcje. Następnie sprawdzili w jak wielu przypadkach zachowanie rynku opcji na 30 dni przed ogłoszeniem transakcji odpowiada zachowaniu będącemu wynikiem działań inwestorów posiadających informacje o przyszłych transakcjach M&A.

Inspiracją do przeprowadzenia tych badań były komentowane w mediach przypadki insider tradingu, w tym zakończone sukcesem dochodzenie amerykańskiej Komisji Papierów Wartościowych i Giełd (SEC) w sprawie wykorzystania na rynku opcji informacji poufnych dotyczących przejęcia spółki Heinz przez Berkshire Hathaway i 3G Capital.

Badacze stwierdzili, że nawet 1/4 transakcji M&A z ich bazy poprzedzona jest pozytywnym nadzwyczajnym obrotem na opcjach na akcje przejmowanej spółki. Co więcej, wspomniany nadzwyczajny obrót jest najmocniej widoczny na opcjach kupna poza pieniędzmi (OTM call) – z więc na instrumentach najbardziej atrakcyjnych z punktu widzenia inwestora posiadającego poufne informacje o transakcji M&A (przeciętna 1-dniowa premia za przejęcie to 31% w bazie ABS).

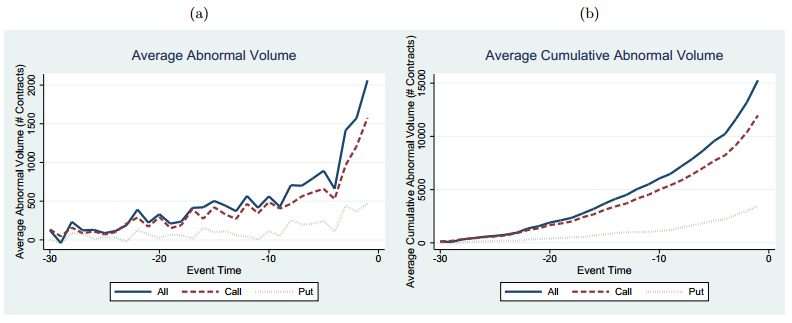

Poniższy zestaw wykresów pokazuje przeciętny dzienny (a) i skumulowany nadzwyczajny obrót (b) na wszystkich opcjach, opcjach kupna (call) i opcjach sprzedaży (put):

Gdy badacze skoncentrowali swoją uwagę na idealnych dla posiadającego informacje poufne opcjach – nisko wycenianych, wygasających krótko po ogłoszeniu transakcji M&A, z niezerowym obrotem to wyniki analizy były jeszcze bardziej wyraźne. Badacze zaobserwowali też inne oznaki działania dysponujących poufnymi informacjami inwestorów w okresach poprzedzających transakcje M&A – zwiększenie się implikowanej zmienności i zwiększenie się różnicy pomiędzy ofertami kupna i sprzedaży opcji.

Autorzy badań porównali wyniki swojej analizy z aktywnością regulatora amerykańskiego rynku finansowego – SEC. Okazało się, że publicznie dostępna baza SEC zawiera 88 spraw sądowych dotyczących insider tradingu na rynku opcji przed transakcjami M&A z lat 1996-2012. Jeśli zestawimy tę liczbę z rezultatami analizy ABS to okaże się, że zdecydowana większość nielegalnej aktywności na rynku opcji przed transakcjami M&A pozostaje poza zasięgiem amerykańskiego regulatora. Także ilościowa analiza wspomnianych wyżej działań SEC sugeruje podobny wniosek – SEC koncentruje swoją uwagę na dużych transakcjach M&A, transakcjach oferujących dużą premię za przejęcie (z więc stwarzających okazję do osiągnięcia bardzo wysokich nadzwyczajnych stóp zwrotu przez osoby korzystające z informacji poufnych) oraz na transakcjach, w których spółka przejmująca ma siedzibę poza USA. Co ciekawe, tego typu strategia wydaje się sensowna dla regulatora dysponującego ograniczonymi zasobami i muszącego w równym stopniu co o „uczciwość” rynku dbać o swój publiczny (medialny i polityczny) wizerunek. ABS zauważyli, że przeciętnie SEC potrzebuje około dwóch lat na przeprowadzenie dochodzenia w sprawie insider tradingu i skierowanie sprawy do sądu.

Jeśli wnioski, które ABS wyciągnęli ze swojej analizy są słuszne to potwierdza ona to czego wszyscy się spodziewali – rynek w niewielkim stopniu przypomina wyrównane pole gry. Powyższy wniosek wskazuje, że inwestorom nie posiadającym informacyjnej przewagi wygrywanie na takim rynku może przychodzić z trudem.

15 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Dobry artykuł – warto podsyłać takie rzeczy. Zbyt wielu z nas ulega pewnemu idealistycznemu złudzeniu, że na rynku panuje niemal czysta merytokracja i że wystarczy odrobić lekcje, by odnieść sukces.

Poniżej omówienie tego samego badania na moim ulubionym blogu.

http://www.zerohedge.com/news/2014-06-17/least-quarter-all-ma-deals-involve-insider-trading-study-finds

„Powyższy wniosek wskazuje, że inwestorom nie posiadającym informacyjnej przewagi wygrywanie na takim rynku może przychodzić z trudem.”

W jaki sposób aktywność insidera przejawiająca się we wspomnianym kupowaniu opcji call OTM miałaby uderzać w zwykłego inwestora – takiego, który nie posiada informacyjnej przewagi?

@ VanPersie

W taki sam sposób w jaki aktywność każdego inwestora posiadającego informacje pufne uderza w zwykłych inwestorów.

Dziękuję za odwołanie się do aksjomatu.

@ VanPersie

Obawiam się, że zapytałeś o coś w rodzaju aksjomatu: w jaki sposób uczestniczenie w transakcjach z osobą dysponującą olbrzymią przewagą informacyjną uderza w osoby po drugiej stronie informacyjnej asymetrii?

@ dorota

Nie wiem czy inne instrumenty są bardziej czy mniej podatne na insider trading. SEC dużo częściej bada insider trading na akcjach niż na opcjach.

„rynek w niewielkim stopniu przypomina wyrównane pole gry”

Rynek opcji, uściślijmy. Jeżeli inne instrumenty finansowe dotyczące akcji nie są równie podatne na insider trading (z potocznej obserwacji tak mi wynika), to wnioski dla nie-insidera są oczywiste.

1. w przypadku instrumentów „uszytych” dla insiderów wziąć to pod uwagę przy inwestowaniu w te instrumenty.

2. widać pole do wykorzystania nadzwyczajnych ruchów na opcjach w handlu chociażby akcjami danej spółki. Czyli: podatne na insiding opcje jako wczesny sygnał do handlu na akcjach.

Czasem takie info jest podane na stole jako free lunch:

Info z 4 kwietnia:

Zarząd KGHM kupił w dniach 1-3 kwietnia 9.500 akcji KGHM – poinformowała spółka w komunikacie. Transakcje zawarło pięciu członków zarządu. Prezes Herbert Wirth kupił 1.900 akcji po cenie 108,14 zł za sztukę, Jarosław Romanowski 405 akcji po 109,05 zł i 1.495 akcji po 109,10 zł, Marcin Chmielewski 1.900 akcji po 108,35 zł za walor, Jacek Kardela 1.000 akcji po 108,50 zł za papier i 900 akcji po 106,30 zł, a Wojciech Kędzia 1.900 akcji po 108,10 zł za sztukę.

KGHM na następnej sesji (7 kw.) po ukazaniu się komunikatu:

105.95 108.70 105.25 107.85.

Tak więc można było kupić nawet taniej niż zrobili to insiderzy.

Aktualna cena KGHM to 125.60

„w jaki sposób uczestniczenie w transakcjach z osobą dysponującą olbrzymią przewagą informacyjną uderza w osoby po drugiej stronie informacyjnej asymetrii?”

W takim razie pojawia się pytanie: kto jest drugą stroną transakcji dla insidera na rynku opcji, czy w zasadzie na jakimkolwiek rynku? Inwestor indywidualny, który miał zlecenie sprzedaży dla OTM opcji i jakimś cudem był z przodu kolejki na ofercie sprzedaży „for size” czy też może animator, który jest zobowiązany do kwotowania wąskiego bid/ask dla określonego nominału?

Jeśli ten pierwszy to wypada zadać pytanie dlaczego sprzedaje OTM opcje kupna. Być może jest to element najpopularniejszej wśród inwestorów indywidualnych opcyjnej strategii pt. covered call, w przypadku której inwestor naiwnie „zabezpiecza” posiadany portfel akcji. W tym przypadku przejęcie spółki spowoduje zyski, a nie straty. Fakt, że drugą stroną transakcji był insider jest tutaj kompletnie bez znaczenia.

Zresztą, aby nie być gołosłownym, polecam wnikliwie przeczytać badania Augustina, Brennera i Subrahmanyama. Na stronie 65 punkt 2 tłumaczą oni, że jedną ze strategii opcyjnych zarabiania na wiedzy o nadchodzącym przejęciu jest sprzedaż ITM opcji sprzedaży. Strategię tą można zreplikować kupując akcje i sprzedając (!!!) OTM call, czyli coś co robi 99% inwestorów mających być poszkodowanymi przez asymetrię informacyjną odnosząc się do Pańskiej naiwnego aksjomatu.

Jeśli zaś strategia inwestora indywidualnego polega na nagiej sprzedaży opcji kupna DOTM, to powstała strata nie jest wynikiem transakcji z insiderem, ale wynika z przejęcia spółki i poszybowania jej kursu ponad cenę wykonania sprzedanej opcji. Przecież tę opcję tak czy inaczej ktoś od niego by kupił, niekoniecznie insider.

Aby zostać, jak to Pan napisał, uderzonym, będąc po drugiej stronie informacyjnej asymetrii na samym początku wypadałoby odnieść się do zlecenia inwestora indywidualnego oraz samej struktury jego portfela.

Ten aksjomat, który Pan przytoczył to nic innego jak powtarzany przez wielu bez większego zrozumienia mit. Równie dobrze można argumentować, że transakcje insiderów pomagają inwestorom indywidualnym. W obu przypadkach cytowane badania ma zerowy związek z wnioskiem. Kompletny non sequitur.

Proszę również zwrócić uwagę, że ani Sorkin, osoba słynąca z niskiej wiarygodności, ani autorzy badania nawet słowem nie odnieśli się do inwestora indywidualnego. Powód jest trywialny. Aksjomat, o którym Pan wspomniał, jest w rzeczywistości wyssanym z palca populistycznym hasłem. Inwestorzy stojący po drugiej strony transakcji z insiderem mogą często na tym zarabiać. Wnikliwa lektura badania, szczególnie apendyksu A, pozwoli ten fenomen zrozumieć.

Faktem jest natomiast, że insiding uderza w animatorów. Jednym z przykładów jest niewspomniany przez autorów badania fakt wczesnego wykonywania przez nich opcji sprzedaży ITM. Inwestorzy

indywidualni są co najwyżej postronnymi obserwatorami.

Z aksjomatami tak to już jest, że należy wiedzieć, dlaczego uznajemy je za prawdziwe. Jeśli zaś są poważnie wprowadzające w błąd wypada się z nich okrakiem wycofać.

@ VanPersie

Chyba nieco błędnie zakładasz, że po drugiej stronie insiderskiej transakcji kupna OTM Call musi stać nieświadomy klient detaliczny z pozycją covered call (w najlepszym razie) lub gołą krótką aby było o co kruszyć kopię.

Odnoszę wrażenie, że zapominasz o ogromnych rzeszach innych uczestników rynku, którzy również tracą na nierównym dostępie do informacji. Oprócz posiadacza krótkiej pozycji w opcji będą to wszyscy ci, którzy nie mieli szans zarobić na wiedzy „krewynych i znajomych królika”. A uzbiera się tego trochę: np. nieinsiderskie asset managementy + ich klienci.

Ujmę to jeszcze inaczej. Skupiasz się na instrumencie (w tym wypadku opcji) a zapominasz o meritum, czyli konsekwencjach nierówych szans już na początku wyścigu. A konsekwencje dla nieświadomych uczestników rynku są zasadniczo takie same niezależnie od tego, czym gra insider. Albo nie mogą zarobić tyle co insiderzy albo wprost fundują tym insiderom wypłatę.

To czy „niewidzialna ręka rynku” podnosi ceny OTM Call przed fuzją czy też dokonuje odrynarnego rajdu na samym aktywie bazowym jest kwestią zupełnie drugorzędną.

pozdrawiam,

@NieObliczalny

Przepraszam, że dopiero teraz Panu odpowiadam.

„Odnoszę wrażenie, że zapominasz o ogromnych rzeszach innych uczestników rynku, którzy również tracą na nierównym dostępie do informacji.”

Przykro mi to stwierdzić, ale jest to wyjątkowo demagogiczne stwierdzenie. Odnotujmy w takim razie, że nie wszyscy inwestorzy dysponują jednakową konstrukcją psychiczną, wiedzą merytoryczną, doświadczeniem, technologią do dyspozycji, głupim szczęściem itd., które to przecież mają decydujący wpływ na osiągane wyniki.

Jeżeli chcemy uniformizować wszystkich i gwarantować równe szanse sugeruję zejście na poziom modyfikacji genotypu i standaryzację DNA. Wtedy będzie uczciwie i sprawiedliwie, bo po równo.

Po wtóre, skoro nie zwraca Pan w ogóle uwagi na etyczny aspekt insider tradingu pisząc

„(…) konsekwencje dla nieświadomych uczestników rynku są zasadniczo takie same niezależnie od tego, czym gra insider. Albo nie mogą zarobić tyle co insiderzy albo wprost fundują tym insiderom wypłatę.”

zakładam, że uznaje go Pan za nieistotny(jeśli się mylę, prosiłbym o sprostowanie/klaryfikację).

Jeśli się nie mylę, to zwyczajnie nie podoba się Panu wojenka, w której ktoś inny dysponuje lepszą bronią. Dosyć absurdalny zarzut, sam Pan przyzna, w kontekście m.in. olbrzymiej asymetrii know-how i wiedzy merytorycznej.

Po wtóre, zapomina Pan o czymś takim jak „price discovery”. Insider trading może zostać przez inwestorów indywidualnych (rzecz jasna nie wszystkich – kolejna niesprawiedliwość chciałoby się rzec) odkryty i wykorzystany. Co wówczas z Pańskim argumentem i karkołomną, na szczęście już wyedytowaną, tezą autora?

W gruncie rzeczy nasza polemika jest niepotrzebna. Zasygnalizowałem sporą nieprawdziwość wnioskowania autorowi, ten to po cichu wyedytował wnioski we wpisie, problem zniknął, a tekst zakończony jest już trywialnym stwierdzeniem:

„inwestorom nie posiadającym informacyjnej przewagi wygrywanie na takim rynku może przychodzić z trudem.”

z którym chyba nikt nie polemizuje, bo po co?

@ VanPersie

W gruncie rzeczy nasza polemika jest niepotrzebna. Zasygnalizowałem sporą nieprawdziwość wnioskowania autorowi, ten to po cichu wyedytował wnioski we wpisie, problem zniknął, a tekst zakończony jest już trywialnym stwierdzeniem:

„inwestorom nie posiadającym informacyjnej przewagi wygrywanie na takim rynku może przychodzić z trudem.”:

To jest nieprawda. W tekście nie edytowano żadnego zdania odnoszącego się do dyskusji.

Jedyna edycja w tekście dotyczyła zdania „Od jakiegoś czasu zastanawiałem się nad możliwością ilościowej analizy insider tradingu na rynku opcji i spekuluję, że sektor prywatny, ale nie akademicki, od dłuższego czasu takimi analizami dysponuje.”, które wyrzuciłem 8 minut po opublikowaniu tekstu (na długo przed Twoim pierwszym komentarzem) bo niewiele wnosiło do sprawy. Poza tym, tekst nie był edytowany. Napisałeś nieprawdę.

„Poza tym, tekst nie był edytowany”

Ma Pan rację. Nie zaglądałem tu od czasu komentarza i najwyraźniej pamięć mnie zawiodła. Teraz sobie odświeżyłem rozmowę i zobaczyłem, że moje przypuszczenia o edycji podyktowane były brakiem bezpośredniego odniesienia się do inwestora indywidualnego w tekście, a podejrzewałem że takowe było. Moja wina, bo takie odniesienie było i jest w komentarzach.

„Od jakiegoś czasu zastanawiałem się nad możliwością ilościowej analizy insider tradingu na rynku opcji i spekuluję, że sektor prywatny, ale nie akademicki, od dłuższego czasu takimi analizami dysponuje.”

Proszę tego nie traktować jako złośliwość z mojej strony, ale najpierw musiałby Pan zrozumieć instrument, a dopiero potem publicznie dzielić się swoimi „przemyśleniami”.

@VanPersie

„Proszę tego nie traktować jako złośliwość z mojej strony, ale najpierw musiałby Pan zrozumieć instrument, a dopiero potem publicznie dzielić się swoimi „przemyśleniami”.”

Popełniając pomyłke, ktora polega na zarzucaniu autorowi czegoś co nie miało miejsca, walenie takiego komentarza jak ten zacytowany nie jest zbyt na miejscu.

@gzalewski

Oczywiście ma Pan rację.

@ VanPersie

Czytałem Pana (możemy przejśc na Ty?) odpowiedź parę razy i widzę, że ciężko będzie mi dyskutowac. Mam wrażenie, że patrzy Pan na rynek finansowy jak na miejsce, w którym oprócz ordynarnej kradzieży forsy z rachunku nie sposób sobie wyobrazic zachowania nieetycznego, bo każde zachowanie można (IMHO pokrętnie) wytłumaczyc „lepszym know-how / wiedzą merytoryczną”.

Pewnie to Pana nie przekona, ale proszę zajrzec na stronę 59-74.

http://www.cfapubs.org/doi/pdf/10.2469/ccb.v2014.n4.1

Podlinkowany materiał to „podręcznik do etyki” CFA. Na w/w stronach znajdzie Pan rozwinięcie standardu IIA („Material Nonpublic Information), wyjaśnienie, dlaczego korzystanie z takiej wiedzy jest obiektywnie złe oraz liczne tzw. przykłady z życia. Jeśli przerobi to Pan na spokojnie to powinno stac się dla Pana jasne, że znalezienie się w kręgu przyjaciół i znajomych królika wiedzących o fuzji wcześniej niż rynek oraz wykorzystanie tej wiedzy przeciw pozostałym uczestnikom zabawy ma naprawdę niewiele wspólnego z przewagą wynikającą z lepszego know-how/merytoryki itp.

Owocnej lektury 🙂