Jeszcze jedno ćwiczenie, tym razem ma za zadanie pokazać czego statystycznie możemy się spodziewać po lukach w dół, które na akcjach są częstym zjawiskiem.

Pytanie brzmi: jeśli sesja kończy się spadkiem (jej zamknięcie wypada poniżej poziomu otwarcia) i kolejny dzień zaczyna się od luki w dół (otwarcie poniżej minimum z poprzedniej, spadkowej sesji) to czy kupno akcji w takim momencie na rynek daje nam jakąś przewagę?

Przetestujmy ten pomysł w kilku wariantach. Warunki we wszystkich testach będą jednakowe:

Wszystkie dane do testów polskich akcji pochodzą z bazy bossa.pl, amerykańskich z finance.yahoo.com.

Kapitał początkowy 100 000 PLN (lub USD dla rynku amerykańskiego).

Wielkość pozycji – każdorazowo 3% kapitału dostępnego na początku sesji.

Testy obejmowały jak poprzednio okres 1.01.2001 – 18.03.2014

Test 1.

Kupno danej akcji następuje po cenie otwarcia sesji po luce, ale tylko wówczas gdy wypada ona po spadkowej poprzedniej sesji.

Wyjście z owej pozycji w tym teście nastąpi zawsze na zakończenie sesji, bez względu gdzie ono wypada (zamykamy również w przypadku straty).

Liczymy potencjalny, jednodniowy zysk po luce. Często przeraża ona kupujących na tyle, że rezygnują z gry. Czy słusznie?

Bierzemy pod uwagę portfel 30 akcji małych i średnich spółek z GPW, które we wcześniejszych wpisach ująłem pod nazwą AkcjePolskie.

Sprawdzamy najpierw zasięgi zmian bez uwzględniania prowizji, szukamy wielkości „czystych” ruchów następujących po każdej spadkowej sesji z luką.

Wyniki:

CAGR (roczna składana stopa zwrotu): 15,51%

Transakcji: 7041

Trafność: 60%

MaxDD (maksymalne obsunięcie kapitału): 4,06%

Całkiem nieźle pod każdym względem, szczególnie obsunięć! Luk nie powinniśmy się więc bać.

Test nr. 2

Co jeśli jednak dodamy prowizję 0,38% na wejście i specjalną 0,15% na wyjście (dostępną w bossa.pl na daytrading)?

Wyniki:

CAGR (roczna składana stopa zwrotu): 5,95%

Transakcji: 7041

Trafność: 53,33%

MaxDD (maksymalne obsunięcie kapitału): 7,48%

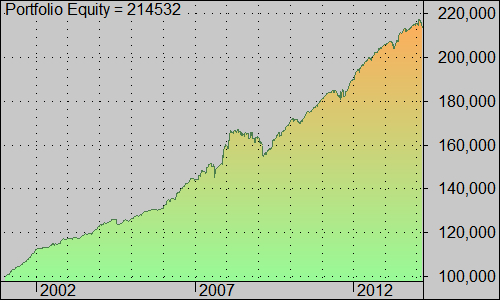

Bardzo przyzwoicie. Do tego stopnia, że można by pokusić się o lewarowanie. Spójrzmy na krzywą kapitału:

Test nr.3

A gdyby przetrzymać pozycję jedną sesję więcej i wyjść z rynku na jej zamknięcie? Niestety rosną wówczas prowizje (po 0,38% na wyjście i wejście).

CAGR (roczna składana stopa zwrotu): 2,58%

Transakcji: 7041

Trafność: 51,65%

MaxDD (maksymalne obsunięcie kapitału): 16,53%

Nadal zyskownie, ale z większym obsunięciem. Rynek nie miał już tyle impetu by starczyło na kolejną sesję, choć nieco prowizja nam zabrała.

Test nr. 4

Sprawdzimy wszystko identycznie jak w teście nr. 1, tyle że na akcjach 30 spółek objętych WIG30, bez prowizji, same zasięgi.

Wyniki:

CAGR (roczna składana stopa zwrotu): 2,51%

Transakcji: 3573

Trafność: 54,91%

MaxDD (maksymalne obsunięcie kapitału): 3,71%

I tu rynek wcale nie przeraża po takiej luce, choć z uwzględnieniem prowizji powstanie strata. Jest jednak punkt zaczepienia do bardziej inteligentnej spekulacji.

Test nr. 5

Sprawdzimy test nr. 1 na akcjach 30 popularnych spółek objętych indeksem S&P500, bez prowizji, same zasięgi.

Wyniki:

CAGR (roczna składana stopa zwrotu): 2,97%

Transakcji: 8658

Trafność: 52,83%

MaxDD (maksymalne obsunięcie kapitału): 8,8%

Ponownie nie ma tragedii, nieco większe obsunięcie, ale po doliczeniu prowizji zanika przewaga.

Wniosek bardzo krótki: małe i średnie spółki po raz kolejny pokazały, że tkwi w nich potencjał również do bardzo krótkoterminowej spekulacji.

–kat—

3 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

@KAthay

A nie zwróciłeś uwagi ,że tym sie nie da otwierać pozycji manualnie w praktyce.

To jest tylko /jeżeli już/ ewentualnie pod automat.

Ależ da się drogi pit!

Wstawiasz przed sesją na otwarcie zlecenia z limitem ceny niższym niż Low poprzedniej sesji. Jeśli open> low[-1] zlecenie nie wchodzi bo nie ma luki.

A ile jeszcze modyfikacji możesz wprowadzić! wrzucę jakieś wkrótce.

Generalnie ten wpis był raczej pod tezę: luka w dół to okazja a nie panika.

@Kathay

NIe wiem , może cierpię cierpię na jakąś jasną pomrokę 🙂

tylko tak się zastanawiam .Teoretycznie masz rację.

Wystawiam 30 zleceń z limitem poniżej OK wchodzą , ale przypuśćmy 15 nie wchodzi , ale 10 sekund później zanim odwołam wchodzi pięć.

OK mogę to zautomatyzować i odwołuję koszykowo niezrealizowane po 1 sekundzie, ale co wtedy

kiedy Open znacząco odbiega od początku sesji.

NIe mówię już o tym jak sprawa się komplikuje jak z 30 chcesz na przykład 10 wybrać no ale to już odbiega od przykładu.

No nie wiem może nie mam racji i tak sobie pit-olę.

GPW ma takie zlecenie na OPEN jedynie ?

NIełatwo powtórzyć taki backtest w realu IMO.