W marcu zwróciłem uwagę na hipotezę Cliffa Asnessa wyjaśniającą skuteczność ilościowego inwestowania w wartość. Asness uważa, że wynika ono z unikania przewartościowanych, modnych i popularnych spółek i kupowania zapomnianych, nielubianych, nudnych walorów.

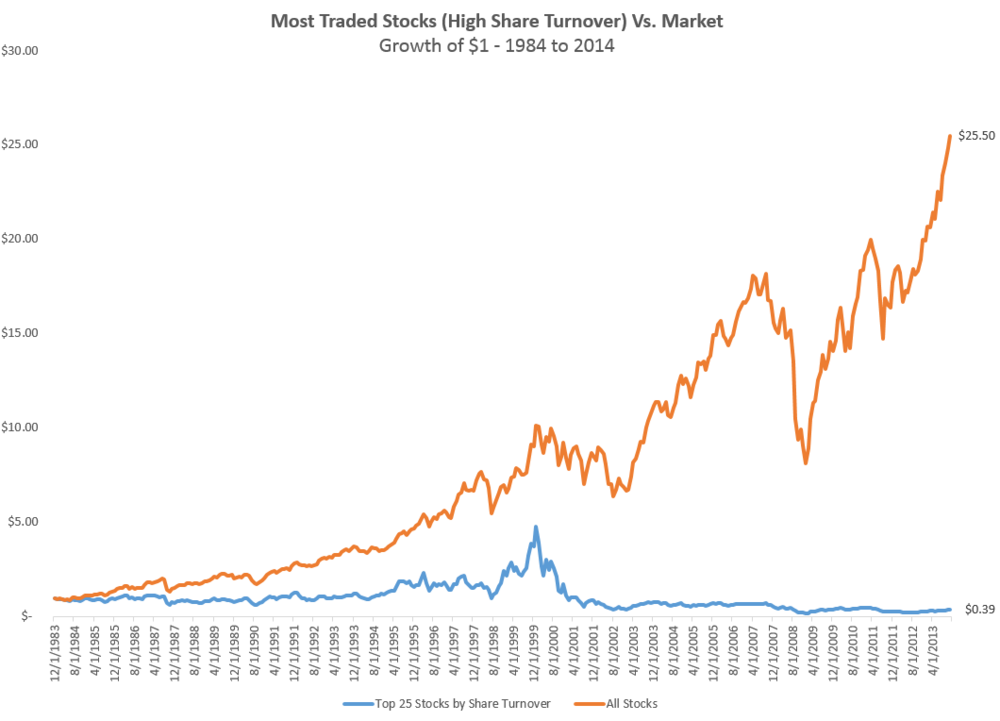

Podobną myśl poruszył Patrick O’Shaughnessy na blogu Millennial Invest, który pokazał interesujący, ale pozbawiony pełnego opisu, wykres porównujący inwestycję w 25 najbardziej popularnych spółek na amerykańskim rynku (całym rynku? w indeksie S&P 500?) z zachowaniem szerokiego rynku w latach 1984-2014. Miarą popularności był roczny wolumen jako odsetek wszystkich wyemitowanych akcji (turnover). Portfel najbardziej popularnych spółek tworzony był na początku każdego roku na podstawie danych za ubiegły rok.

To co O’Shaughnessy traktuje jako miarę popularności akcji jest z reguły używane do mierzenia ich płynności. Jego wykresowi brakuje także pełnego opisu. Na szczęście, O’Shaughnessy odsyła do badania Ibbotsona (oraz Chen, Kim i Hu – dalej ICKH) z 2012 roku, które w całości zajmuje się płynnością jako jednym ze stylów albo czynników inwestycyjnych – podobnym do wielkości, wartości i momentum.

Problem płynności był poruszany w badaniach ilościowych nad zachowaniem rynku akcyjnego. Na przykład jedną z hipotez wyjaśniających premię małych spółek jest sugestia, że wynika ona z ich niskiej płynności. Jak jednak podkreślają ICKH większość tego typu badań nie uwzględnia płynności jako czynnika kontrolnego.

Zauważmy trzy rzeczy: po pierwsze, inwestowanie czynnikowe opiera się na historycznej przewadze pewnego typu spółek (mniejszych, z niższymi wskaźnikami fundamentalnymi, z większym momentum), która może ale nie musi być trwałą tendencją. Po drugie, historyczna przewaga stóp zwrotu nie oznacza przewagi w każdym okresie – występują lata i serie lat, w których tendencje się odwracają. Po trzecie, z powyższych powodów każde inwestowanie czynnikowe jest inwestowaniem aktywnym – opiera się na założeniu, że jakiś typ spółek zachowa się lepiej niż cały rynek.

Warto także zwrócić uwagę, że turnover jest jednym z wielu sposobów mierzenia płynności. Można ją mierzyć spreadem pomiędzy ofertami kupna i sprzedaży, ilością kapitału potrzebnego do zmiany ceny i innymi miarami. ICKH zdecydowali się na turnover tak jak większość badaczy mierzy wartość albo przez wskaźnik cena/zysk albo przez wskaźnik cena/wartość księgowa.

ICKH używali uniwersum około 3 500 amerykańskich spółek o największej kapitalizacji, kapitalizacji powyżej 5 mln USD, cenie akcji powyżej 2 USD, po wcześniejszym wykluczeniu ADR-ów. Wykluczono warranty, ETF-y, REIT-y i podobne nie-akcyjne walory. Badanie dotyczyło okresu 1972-2011.

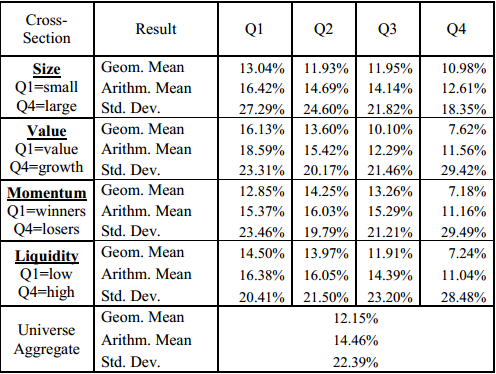

Każdego roku ICKH dzielili akcje na cztery kwartyle na podstawie czterech kryteriów czynnikowych: wielkości (kapitalizacji rynkowej), wartości (wskaźniku cena/zysk), momentum (stopie zwrotu za ostatnie 12 miesięcy) i płynności (rocznego wolumenu podzielonego przez liczbę wszystkich akcji). Portfele nie były ważone kapitalizacją. Następnie sprawdzili jak będą się zachowywać portfele złożone z akcji z poszczególnych kwartyli:

Zdaniem ICKH wyniki badania pozwalają traktować płynność jako dodatkowy czynnik inwestycyjny. Zauważyli także, że portfel złożony z mało płynnych spółek wykazywał niższą zmienność (mierzoną jako odchylenie standardowe) przy zdecydowanie wyższych stopach zwrotu od portfela złożonego z płynnych spółek.

Tym co w badaniu zasługuje na uwagę jest fakt, że płynność pozostaje sensownym czynnikiem inwestycyjnym nawet po uwzględnieniu trzech pozostałych czynników. ICKH przeprowadzili trzy dodatkowe badania, w których połączyli płynność z wielkością, wartością i momentum za każdym razem tworząc 16 portfeli powstałych z części wspólnych czterech portfeli płynności i czterech portfeli innego czynnika. Na przykład: w kwartylu najmniejszych spółek ciągle występuje znacząca przewaga najmniej płynnego sub-portfela nad najbardziej płynnym sub-portfelem (15,36% do 1,32% w rocznych przeciętnych stopach zwrotu). Taka przewaga, choć zdecydowanie mniejsza i spadająca wraz z rosnącą kapitalizacją, jest także w kwartylu spółek o największej kapitalizacji.

Być może najbardziej zaskakujące jest utrzymanie się efektu płynności przy uwzględnieniu czynnika momentum czyli tego co działo się z kursem akcji w ostatnim roku. Zarówno w grupie najbardziej rosnących spółek i najbardziej spadających spółek najlepiej spisywały się portfele o najniższej płynności.

Wreszcie, ICKH zauważają, że płynność jest w miarę stabilną cechą spółek – około walorów 77% z najmniej płynnego kwartyla pozostawało w nim w kolejnym roku. To zmniejsza koszty rebalansowania portfela.

Warto podkreślić, że trudno nazwać premię (wyższe stopy zwrotu z inwestycji w mało płynne spółki) braku płynności anomalią. Istnieją sensowne powody, dla których inwestorzy gotowi są płacić więcej za płynne spółki. Płynność ma wartość w świecie finansów i płynne aktywa i rynki wyceniane są często wyżej niż niepłynne. Sensowna wydaje się także hipoteza wyższych kosztów transakcyjnych w przypadku mało płynnych spółek. Być może mało płynne spółki obciążone są innymi ryzykami, których autorzy badań nie wzięli pod uwagę.

Wreszcie, można do problemu płynności spróbować podejść od strony popularności i traktować płynność akcji jako pewien rodzaj miary popularności. Warto też zauważyć, że różni inwestorzy mają różne potrzeby płynności a inwestorzy indywidualni mają z reguły bardzo niewielkie zapotrzebowanie na płynność akcji, zwłaszcza w porównaniu do inwestorów instytucjonalnych.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.