Twórcze interpretacje boxów przewyższają czasem skuteczność oryginału, a z pewnością je uzupełniają.

Zaznaczę jednak, że większość z tego poniżej to wynik jedynie moich osobistych testów i doświadczeń. Dotyczy to jednak samej technicznej strony tej strategii, bez uwzględniania 3 fundamentalnych filtrów stosowanych przez Darvasa.

11/ Mutacje

Stosując tytułową taktykę dla celów własnego tradingu doszedłem do wniosku, że istnieje kilka bliźniaczych do boxów układów słupków, które w podobnym stopniu wpisują się w logikę i dynamikę, stojącą za całym tym pomysłem szukania optymalnego poziomu znalezienia się na pozycji (długiej dla akcji lub obu stron dla forexu i derywatów).

Pokrótce logika ta dla akcji opiera się przecież na następującym zjawisku:

– cena papieru wspina się do nowego maksimum (rocznego jak w oryginale, dowolnego ale minimum 30 dni wg mojego pomysłu)

– kurs przez kilka dni schodzi lekko w dół podlegając konsolidacji lub korekcie

– wybicie w górę poza dopiero co ustanowione maksimum nadaje impet rynkowi, prowadząc często do coraz wyższych rekordów i powstawania kolejnych boxów na wyższych poziomach

Kluczem do wykrycia wszelkich mutacji jest w zasadzie jeden element – długość konsolidacji/korekty pomiędzy słupkiem szczytowym a wybiciem poza nim. Trzydniowe okresy nie przekraczania maksimum i minimum były intuicyjnym pomysłem Darvasa, ale podobne lub nawet lepsze prawdopodobieństwa sukcesu mogą być udziałem takich modyfikacji jak poniżej.

(1) Szybkie wybicie

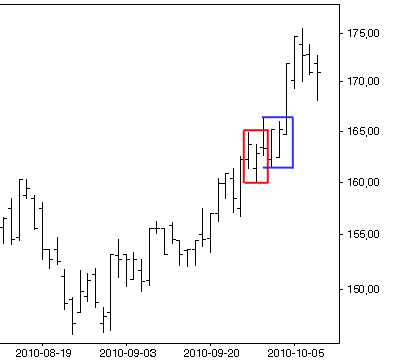

Na poniższym wykresie jednej z polskich spółek zaznaczyłem 2 boxy nowego rodzaju:

Oba spełniają warunek: cena> maksimum z 30 dni.

W czerwonym konsolidacja trwa tylko 1 dzień, w niebieskim 2 dni. To krótki czas na to by dokonała się masowa wyprzedaż lub powstawały krótkie pozycje, ale z drugiej strony szybkie wybicie w górę powoduje, że nowe kapitały gonią uciekający pociąg.

(2) Box wewnętrzny

Ponownie wykres polskiej akcji i cena>maksimum z 30 dni:

W tym wypadku pierwszy słupek – szczytowy – zawiera w sobie ceny wszystkich pozostałych sesji zaistniałych po nim a przed wybiciem w górę. W takim układzie stop-lossem może być jego minimum. Sesji „wewnętrznych” może być również dowolna ilość, wystarczy nawet jedna dla zachowania logiki.

(3) Podwójne wybicie

Wplotłem tutaj pomysł Darvasa, który opisał po latach w kolejnej książce. Otóż wejście na rynek na wybiciu nr. 1 (wykres poniżej) mogłoby być poprzedzone zarówno oryginalnym boxem Darvasa jak i boxem wewnętrznym opisanym wyżej i do takiej właśnie sytuacji doszło:

Nie wchodzimy jednak na rynek ani na owym wybiciu, ani na zamknięciu owej sesji wybiciowej, ani na otwarciu kolejnej jak proponuje Bulkowski. Otóż czekamy aż kurs wybije się powyżej maksimum sesji wybiciowej wskazanej strzałką nr. 1. Takie oczekiwanie ma pokazać rzeczywistą siłę rynku i może dokonać się już na kolejnej sesji, może jednak nastąpić najpierw kolejna konsolidacja poniżej. Właściwe otwarcie pozycji następuje dopiero na sesji wskazanej strzałką nr. 2.

Można więc przy tej modyfikacji pokusić się o rozłożenie pozycji na raty:

– połowę planowanej wielkości kupujemy na pierwszym wybiciu

– drugą połowę przy drugim, przekraczającym maksimum pierwszego.

O ile bowiem pierwsze wybicie okaże się fałszywe, ryzykujemy tylko ½ kapitału.

Może ktoś z Czytelników dołoży swoje propozycje ??

CDN

–Kat—

Twórcze interpretacje boxów przewyższają czasem skuteczność oryginału, a z pewnością je uzupełniają.

Zaznaczę jednak, że to wynik jedynie moich osobistych testów i doświadczeń. Dotyczy to jednak samej technicznej strony tej strategii, bez uwzględniania 3 fundamentalnych filtrów stosowanych przez Darvasa.

11/ Mutacje

Stosując tytułową taktykę dla celów własnego tradingu doszedłem do wniosku, że istnieje kilka bliźniaczych do boxów układów słupków, które w podobnym stopniu wpisują się w logikę i dynamikę, stojącą za całym tym pomysłem szukania optymalnego poziomu znalezienia się na pozycji (długiej dla akcji, obu stron dla forexu i derywatów).

Pokrótce logika ta opiera się przecież na następującym zjawisku:

– cena akcji wspina się do nowego maksimum (rocznego jak w oryginale, dowolnego ale minimum 30 dni wg mojego pomysłu)

– kurs przez kilka dni schodzi lekko w dół podlegając konsolidacji lub korekcie

– wybicie w górę poza dopiero co ustanowione maksimum nadaje impet rynkowi, prowadząc często do coraz wyższych rekordów i powstawania kolejnych boxów na wyższych poziomach

Kluczem do wykrycia wszelkich mutacji jest w zasadzie jeden element – długość konsolidacji/korekty pomiędzy słupkiem szczytowym a wybiciem poza nim. Trzydniowe okresy nie przekraczania maksimum i minimum były intuicyjnym pomysłem Darvasa, ale podobne lub nawet lepsze prawdopodobieństwa sukcesu mogą być udziałem takich modyfikacji jak poniżej.

(1) Szybkie wybicie

Na poniższym wykresie jednej z polskich spółek zaznaczyłem 2 boxy nowego rodzaju:

Oba spełniają warunek cena> maksimum z 30 dni.

W czerwonym konsolidacja trwa tylko 1 dzień, w niebieskim 2 dni. To krótki czas na to by dokonała się masowa wyprzedaż lub powstawały krótkie pozycji, ale z drugiej strony szybkie wybicie w górę powoduje, że nowe kapitału gonią uciekający pociąg.

(2) Box wewnętrzny

Ponownie wykres polskiej akcji i cena>maksimum z 30 dni:

W tym wypadku pierwszy słupek – szczytowy – zawiera w sobie ceny wszystkich pozostałych sesji zaistniałych po nim a przed wybiciem. W takim układzie stop-lossem może być jego minimum. Sesji „wewnętrznych” może być również dowolna ilość, wystarczy nawet jedna dla zachowania logiki.

(3) Podwójne wybicie

Wplotłem tutaj pomysł Darvasa, który opisał po latach w kolejnej książce. Otóż wejście na rynek na wybiciu nr. 1 (wykres poniżej) mogłoby być poprzedzone zarówno oryginalnym boxem Darvasa jak i boxem wewnętrznym opisanym wyżej i do takiej właśnie sytuacji doszło:

Nie wchodzimy jednak na rynek ani na owym wybiciu, ani na zamknięciu owej sesji wybiciowej, ani na otwarciu kolejnej jak proponuje Bulkowski. Otóż czekamy aż kurs wybije się powyżej maksimum sesji wybiciowej wskazanej strzałką nr. 1. Takie oczekiwanie ma pokazać rzeczywistą siłę rynku. Takie wybicie może dokonać się już na kolejnej sesji, może jednak nastąpić kolejna konsolidacja poniżej. Właściwe otwarcie pozycji następuje dopiero na sesji wskazanej strzałką nr. 2.

Modyfikacja, o którą można się pokusić to rozłożenie pozycji na raty:

– połowę planowanej wielkości kupujemy na pierwszym wybiciu

– drugą połowę przy drugim, przekraczającym maksimum pierwszego.

O ile bowiem pierwsze wybicie okaże się fałszywe, ryzykujemy tylko ½ kapitału.

CDN

–Kat—

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Jak dla mnie to niektóre koncepcje robią się już przekombinowane. Przyznam szczerze, że sam traduje opierając się o podobne techniki już od wielu lat (nawet nie wiedziałem, że coś takiego jest i nazywa się Darvas Box, zawsze to interpretowałem jako swoista implementacja teorii Dowa, czyli wybicie górą na nowe maksimum to po prostu definicja trendu wzrostowego) i prawdę mówiąc przez ten czas metodę zdecydowanie upraszczałem zamiast komplikować. Osobiście po prostu kupuję na wybiciu z boxa (1 tick powyżej ostatniego max), a SL podciągam na dna (1 tick poniżej) kolejnych korekt/konsolidacji (w cenach intraday, zwykłe zlecenie stop limit). Dla mnie spółka nadaje się do wejścia jeśli spełnia kryteria płynności oraz maksymalnego ryzyka w kontekście wielkości pozycji, która chcę/mogę otworzyć. Nie dopuszczam straty >1% na portfelu przy pojedynczej transakcji i żeby łatwo mi się to liczyło to po prostu mam w portfelu zawsze do 10 spółek, a czego każdą otwierałem mając na względzie początkowe ryzyko nie przekraczające 10%. Wtedy wszystko mi się spina do założeń. Przez korektę/konsolidację rozumiem co najmniej 3 dni bez kontynuacji trendu. Koniec zasad – to wszystko. Nie mam take profit – pozycja zawsze jest zamykana przez trailing SL. Taka metoda jest dla mnie bardzo prosta, a co ważniejsze – kompatybilna z moim trend-followingowym mind-setem. Dobrze się z nią czuję i u mnie działa. A tak szczerzę mówiąc to z roku na rok coraz bardziej się przekonuję, każda metoda jest dobra pod warunkiem ścisłego zarządzania ryzykiem. Zakładając max ryzyko transakcji 1%, 2%, czy ile tam kto chce, mam wrażenie, że nawet metoda wyboru waloru na ślepo oraz rzutu monetą w celu określenia czy otwieramy pozycję długą czy krótką, jest w stanie w długim terminie popisać się zdecydowaną zyskownością.