Po kilku miesiącach spadków znów zrobiło się głośno na rynku złota. Pokaleczone dwudziestoprocentową korektą byki wróciły na pierwsze strony serwisów giełdowych.

Mark Faber krzyczy kupujcie złoto zawsze. W byczym obozie zameldował się George Soros. Ożywili się również polscy analitycy, którzy zalecali kupno złota tuż przed listopadowym szczytem. W porównaniu do zeszłego roku zmieniły się jednak argumenty. Inflacyjne lęki i upadek dolara zastąpione zostały upadkiem euro i spadkami papierów dłużnych. Wróciły stare argumenty o stabilizacji portfela poprzez rynek złota, którego posiadanie miałoby ograniczać zmienność i wygładzać wzrost kapitału. W takim – klasycznym – myśleniu rynek złota został postawiony w roli alternatywy do pozostałych aktywów.

Ten ostatni argument wydaje się szczególnie ciekawy, gdy spojrzy się na ostatnie pięć lat na rynku, w trakcie których złoto – i szerzej surowce – zachowywały się niemal identycznie jak rynki akcji i były słabą alternatywą dla innych rynków. W istocie w latach 2005-2007 złoto rosło razem z indeksami na amerykańskich rynkach akcji, by w roku 2008 razem z rynkami akcji spadać i wreszcie w roku 2009 zbudować falę wzrostową solidarną ze wszystkim, co nie było dolarem. Mówiąc w skrócie – zwłaszcza w ostatnich dwóch latach – rynek złota był wszystkim, ale nie klasyczną bezpieczną przystanią.

Teraz warto postawić pytanie, czy powrót byczych analiz na rynku złota jest pochodną jakichś nowych zmiennych, czy też analitycy i komentatorzy nie odgrzewają czasem własnych nadziei na to, że ich prognozy złota po 2000 dolarów za uncję wreszcie się spełnią – subtelnie przemilczając fakty, iż spora część ich klientów ciągle nie może pozbierać się ze strat, jakie przyniosło złoto swoją zmiennością . Jak na ostrożnie podchodzącego do gorączki złota przystało postawię tezę, że widzę tu odgrzewane kotlety i analizy pisane na kolanie w oparciu o fakty nie wytrzymujące próby konfrontacji z rzeczywistością – przynajmniej na poziomie argumentów.

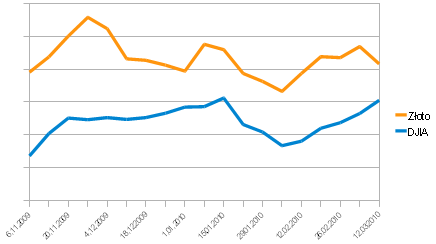

Gdybyście chcieli Państwo uwierzyć na w to, iż na rynku złota pojawił się jakiś nowy element, to spójrzcie na wykres tygodniowy złota i DJIA z ostatnich czterech miesięcy i zastanówcie się, czy pozwala on na postawienie tezy, iż na rynek kruszcu znalazł się w nowej fazie a siły rynkowe sterujące ceną kontraktu grają coś innego, od tego, co grane było w ostatnich pięciu latach. W istocie w drugiej połowie stycznia, gdy na rynkach akcji pojawiła się fala podaży, korelacja rynku złota z DJIA wzrosła (nie będę zanudzał czytelników miernikami statystycznymi, ale tezę opieram na obliczeniach łatwych do sprawdzenia).

Oczywiście nie znaczy to, iż rynek złota za chwilę nie wystrzeli w rejon 1500 dolarów za uncję. Taki scenariusz jest możliwy chociażby na fali technicznego kupna (gdyby padł szczyt z 2009 roku), ale nie zmienia to faktu, iż na dzień dzisiejszy nie ma elementów pozwalających na tezę, iż mamy do czynienia z nowym rozdaniem na rynku złota, bo żadnej zmiany wobec tego, co działo się na rynkach wcześniej nie ma. Dopiero zerwanie korelacji pomiędzy rynkami akcji i rynkami towarowymi pozwoli na tezę, iż złoto wraca do swojej tradycyjnej roli parkingu dla pieniędzy, który w języku angielskim ma adekwatną nazwę safe haven – a nie safe heaven, jak mają w zwyczaju pisywać polscy komentatorzy, którzy oferują swoim czytelnikom niebo tam, gdzie inni zaledwie bezpieczeństwo.

Dlatego mimo zbierającej siły nowej fali gorączki na rynku złota, poleciłbym Państwu poszukanie alternatywnych do tego rynku i – szerzej surowców – sposobów wyeksponowania się na rynki towarowe. Jak nigdy wierzący w hossę na rynkach ropy czy złota mają dziś dobrą alternatywę w postaci spółek surowcowych, które przy obecnym skorelowaniu złota i surowców z rynkami akcji pozwalają grać na dwóch rynkach jednocześnie.

Na koniec pytanie konkursowe:

Jakie złote (dosłownie) karty opisywał na swoim blogu Adam Stańczak?

Na odpowiedzi czekamy pod adresem makler@bossa.pl

36 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Niech Pan nie żartuje z tymi stratami na złocie.

Może Pan opisze jak Gordon Brown sprzedawał brytyjskie rezerwy złota po 275 dolarów za uncję? Pewnie Anglicy się cieszą, że taki przewidujący był z niego bankier i zgodnie z teorią ze studiów uznał złoto za bezużyteczne i kłopotliwe w przechowaniu. To byłoby dopiero zabawne.

Złoto w ujęciu dolarowym zdrożało od „dna Browna” kilkukrotnie i spadek ze szczytu nad 1200 o 100 dolarów wygląda wciąż tylko jako korekta.

Aby nie było, że jestem jakimś nawiedzonym goldbugiem- nie sądzę, żeby pakowanie swoich pieniędzy w złote sztaby i zakopywanie ich w ogródku było najlepszą strategią inwestycyjną, ale tak sie dziwnie składa, ze w ostatnim dziesięcioleciu przyniosło zdecydowanie lepsze efekty niż inwestowanie w S&P 500 czy WIG.

Tak sie akurat sklada, ze pamietam to co bylo na rynku zlota 10 lat temu. Wiec kazdorazowo, jak ktos bedzie mowil „ile to mozna bylo zarobic”, bede przypominal dziesiec lat temu pojawialy sie analizy dotyczace zlota jako upadlego, odchodzacego aktywu, które we wspolczesnym swiecie finansow nie ma znaczenia.

Przenikliwych, ktorzy wtedy kupowali bylo naprawde niewielu.

@ZP

nie żartuje – opieram się na faktach a nie wyobrażeniach a argumenty w kategoriach „w skali 10 lat” mnie nie zajmują, bo to teoretyzowanie. Nie znam żadnego inwestora indywidualnego, który operuje perspektywą inwestycyjną w takiej skali.

No to ma Pan chyba niewielu znajomych, bo sam mam kilka złotych monet kupowanych przed 2000 rokiem.

A ja pamiętam co było na rynku złota nie tylko 10 ale i 20 lat temu, a nawet wcześniej i oświadczam, ze rynek (całościowo patrząc) był wtedy strukturalnie odmienny. Zagadnienie to należy postrzegać we właściwym kontekście, to jest w ujęciu relatywnym, względem cen akcji wyznaczanych przez DJIA.

Sugeruję więc by naprawdę poważnie podejść do tematu i zamieścić właściwszy wykres, pokazujący faktyczną sytuację na rynku alternatywnych aktywów finansowych, korelację między złotem a akcjami oraz istniejącą tendencję.

Chodzi mi o wykres pokazujący relację cen złota do cen akcji (Dow/Gold ratio). Ten istotny wskaźnik pokazuje stopień optymizmu rynków finansowych – akcji względem złota i podobnych aktywów twardych.

Wysoki i rosnący wskaźnik sygnalizuje sygnalizuje wysoką wiarę i rosnące zaufanie do gospodarki oraz malejącą inflację a spadający odwrotnie, raczej pesymistyczne oczekiwania.

otóż 10 lat temu wskaźnik ten osiągnął historyczne maksimumi był na poziomie pona 40, a potem systematycznie spadał osiągając obecny poziom ok 9. Jest to0 wprawdzie mniej więcej historyczna średnia (ok 9,5) ale jego tendencja jest wyraźnie spadkowa. W 2009 roku kształtował się on na poziomie 7 do 10.

Natomiast 20 lat temu był on na poziomie ok 5, a więc niewiele odbiegającym od najniższych historycznych poziomów rzędu 2-3, osiągniętych podczas depresji w 1979 roku oraz kryzysu z lat 30-tych XX wieku.

Bez analizy kształtowania się Dow/Gold ratio trudno dyskutować o stanie rynku złota i jego perspektywach, chyba że w izolacji od reszty gospodarki.

A więc do dzieła Panowie Bossowie, może i mnie się wreszcie otworzą oczy ( Pozłacany Insekcik).

@ lesserwisser

Problem w tym, że gold/dow ratio jest poszukiwaniem oceny rynku w oderwaniu od konkretnych historii i – w przypadku Polski – abstrahowaniem od sytuacji polskiego inwestora. Do upadłego będę powtarzał, że inwestujemy w Polsce w polskich złotych. Teoretyzowanie jest fajne, ale temat stanów potencjalnie możliwych przy określonych warunkach wydaje mi się ledwie godnymi uwagi eksperymentami myślowymi – rozwijające pod warunkiem, że nie opiera się na tym większych nadziei prognostycznych.

Pominę już fakt, że nie ma takiej tezy, jakiej nie da się udowodnić zbudowanym do tego wskaźnikiem.

Kolejna sprawa: ostatnie 10 lat w gospodarce amerykańskiej to stracona dekada a więc coś, co nie miało miejsca wcześniej i porównujemy okres w historii gospodarki zdecydowanie najgorszy z jednymi z najlepszych lat dla rynku złota:

http://www.washingtonpost.com/wp-dyn/content/graphic/2010/01/01/GR2010010101478.html

Dla mnie to jednak manipulacja danymi i – co gorsze – wpleciona w całą masę rynkowego marketingu. Oczywiście Soros angażując się na rynku złota nie powiedział o tym wcześniej – powiedział o tym, jak miał już interes w tym, żeby złoto drożało. Mamy wierzyć w jego dobre intencje? Mamy używać go, jako argumentu przeciwko własnej ścieżce na rynku?

@ lesserwisser – proszę napisać tekst o tym wskaźniku – jeśli nie będzie za trudny dla czytelników, to umieścimy go na stronach edukacyjnych bossy. Jeśli będzie za trudny, to wygładzimy go tak, żeby każdy mógł zrozumieć pomysł, jaki za tym stoi.

@ ZP

gratuluję – świetny wynik na złocie i doskonały „timing” – proszę podzielić się z nami informacją, kiedy ktoś w podobnej sytuacji powinien zrealizować zysk z tej inwestycji.

@ lesserwisser

> rynek (całościowo patrząc) był wtedy strukturalnie odmienny

to jest kolejna sprawa, którą się pomija (pisałem tez o tym na blogu) – mamy bezprecedensowy rozwój funduszy inwestujących na rynkach surowcowych (w tym złota) i to nie jest taki sam rynek, jaki istniał w latach ’70 czy ’80, ale porównania z rokiem 1980 idą w najlepsze (o manipulacji szczytem z roku 1980 i kontekście ówczesnego strzału na rynku złota też pisałem na blogu).

Najpierw wybiera Pan we wpisie okres ostatnich pięciu lat, żeby ciemnemu ludowi wyjaśnić jakie to złoto jest be, a potem obraża się, że wskazałem na dwa razy dłuższy okres 10 lat, kiedy złoto jest zdecydowanie silniejsze od reszty.

Następnie próbuje Pan wszystkich przekonać, że nie istnieją na świecie inwestorzy (przynajmniej ci, których Pan zna) posiadający te same aktywa dłużej niż 10 lat, co samo w sobie jest absurdem do potęgi ntej. W takim razie musiałaby następować niesamowicie szybka rotacja tych aktywów. Pytania kontrolne- ile razy BOŚ zmieniał właściciela przez te 10 lat? Ile razy handlowano ziemią wokół Pana domu w tym czasie? Ile lat Warren Buffett trzyma w portfelu akcje Coca Coli? itd. itp.

Dziękuję za uwagę i nie będę Panu juz przeszkadzał w niesieniu kaganka „oświaty”.

@ZP

Mam prośbę zróbmy krok do tyłu i nie atakujmy się wzajemnie.

Oczywiście odpowiem na pytania i zarzuty jednocześnie pokazując o co mi chodzi.

Jedną z zasad, jaką zwykłem się w życiu posługiwać to ostrożnie używanie dużych kwantyfikatorów. Między zdaniem „nie znam przypadku” a „nie istnieje” jest zasadnicza różnica. Doskonale rozumiem hiperbolę, jako sposób dyskutowania, ale – przepraszam – nie pozwolę przypisać sobie zdania, którego nie jestem autorem.

Kolejna sprawa to przypisanie mi intencji niesienie czegoś ciemnemu ludowi. Niczego nikomu nie noszę – pokazuję swój punkt widzenia. Brak zgody na punkt widzenia uważam za świetny punkt do dyskusji. Wiele razy pisałem, że uwielbiam się mylić. Wartością dodaną takiego sporu jest przemyślenie własnych argumentów u obu stron i – jeśli każdy zostaje przy swoim zdaniu – większa samowiedza, bo punkt widzenia został skonfrontowany z innymi opiniami.

W związku z tym napisanie zdania, że chcę przekonać wszystkich (uczulam znów przypisał mi Pan duży kwantyfikator, tym razem Wszystkich) jest fałszywe.

>Pytania kontrolne – ile razy BOŚ zmieniał właściciela przez te 10 lat?

Ostrożność podpowiada mi, że nie wolno mi na takie temat rozmawiać.

> Ile razy handlowano ziemią wokół Pana domu w tym czasie?

Niestety schodzimy na prywatne życie, na które nie powinno mieć miejsca w dyskusji, ale skoro już tak daleko to zaszło, to proszę: w ostatnim roku sprzedały się dwie działki – właśnie ruszają dwie budowy domów. Obok na sprzedaż jest jeden dom, który powstał w zeszłym roku. Sporo – uwzględniając fakt, iż to miejsce posiadające status wsi. Powiedziałbym, że ruch wokół mojego domu jest zaskakująco duży – nie ukrywam, że mnie to rozczarowuje, bo chciałbym, żeby w najbliższej 10-latce było inaczej.

> Ile lat Warren Buffett trzyma w portfelu akcje Coca Coli?

Patrzę i nie widzę tu żadnego Buffetta, ale może popracujemy nad tym, żeby założył rachunek w DM BOŚ SA 😉

Poważniej o relacji złota i Warrenie pisałem już wcześniej – jak widać można używać rynku złota do jego krytykowania, jak i jego obrony.

https://blogi.bossa.pl/2009/06/04/ugryzc-buffetta-w-wykres/

dzisiaj już obowiązuje inny punkt widzenia

http://www.marketwatch.com/story/buffett-and-berkshire-outperform-all-mutual-funds-2010-03-05

Moje przekonanie, iż nie ma tezy, której nie da się udowodnić na wykresie wydaje się jedyną zmienną, która wytrzymuje próbę czasu.

Proszę wybaczyć, że się trochę zagotowałem i już ostatni raz się wpiszę.

Co do meritum, być może problemem jest postrzeganie złota w dwóch płaszczyznach- jako aktywo elektroniczne jakich wiele oraz fizyczny kruszec.

Prawdopodobnie Pana perspektywa sprowadzała się do tej pierwszej postaci i tu Panu przyznam absolutnie rację. Faktycznie nikt przy zdrowych zmysłach nie trzymałby przez tyle lat tego samego instrumentu na rachunku przy takiej zmienności. Ba, zgodzę się, że wchodzenie teraz na rynek >1100 USD jest ryzykowne (pojmując je jako zmienność).

Natomiast zakup kilku złotych krążków czy sztabek (może akurat nie teraz) jest całkiem normalną dywersyfikacją portfela, o ile nie ładujemy w to oszczędności swojego życia.

I na tym poprzestanę życząc udanego weekendu.

@ astanczak

Trudno mi zgodzić się z argumentem, że gold/dow ratio jest w przypadku polskiego inwestora czymś abstrakcyjnym, gdyż inwestuje on w Polsce w polskich złotych. Obie składowe są i dla nas pewnym wskaźnikiem stanu rynku więc i ich relatywna wypadkowa tym bardziej.

Przecież cena złota kształtuje się na zewnętrzym rynku międzynarodowym i ma charakter obiektywnego parametru dla polskiego inwestora. Zaś nasza krajowa cena złota jest wynikiem prostego (automatycznego) przeliczenia światowej ceny dolarowej na nasze polskie złotówki, po bieżącym kursie. Zresztą pozycje w Au mozna u nas i w dolarach otworzyć.

Jeśli zaś idzie o Dow to nasz rynek papierów wartościowych jest on podobno ściśle powiązany z sytuacją na innych giełdach akcji i reaguje na ich zmiany. Ciagle słyszę takie to a takie otwarcie WIG/ sentyment na WGPW bo coś tam wyrabia jakis Footsie, Cacy, Dax-śmax, SP500 , itp, nie wyłączająć DIJA (w liczniku).

Wskażnik ten nie jest tylko ot takim sobie teoretycznym eksperymentem myślowym, ledwie godnymi. Jest on jak najpoważniej traktowany przez poważnych inwetorów profesjonalnych jako dosyc wiarygodny wskaźnik stosowany do inwestowania oraz do ciekawych symulacji rynkowych. Sam się zdziwiłem jak dużo taka prosta konstrukcja może pokazać, glatego tez brańza złota można powiedzieć, wypatruje za nim oczy, świata poza nim nie widzi, polega na nim jak na ….

Nie kwestionuje słuszności wielu uwag podniesionych przez Pana ale przestrzegam przed trywialnym lekceważeniem tego wskaźnika.

PS

Jeśli idzie o propozycje popełnienia tekstu szkoleniowego o Dow/Au ratio i jego zastosowaniu to poważnie pomyślę i w swoim czasie dam znać. Mam już wprawdzie prawie gotowy obszerny materiał ale z pewnych względów nie powinien on być publicznie prezentowany w danej formie, a bez niektórych rzeczy sporo straci na wartości.

Tym nie mniej zapewne coś napiszę.

@ ZP

Dziękuję za pomoc w wyciszeniu dyskusji.

Dobra uwag: z różnicą pomiędzy fizyczną stroną rynku a handlem instrumentami związane jest kolejne przemilczenie. Polecający złoto powiedzmy na przestrzeni roku zwyczajnie omijają jeden problem – na zlewarowanych rynkach spadek czegoś o 20 procent oznacza nie tylko stratę 100 procent postawionych tam środków, ale również konieczność dopłaty do depozytu. Wielu mówi inwestujcie w złoto, ale niewielu mówi, jak to zrobić, co samo w sobie też powinno być ostrzeżeniem dla odbiorców analiz i komentarzy.

@ lesserwisser

>tekst szkoleniowego

ucieszymy się

astanczak

IMO właśnie w złoto można inwestować biorąc pod uwagę jego długoterminowość ,ba wieczystość . Mam na myśli fizyczne złoto.

To że przez 2 dekady potrafi stabilnie spadać to właśnie ten horyzont.

Przyzwyczajenie do traktowania szybkich kilkuletnich bąbli na rynkach finansowych jako inwestycje podpowiada: to nie inwestycja.Bynajmniej.

Pozwoliłem sobie kiedyś przeliczyć stopę zwrotu uncji złota zakupionej w 1993 r. za złote polskie.Wyszło ,że pokryło inflację z małym haczykiem.

Dane dostępne na stooq.pl.

Może to nie jest dużo w porównaniu, ale jest zasada im bezpieczniejsze aktywo tym mniejsza stopa zwrotu.A mamy tu do czynienia z czymś co nie bankrutuje więc z nawiązką zasada jest przestrzegana.

Less.. postanowił opisać wskaźnik dow/gold ratio więc nie będę się rozpisywał.

Dodam tylko ,że złota w systemie jest względnie stała ilość i u genezy tego wskaźnika właśnie ta cecha się uwydatnia. Ponieważ ta cecha czyni go doskonałą „wagą” dla innych aktywów w sytuacji erozjii papierowego bogactwa. Wtedy wracamy do źródeł ponieważ każda zdrowa ekonomia opiera się na równowadze pieniądza z ilością dóbr i usług.

W sytuacji kiedy ta równowaga jest zachwiana złoto wraca do łask ponieważ nikt nie może tutaj oszukiwac dodrukiem.

Co do wpisu. Biorąc pod uwage Pana znajomośc szerokiej tematyki inwestowania dziwi mnie wybiórcze i dość jednostronne kilkuletnie potraktowanie tematu w sytuacji kiedy średnio doświadczony adept AT rozpocząłby od poznania specyfiki horyzontu dla danego aktywa zanim w ogóle cokolwiek by popełnił.

To tak jakby Pan zaczął pisać o inwestowaniu w FUT20 z perspektywą 10 letnią.Oczywiście można , ale przyzna Pan ,że to nie dla tego instumentu i raczej takiego foo pa by Pan nie popełnił.

Niewiedza, niedopatrzenie,ignorancja,tendencyjność????.

Przy tym stażu na rynkach. Nie wiem co mam myśleć.

Czytając nowicjusza nie zdziwiłbym się.

Ja mam tylko jedno zastrzeżenie, które zresztą przewijało się w wypowiedziach przedmówców – złoto to też (a może przede wszystkim) polisa ubezpieczeniowa na wypadek, gdyby chmary papierowego bogactwa (akcje, obligacje, certifikaty) uleciały gdzieś z inflacją, a instytucje finansowego wskutek kolejnego kryzysu zamknęły podwoje, uniemożliwiając wypłatę lokat, itd. Takie ryzyko jest niskie (poniżej 5-10%, może trochę mniej, może trochę więcej), ale istnieje i tak, jak pisało parę osób wcześniej, tylko złoto utrzyma wartość, gdyż nie da się jego dodrukować.

Natomiast wydaję mi się, że sens artykułu to nie tyle udowadnianie, jak ryzykowną czy wprost kiepską inwestycją było złoto w ostatnim czasie (pan Adam przyjął 5-letni horyzont i miał do tego prawo), lecz raczej ostrzeżenie przed kolejną falą wszystkowiedzących analityków (głównie po fakcie), którym płaci się od strony, a czasem od sensacji, wreszcie którzy czasami po prostu nadmuchują medialnie bańkę na jakimś rynku na zlecenie „grubasów” (patrz Soros). W ujęciu artykuł wydaje mi się trafny.

@ tomfid

Tylko mały dopisek w kwestii tego naganiania. Mam wrażenie, że większość zalecających złoto widzi w nim potencjał spekulacyjny – ja też widzę, choć nie postawiłbym na to zakładu – ale gdy przychodzi do uzasadnień, to zaczynają się prawdziwe wygibasy. Starczy prześledzić argumenty na przestrzeni kilkunastu ostatnich miesięcy i poszukać tam sprzeczności.

Faktem jest, że większość zalecających ostatnio inwestowanie w złoto widzi w nim potencjał zarobkowy (spekulacyjny, techniczny i/lub fundamentalny, choć skąd ono to wiedzą ?).

Zazwyczaj dają oni głos dopiero wtedy gdy dany towar/instrument zaczął już spektakularnie spadać lub wzrastać i gdy trafia na czołówki newsów. Albo wtedy gdy jakiś Soros potwierdza, że on też to zrobił (wprawdzie już dawno ale był tak zajęty, że nie miał czasu/nie było okazji by to wcześniej zrobić).

Takie informacje „po herbacie” mają zapewne na celu dolanie oliwy do wygasającego ognia i zachęcenia inwestorskiej tłuszczy do ukierunkowanego działania.

Problem w tym, że nie wiadomo gdzie ci dzisiejsi mądrale byli wcześniej, gdy wody dopiero się zbierały, dlaczego nie ostrzegali wcześniej że grozi powódź. Dlaczego dopiero gdy rynkowe fale przerwały wały przeciwpowodziowe ( punkty oporu) krzyczą wreszcie – Uwaga ludzie wkładajcie kalosze. ???

Aby jednak oddać sprawiedliwość niektórym, wypada dodać że sporo ludzi (analityków, z branży złota, ekonomistów) już dużo wcześniej (pierwsi mniej więcej od 5 lat) sygnalizowało możliwość wystąpienia silnych wzrostów i podawało całkiem rozsądne argumenty przemawiające nawet za niebotycznymi wzrostami cen złota, do poziomu nawet 5000 dolarów za uncję.

Nie można wprawdzie wykluczyć, ze obecnie jesteśmy świadkami realizacji wcześniej rozpisanego scenariusza, gdyż są przesłanki świadczące że rynek złota jest umiejętnie manipulowany i jest obecnie technicznie przegrzany.

Nie jest łatwo analizować rynek złota, bo cena na nim ( rynek spot i międzybankowy) kształtuje się w sposób mało przejrzysty, brak jest wiarygodnych danych o faktycznej wielkości obrotów i ich charakterze oraz wielkości otwartych pozycji. Na szczęście są raporty giełdowe.

to – ja też widzę, choć nie postawiłbym na to zakładu – ale gdy przychodzi do uzasadnień, to zaczynają się prawdziwe wygibasy. Starczy prześledzić argumenty na przestrzeni kilkunastu ostatnich miesięcy i poszukać tam sprzeczności.

Krótka podpowiedź dotycząca wskaźnika Dow/gold ratio.

Proszę stworzyć sobie prawidłowy wykres (z uwzględnieniem

wpływu dywidend !) i dopiero wtedy wyciągnąć wnioski.

@ Trekker

Słuszna podpowiedź, szczególnie gdy analizujemy porównawczo prawdziwą efektywność inwestowania długoterminowego w akcje versus złoto czy surowce, stosując klasyczną strategie buy and hold.

Natomiast w sytuacji stosowania krótszej strategii tradingowej typu

trend following, a więc o charakterze kierunkowym, potencjalne dywidendy mają mniejsze znaczenie, gdyż delta zmian cen jest wielokrotnie wyższa, można więc je pominąć bez ryzyka popełnienia większego błędu. Podwieszamy się i mamy free raid.

Wtedy też taki „goły” Dow/gold ratio bardziej pokazuje właściwy kierunek wejścia w rynek, mówiąc orientacyjnie macie, mniej więcej, dwie godziny marszu do celu, niż pokazując nam że droga ta liczy dokładnie 10368 m.

lesserwisser,Trekker

Panowie

Tu chodzi o układ odniesienia.

Wyceniacie w dolarach, dywidendy też.

Mówimy o ułamku i jako stałą podstawę tzn mianownik albo odnosimy do złota,albo do dolara.

Problem jest typu kopernikowskiego :-), a przypominam ,że symbolem złota jest słońce.

Co się wokół czego kręci.

„Centrum” /mianownik, układ odniesienia/ pieniądza nie ma ceny.Jest tylko siła nabywcza.

Jego cenę odzwierciedla rynkowa stopa procentowa.

A jaki poprawny wynik otrzymamy na dolarowej podstawie skoro stopy są sztucznie przez lata utrzymywane przez banki centralne na zaniżonych lub zawyżonych poziomach ???

@ pit65

Moim skromnym zdaniem to cena złota, jako towaru monetarnego, może mieć związek ze stopą procentową, będąca ceną pieniądza natomiast ceny akcji, objętych DIJA to już niekoniecznie, bo raczej one chodzą sobie samopas, czyli niezależnie od stopy procentowej, w przeciwieństwie do obligacji.

A to że jedno i drugie (licznik i mianownik)są wyrażone w dolarach, wynika mi z prozaicznego faktu, iż pieniądz (w tym przypadku dolar) pełni tu jedynie rolę obrachunkową, funkcję ogólnego miernika wartości.

PS

A problem być może jest typu – Kto czym kręci ? 🙂

@lesserwisser

no właśnie istnienie czegos takiego gold/dow ratio to próba zakwestionowania dolarowego miernika wartości w sytuacji kryzysu.

W przeciwnym wypadku wskaźnik nie miałby logicznej racji bytu.

To czy korygujemy go o dywidendę ma znaczenie marginalne ponieważ zmieniamy punkt odniesienia.

To jest główne niezrozumienie ponieważ , wszelkie próby podważenia opierają się na zastosowaniu podstawy dolarowej.

Pytanie o logikę takiego podważania w sytuacji gdy sam kryzys jest jednym wielkim zakwestinowaniem dotychczasowego „status quo”

Ten kryzys dostarcza pola do obserwacji na temat tego co nazywamy wartością . Zastanów co by sie stało , gdyby FED nie zastosował „quantity easing” co nie pozwoliło by na utrzymywanie 0 stóp , co pewnie spowodowało by powrót do źródeł , czyli wymazanie tzw. wartości dolarowej wyrażonej indeksem giełdowym.I jak to się ma do obecnej „wartości”.

Czy zatem jest to sztuczny twór czy nie 🙂

A uncja złota jest uncją złota.

Nie dodaje wartości.

Jest nią o prostu.

# pit65

nie chciałem już wczoraj zaogniać dyskusji – zresztą próbowałem odpowiedzieć na komentarz wczoraj, ale po 16 godzinie przed komputerem ciężko składało mi się sensowne zdania i już miałem problemy z liczeniem – ale mam wrażenie, że jednak popełniasz jakieś…. pomijasz pewną kwestię. DJIA jest indeksem, w którym są spółki o poważnym majątku. Jeśli weźmiemy takiego Chevrona, to mamy sieć rafinerii i udział w rynku, który może zabić tylko pojawienie rewolucji technologicznej lub katastrofy naturalnej. Bez liczenia możemy powiedzieć, że majątek likwidacyjny takich spółek, jak Chevron przesądza o tym, iż spadek ratio ma swoje granice. Jeszcze raz podkreślmy – mówimy o indeksie mocno nasyconym konkretami a nie wirtualnymi obietnicami. Paradoksalnie kryzys na rynku kredytowym pokazał, iż większość z nich nie ma problemu z obsługą nawet krótkoterminowego zadłużenia. Wiem, że nie masz szacunku do dolara, ale amerykańskie spółki technologicznie siedzą na gotówce a część z nich czerpie 70 procent dochodów z globalnego rynku. Spodziewałbym się raczej fali przejęć w branży niż załamania rynku akcji. Mówienie o jakiejś apokalipsie w ich wypadku wydaje mi się przesadą. Osobiście nie miałbym nic przeciwko temu, żeby ratio DJIA/GOLD spadło do historycznych maksimów – jak pamiętam 1,03 – ale, mam prośbę, niech to stanie się w głównej mierze za sprawą przeceny DJIA a nie wzrostu złota, bo oznaczałoby to największą okazję do zarobku, jak pojawiłaby się w naszej karierze.

Zastanawiałem się czy mój wpis nie zostanie odebrany pejoratywnie jako krytyka.Właściwie była to moja pierwsza impresja po przeczytaniu.

Ale dziękuję za odpowiedź.

Odnośnie dow/gold:

Ratio to ratio nie determinuje poziomów wyceny, a ich iloraz.

Wiecej: nie wskazuje kierunku i nic nie mówi o poziomie wyceny pary składników.

Nie jest to stricte ilościowy miernik siły nabywczej pieniądza towarowego.Obie ceny wyrażone są w dolarach.Indeks oczywiście syntetycznie.

Ważne jest porównanie czegoś o stałej ilości z czymś czego nie jesteśmy w stanie zmierzyć lub miara szwankuje .

Logicznie więc powinien dać informację o kondycji tego niedookreślonego składnika bez wnikania w nominał.

Ekonomicznie jest to tez uzasadnione ponieważ u zarania powstania pieniądza,stała ilość tego dobra gwarantowała sprawiedliwy podział cenowy wytworzonych dóbr.

Czasem trzeba wrócić do źródeł, aby rzeczy jawiły sie tym do czego zostały stworzone 🙂

Mój szacunek do dolara określa jego tzn dolara do mnie 🙂

Z ratio nie wynika jeszcze apokalipsa. Ale jeśli ma sie świadomość odwróconej piramidy jakim jest papierowy system finansowy z tym co opisuje Taleb jako zjawisko rzadkie to nie jest to już takie nieprawdopodobne IMO?

Co do wykresu cenowego złota.Pokontemplowałem sobie kiedyś wykres dolarowy z kompresją miesieczną i praktycznie cena nie spadła poniżej szczytu z lat 70-tych jeśli nie liczyc dolnego cienia w dołku kryzysu.

Nie tak dawno opisywana była tu strategie zakupu akcji po pzrekroczeniu ostatniego szczytu.Ciekawe czy zadziała w dł. okresie dla tego aktywa.

Jeśli sie porówa to z tym co wyprawia FED z bazą monetarną to kto wie co może się zdarzyć,a potencjał jest o czym ratio nieśmiało przypomina: przebitaka 9:1 może być także miernikiem ryzyka dla wyceny dolarowej.

Jest więc wielce prawdopodobne ,że gold jeszcze przez jakiś czas nie przestanie bulwersować in plus dla jednych i minus dla innych.

Pozdr.

> Jest więc wielce prawdopodobne ,że gold jeszcze przez jakiś czas nie przestanie bulwersować

Złoto już tak ma – wystarczy rzucić temat i temperatura dyskusji szybko się podnosi. Moim zdaniem wynika to z tego, że wielu graczy – i nie tylko graczy – ma poczucie, że złoto zna, bo wyrasta w świecie kultu złota. Żartowałem sobie, G. Zalewskim, że może powinniśmy zacząć na blogach pisać o diamentach – jest szansa, ze wzrosłaby nasza popularność w segmencie społeczeństwa słabo reprezentowanym w giełdowym światku.

astanczak

Jeśli zmieniamy układ odniesienia to wszystkie wyliczenia z poprzedniego układu biorą w łeb.

Jeśli strony przystępują do dyskusji bez tej swiadomości /a czytając liczne polemiki śmiem twierdzić ,że tak jest/ to powstaje swoisty protokół rozbieżności bez wspólnej bazy do dyskusji czy wyliczeń.

Każda ze stron okopuje się przy swoich aksjomatach poprawności.

Stąd temperatura, która przysłania niejednokrotnie rozsądek.

@ pit65

Po przemyśleniu Twoich komentarzy naszły mnie pewne refleksje, i chyba dobrze, gdyż wygląda mi na to, że w ostatnim komentarzu zbytnio uprościłem sprawę, nie uwzględniając należycie związku cen złota z kursem dolara i stopą procentową.

Faktycznie potrzebny jest nam jakiś rozsądny układ odniesienia, który najpewniej wyznacza stopa procentowa, zaniżona czy nie to mniej istotne, gdyż i taka umożliwia nam zobiektywizowane porównanie opłacalności alternatywnych lokat inwestycyjnych.

Myślę, że kierunek myślenia masz właściwy ale myśli swoje wyraziłeś w sposób trochę nieuczesany, ja zaś zbyt szybko przeszedłem do schematycznego sposobu myślenia, więc moja wypowiedź wymaga odpowiedniej korekty.

Fragmentowi poniższemu muszę nadać nowe brzmienie :

„Moim skromnym zdaniem to cena złota, jako towaru monetarnego, może mieć związek ze stopą procentową, będąca ceną pieniądza natomiast ceny akcji, objętych DIJA to już niekoniecznie, bo raczej one chodzą sobie samopas, czyli niezależnie od stopy procentowej, w przeciwieństwie do obligacji.”

W poniższej formie będzie chyba lepiej:

„Cena złota, jako towaru monetarnego, będącego surogatem pieniądza, ma ścisły bezpośredni związek z kursem dolara wyrażony poprzez relacje terminowych cen złota do terminowego kursu dolara. Dokładniej mówiąc poprzez relację wielkości premii terminowych złota i dolara, wyrażonych przez tzw stawkę GOFO (gold forward rate czyli stopę po której dealerzy pożyczają złoto względem dolara), i dolarową stopą LIBOR. Różnicę między nimi, czyli tzw gold lease rate, uznaje się za właściwą efektywną stopę procentową dla złota, w operacjach pożyczkowych, dlatego też nazywana jest ona złotym liborem.

Wprawdzie procent procentowi nie równy, ale stopy te pełnią konkretne funkcje ekonomiczne i są ze sobą powiązane poprzez regułę wyceny arbitrażowej. Bez mechanizmu jej działania w tym względzie trudno dyskutować o roli złota w systemie finansowym i jego potencjale inwestycyjnym.

Jeśli zaś idzie o akcje, wchodzące w skład DIJA, to o ich cena giełdowa też jest pośrednio związana ze stopą procentową poprzez wskaźnik P/E, czyli relację ceny (inaczej mówiąc ich wartości rynkowej) do zysku. Współczynnik cena/zysk akcji powinien być bowiem odnoszony do stopy procentowej w okresie zwrotu wynikającym ze wskazania P/E, oczywiście po skorygowanie o wielkość ryzyka.

Bo stopa procentowa, a właściwie różne wspomniane stopy procentowe (będące cenami różnych form pieniądza i innych aktywów) to jest właśnie tym najważniejszym parametrem odniesienia, zarówno dla dolara, dla złota jak też dla ceny akcji.

W przypadku akcji działa ona niejako dwustronnie poprzez mechanizm ich wyceny, raz stopa procentowa jest benchmarkiem rentowności operacyjnej a dwa jest jednocześnie elementem dyskontującym (występuje w liczniku zawoalowana i w mianowniku działa explicite).

W świetle powyższego moje poprzednie słowa, że ceny akcji chodzą sobie samopas, czyli niezależnie od stopy procentowej, są o tyle nieścisłe, że nawet jeśli chodzą one sobie samopas, to jednak w ścisłej relacji z rynkową stopą procentową.

Przynajmniej tak powinno być w modelowym ujęciu ekonomicznie racjonalnej wyceny, tyle że robią to raczej pośrednio, w przeciwieństwie do obligacji.

Wycofuję się więc z tego co napisałem, ale nie rakiem tylko okrakiem.

Odnośnie dow/gold:

Ratio to ratio nie determinuje poziomów wyceny, bo to poziomy wyceny determinują je(go).

Więcej: oczywiście, że samo ratio, nie wskazuje kierunku, ale już kierunek jego zmian (kształtująca się tendencja) sporo mówi zarówno o poziomie wyceny pary składników jak ich potencjalnym kierunku ich przyszłych zmian (na zasadzie relatywnego układu), w oparciu o hipotetyczne symulacje.

A jeśli twierdzisz, że papierowy dolar to obecnie jest raczej talon na balon, to chyba masz rację, ai powrót do zdrowych (zdrowszych) korzeni też wydaje się pożądany.

Jeśli w dyskusji występują rozbieżności to wynikają one nie tylko z braku świadomości pewnych kwestii ale również ze złożoności danego zagadnienie. Problem polega na tym by zbliżyć się w poglądach,

odpowiednio je integrując, choć nie zawsze jest to proste.

Problem w tym że trzeba rozmawiać, i mieć oczy i uszy otwarte, a nie okopywać się wokół swoich aksjomatycznych przekonań.

Pozdrawiam.

@ astanczak

Jeśli idzie o alternatywę inwestycyjną złoto lub diamenty to różnicę między nimi wyraził dobrze Anthony Oppenheimer z grupy De Beers,

mówiąc:

„Ludzie inwestują w złoto gdyż nie nie mają zaufania do innego systemu monetarnego, zaś w diamenty inwestują z próżności”.

Tak wiec mamy tu niejako do czynienia z różnicą między zdrowym rozsądkiem a czczą marnością.

@lesserwiser

„który najpewniej wyznacza stopa procentowa, zaniżona czy nie to mniej istotne”

Nie podzielam poglądu, że zaniżanie jest mniej istotne.

Było by to prawdą w przypadku sporadycznych i krótkich interwencji.

W przypadku długotrwałego zaniżania , lub zawyżania stóp wpływamy na koszt pieniądza i możemy sterować „kurkiem” z paliwem dla rynków.

Bowiem sama spekulacja może wynieść ceny do pewnego momentu, mechanizm rynkowy jest skorelowany ze stopami więc spekulacja ustaje , gdy pieniądz jest drogi na zasadzie sprzężenia zwrotnego.

Problem polega na tym że każdy lubi prosperitę , a nie lubi okresów chudych.

I tu wkraczają banki by przedłużyć okres prosperity dostarczając płynności. To nie jest już mechanizm rynkowy IMO.

Oczywiście rynek kompensuje tę płynnośc w nowych wyższych cenach bo takie jest jego zadanie.

Prowadzi to do wzrostu opłacalności inwestycji finansowych kosztem innych, a także wydłużenia tych okresów do dekad.

Popatrz na oddziały banków urosły jak grzyby po deszczu 🙂

Stąd między innymi wyliczenia lepszej opłacalności inwestycji giełdowych .

Stąd tez amplituda omawianego wskaźnika ratio.

Co zrobić zatem ze złotem w tym okresie.Nie rośnie a przechowywanie kosztuje.

Leasing jest odpowiedzią.Swoisty surogat wystawienia opcji put.

A ponieważ są to banki którym zależy by później odkupić towar nie drożej więc logicznym jest występowanie dumpingu cenowego.

Sa to też instytucje mające w sposób bezpośredni lub pośredni wpływ na decyzje o poziomie stóp.

Byłbym zdziwiony gdyby z tego nie korzystać na zasadzie „woda na młyn”

Do czasu jak mawia filozof.

@ pit65

Nie podzielając poglądu, że zaniżanie poziomu stopy procentowej jest mniej istotne, masz rację co do zasady, szczególnie gdy patrzymy w skali całej gospodarki.

Trudno bowiem nie zgodzić się z poglądem, że tak ważny parametr makroekonomiczny, jak stopa procentowa, powinien być ustalony na właściwym poziomie.

Problem jednak w tym, że nie jest wcale łatwo ustalić, a tym bardziej uzgodnić, jaki jest właściwy poziom stopy procentowej, w danej sytuacji ekonomicznej. Decyzja organu ustalającego stopę procentową (gdyż z reguły nie ustala się ona samorzutnie na rynku, tylko w mniej lub bardziej administracyjny sposób) lecz jest bardziej wypadkową poglądów ekonomicznych decydentów, doraźnych potrzeb czy też dominującej aktualnie teorii. Spójrzmy choćby na rozrzut poglądów w ramach naszych RPP, gdzie mieliśmy ludzi o gołębich sercach, „jaszczembi” oraz o zajęczych sercach.

Co więcej, tym bardziej masz rację, że akurat zaniżanie poziomu stopy procentowej może być/jest bardziej niebezpieczne/szkodliwe niż jej zawyżanie. Zawyża to bowiem wycenę wartości aktywów, poprzez zaniżenie stopy dyskontowej w modelach wyceny. Raz poprzez zaniżenie bazowej stopy wolnej od ryzyka a dwa poprzez zaniżenie premii za ryzyko, która kształtuje się w jakiejś relacji do stopy bazowej.

Problem w tym, ze dotyka to bardziej (lub przede wszystkim) inwestorów opierających się na analizie fundamentalnej, próbujących ustalić rzeczywistą wartość firmy, przy użyciu agregatów makroekonomicznych.

Natomiast w przypadku inwestorów giełdowych opierających swoje decyzje wejścia w rynek w oparciu o analizę techniczną, jak też w przypadku czystych tradingowców, parametr ten ma dużo mniejsze znaczenie lub wręcz znikome. Albowiem ich interesuje jedynie poziom ceny rynkowej więc w ogóle nie zwracają oni uwagi na poziom stopy procentowej lub przyjmują założenie, ze istnieje consensus między cena rynkową a wartością danego aktywu.

Dlatego też pozwoliłem sobie na swoiste pragmatyczne uproszczenie polegające na stwierdzeniu, że zaniżony poziom stopy procentowej nie ma aż takiego znaczenia, szczególnie z punktu widzenia gracza giełdowego. Jest to bowiem parametr obiektywny, dany z zewnątrz, i działa równo na wszystko i wszystkich.

W związku z powyższym podtrzymuję swoją tezę, że wynikowo zaniżona stopa procentową może być przyjęta z dobrodziejstwem inwentarza i akurat inwestorom nie staje się z tego powodu, aż taka krzywda, chodź faktycznie, w takich przypadkach, dochodzi do pewnego ogólnego wypaczenia wartości ekonomicznych. Jednakże w takim przypadku zazwyczaj musimy pogodzić się z tym i wybrać mniejsze zło, na zasadzie – „Wypaczenia tak, socjalizm nie”.

PS

Rozumiem, że pisząc – „Leasing jest odpowiedzią.Swoisty surogat wystawienia opcji put.” – masz na myśli tak zwany leasing złota.

Niestety nie bardzo widzę związek tego leasingu z derywatami, a już szczególnie z wystawianiem opcji put. ??

@ lesserwisser

Problem wyboru mniejszego zła występuje zawsze tam , gdzie w wyniku złego wyboru po raz pierwszy przekroczono Rubikon.

Później zawsze wybór zawęża się do mniejszego zła.Bowiem tzw. naprawa, powrót wiąże sie z zanegowaniem całości działań.

Osobiście uważam,że o stopach procentowych powinien decydować rynek.

Jest to najbardziej naturalny hamulec dla przeinwestowania w określonym czasie i kierunku.

Niby teraz decyduje , ale lejce w postaci znacjonalizowanego pieniądza trzyma woźnica 🙂

Decyzje makro banków centralnych w tej sprawie doprowadzają do przekroczenia Rubikonu.Później pozostaje tylko mniejsze zło…. i kryzysy jak ten.

Co do inwestycji rynkowych pojmowanych jako spekulacja zgadzam sie z Tobą, że możemy określić to dobrodziejstwem 🙂

Wszak zwiększa to amplitudę wahań wprowadzając element „bańkowości”.

a teraz „reakcyjny element opcyjny” :

Decydując się na wystawienie opcji put musisz określić znikome prawdopodobieństwo wykonania po wyższej cenie.

Decydując się na wyleasowanie złota bank centralny musisz określić małe prawdopodobieństwo odkupu po wyższej cenie.

Czujesz bluesa?

A teraz pytanie?

Czy będąc jednocześnie „leasodawcą” i i organem określającym poziom stóp procentowych będziesz spokojnie patrzył jak cena czegoś co zależy od tego szybuje w niebiosa.

Może osławiony G.Brown nie sprzedał złota a podjął „męską” decyzję o nie asygnowaniu pieniędzy na wykup.Niby podobne , ale nie to samo 🙂

Swoją drogą ciekawe ile jeszcze mamy wyleasowanego złota , które tkwi księgowo jako aktywo danego kraju.

Może nawet huczne coroczne newsy o sprzedaży złota przez kraje są jedynie kropką nad i bo transakcja zmiany fizycznej dokonała się już dawno???????

A mają jedynie za zadanie zdumpować chwilowo cenę.

@ pit65

Piszesz:

„Decydując się na wyleasowanie złota bank centralny musisz określić małe prawdopodobieństwo odkupu po wyższej cenie.

Czujesz bluesa?”

Bluesa czuję, bo już przekroczyłem Rubikon. 🙂

Muszę jednak Cię rozczarować (pozytywnie lub negatywnie).

Leasing złota przez bank centralny nie wiąże się z jego strony z koniecznością określania prawdopodobieństwa odkupu po wyższej cenie.

To ryzyko odkupu obciąża bowiem bank komercyjny (bullion bank)pożyczający złoto z rezerw banku centralnego. To bank komercyjny narażony jest na ryzyko zmiany cen w okresie od jego pobrania do jego zwrotu bankowi centralnemu. Dlatego też to on powinien się zabezpieczyć hedgingiem, kupując złoto na termin i zazwyczaj to czyni na rynku OTC złota.

Leasing złota to de facto operacja pożyczkowa, w której bank centralny jako pożyczkodawca jest najwyżej narażony na ryzyko counter party a nie na ryzyko cenowe. Pożyczył i musi dostać po pewnym czasie zwrot w postaci fizycznego metalu.

Czujesz bluesa?

A teraz odpowiedź na pytanie.

Zasadniczo mu to lata, w świetle tego co napisałem wyżej, gdyż ryzyko niewykonania zobowiązania w stosunku do banku centralnego jest stosunkowo niewielkie a dwa to to, że taką umowę pożyczki zawsze można skolateralizować, czyli zabezpieczyć jakimś depozytem na żądanie w określonych sytuacjach.

Jeśli zaś idzie o ilość wyleasowanego złota to nie bardzo wiadomo co i ile, bo dane są nieweryfikowalne i utajniane. Od lat ocenia się tę ilość na rząd 2.500 (optymiści) do ok 5.000 t (realiści), w zależności od sytuacji rynkowej, choć niektórzy niezależni eksperci szacują tę wielkość nawet na 10.000-15.000 t (podobno nawiedzeni).

I komu tu wierzyć i na kim polegać ?

Goldfinger (G.Brown) zamienił metal to na papier, bo podobno ten zawsze się przyda, a że miał aż takie parcie na pęcherz, to dosyć dziwna sprawa. Na szczęście to nie nasze zmartwienie.

@lesserwisser

Nie rozczarowałeś.

Miałem bowiem na myśli sytem bankowy jako całość reprezentowany przez BC.

Trudno wyrazić to 1 zdaniem.

Pieknie więc rozwinąłeś temat

Koniec końców tych banków bulionowych jest kilka i są z pewnością za duże by upaść.

BC zaś jest pożyczkodawcą ostatniej szansy.

Poza tym złoto to złoto raz stracone nie lubi wracać to nie papier do druku.

W tym kontekście myślę bank bulionowy jest ściślej powiązany z BC aniżeli nam się zdaje mówiąc ,że bierze na siebie całe ryzyko jako instytucja stricte komercyjna.

Także zostaję przy swojej opcji, sedno jest jedno- nie tracić -to czy przez pośrednika nie gra roli.

„Na szczęście to nie nasze zmartwienie”

Nasze może nie, ale NBP podobnież ma ponad 100 ton ulokowane u Browna.

Tak mi się jakoś przypomniały Niderlandy Zagłoby 🙂

@ pit65

Podobno ostatnio rzadko kiedy nie rozczarowuje, choć staram się jak mogę (a jak nie mogę to się nie staram). 🙂

Bulion banków w Londynie jest tyle, że można je na palcach zliczyć, zaś ostatnie doświadczenia uczą, że nie ma za dużych by nie upaść.

A już w UK to ostatnio banki są chyba bardziej shaky niż Shaking Stevens.

Stwierdzenie, ze nasze złoto jest ulokowane u Browna sugerowałoby, że jest ono w Banku Anglii,ale raczej trzyma je takie nieformalne konsorcjum banków bullionowych, dla których BoE jest jedynie clearing bankiem.

My tu sobie pitu pitu a mi rosół stygnie.

NB

@a.stańczak

Już jestem Profesorze. Panu powiem prawdę. Wagarowałem przy wiosennej strudze, łowiłem szparaga. To prawda, że dwie ścieżki (żółta i niebieska), nawet gdy przekomarzają się głośno to w głowie jeszcze jak makiem zasiał, chociaż ja nie biorę. Brakuje mi jeszcze pola, łąki, lasu, rzeki nie ma ani nieba… Żeby to rozwiązać, trzeba aby strzelec wolny przeszedł przez wysokie trawy, wytropił latawca w oponie złocistej. W tonacji przedniej myśli. Kolejny, inspirujący temat, ciekawe zadanie domowe. Bardzo bym chciał wymyśleć coś mądrego. Zacząłbym od Słońca Lwa, w którego blasku moi przedmówcy pozili rydwanem a na konsoli mieli Ziemię i dzieła Kopernika. Pamiętam, że jeden spieszył się na obiad…

już sobie myślę w brulionie. W szlachetnym kruszcu pali się wieczna, nieutulona tęsknota dawcy życia,swobodnej jazdy, twórczej kreacji mieszkańca Ziemi. Złota czysta niezmącona męska ochota radości zapłodnienia. Już dawno od pasterz, żeglarza, wojownika… W szlachetnym kamieniu płonie struktura kryształu jako kosmiczny wzorzec tworzenia i dzieła. W diamencie ogień strzela, jeśli tylko dłoń szlifierza nie zadrży. Nie będę wyciągał ręki do Ojca po złoto i klejnoty jeśli dobrze tego nie zrozumiem.

Ciepło mi się robi, żal bierze za gardło. Że konsola zwija się pod łokciem jak cerata reklamówka, że rydwan był na rosół a zbuzowany wywar zapchał gażnik, zmącił wargę i pogodne usta, koperek umarł na brodzie, kura dała nura w stragany na majdanie, Mars czerwony na języku popędził Ziemię, porcelana wylatała z wózka na europejską kostkę. I masz baby demo-gemo placek w porze karmienia. Kto zmącił proces edukacji? Kto zatrzymał pędzący Konkurs w miasteczku Bosablo? Twój niesforny uczeń. Daje sygnały lusterkiem z ciemnego entourage. Z Poważaniem.

Pingback: PERRY