Prezes GPW kilkukrotnie zapowiadał już wprowadzenie nowego indeksu. W miejsce dotychczasowego WIG20 ma powstać WIG30.

„Gdybym dzisiaj wiedział, że PZU na pewno pojawi się w przyszłym roku na giełdzie, to już dzisiaj mógłbym powiedzieć na pewno, iż w przyszłym roku WIG20 stanie się WIG30. To pokazywałoby, jak mocna jest reprezentacja elity polskiej przedsiębiorczości na warszawskiej giełdzie” – podkreślił prezes GPW.

„Ponieważ jeszcze pewności nie mam, to dzisiaj mogę powiedzieć, że jest wielce prawdopodobne, że w 2010 roku ten czołowy indeks – blue chipów – największych spółek notowanych na warszawskiej giełdzie – będzie WIG30, a nie WIG20″ – powiedział.” (źródło: PAP)

Znamy więc powody – za chwilę na rynku pojawi się kolejna ?olbrzymia spółka”. Spółka spełniająca z pewnością warunki, dla których powinna znaleźć się w indeksie spółek o największej kapitalizacji i płynności.

Jednak spróbujmy się zastanowić, czy ten krok w gruncie rzeczy ma jakikolwiek sens, poza jeszcze mocniejszym ograniczeniem znaczenia (i tym samym wpływu na sam indeks) spółek z drugiej, a tym bardziej trzeciej dziesiątki.

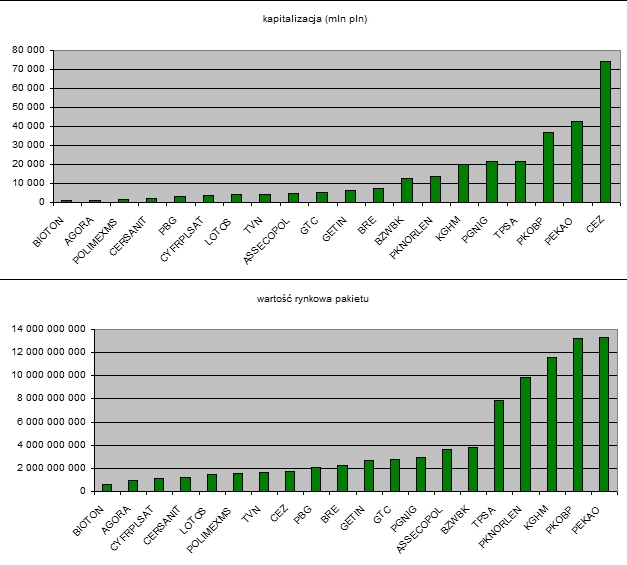

Firmą o największej kapitalizacji w WIG20 jest czeski CEZ – 74 mld PLN, ale z uwagi na ograniczoną wartość obrotu, pakiet spółki w indeksie wynosi zaledwie 1,7 mld. Kolejny to nasz rodzimy bank PEKAO – wartość rynkowa to 42 mld, zaś wartość pakietu 13 mld. W chwili obecnej (10 grudnia 2009) osiem spółek z indeksu ma kapitalizacje większą niż 10 mld. Agora i Bioton mają po 1 mld, czyli są czterdziestokrotnie mniejsze, niż PKO.

Wejście do indeksu PGE, PZU oraz być może kiedyś w dalekiej przyszłości LOT-u spowoduje, że indeks WIG20 będzie indeksem spółek o największej i co więcej podobnego rzędu wielkości kapitalizacji.

Rozszerzenie formuły do trzydziestu spółek będzie oznaczało, że wśród liderów wielkości znajdą się – nie bójmy się tego powiedzieć – ?pętaki”. W tej chwili na liście rezerwowej do indeksu znajduje się np. Petrolinvest z kapitalizacją rzędu 0,5 mld PLN. Efekt tego będzie taki, że nadal będzie to ?WIG5″ (no może ?WIG10″), bo znaczenie całej reszty dla zachowania indeksu będzie pomijalne.

Płynność na dodatkowej dziesiątce niewykluczone, że będzie tak cudowna, że wszelkie próby arbitrażu, zabezpieczania, czyli działań, gdy operuje się na całym koszyku wchodzącym w skład indeksu, mogą zwiększyć zmienność właśnie tych małych spółek. Może jednak warto to przemyśleć kilka razy, zamiast zrealizuje się pomysł, który nie ma chyba żadnego uzasadnienia, poza tym, że jest jakimś pomysłem.

Na diagramie – spółki z indeksu WIG20 – kapitalizacja oraz wartość pakietu będącego podstawą obliczania indeksu.

PS. Ponieważ nie ma na blogach bossowych opcji wyświetlania polecanych linków to przekieruję w tym miejscu. Obowiązkowy wpis dla początkujących (to już drugi temat w jednym tygodniu, z którym nie zdążyłem) na blogu DAPI-ego

10 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

A ja mysle, ze dzieki temu zmniejszy sie wplyw kghm na indeks. To chyba dobrze?

No dobra myślenie to jedno, ale jakaś może mała symulacja.

Np. czy mniejszy wpływ będzie miał KGHM w indeksie, w którym udziały pozostałych 19 spółek są zbliżone, właśnie ze względu na zbliżoną wielkość firm?

Czy może mniejszy będzie miał, jeśli zrobimy indeks 30 spółek, w których różnice między tymi o największej kapitalizacji i tymi o najmniejszej będą kilkudziestokrotne. W efekcie nadal kilkadziesiąt procent składu będzie stanowiło 5-7 spółek?

Swoją drogą czemu KGHM? Od 2004 (23 okresy) roku był w WIG20 trzykrotnie na 1 pozycji w indeksie, nigdy na 2 i raz na trzeciej. W większości był 4 lub 5

Czemu kghm? Mam wrazenie, ze ma najwieksza zmiennosc, chociaz nigdy tego nie sprawdzalem.

Panie Grzegorzu! Nie zapominajmy kiedy powstał Wig20. Był to czas kiedy na rynku było około 60 spółek, dziś mamy ich prawie 400. Czy nie wydaje się rzeczą naturalną by wobec tego faktu poszerzyć ważny indeks?

@GZ

„Zdążyć” piszemy przez „ż” 😉

„Obowiązkowy wpis dla początkujących (to już drugi temat w jednym tygodniu, z którym nie zdąrzyłem) na blogu DAPI-ego”

niezle. 2 ortogaf w tygodniu. Czy grypa i koszmarny stan choć troche mnie tłumaczy, czy jednak posypywać głowe popiołem?

@piotrek

Dobra, ale nie wylewajmy dziecka z kąpielą. Przede wszystkim pamietajmy o tym rozkladzie. Bedziemy mieli wciąż kilka spolek , które przekladaja sie na ruchy indeksu i nic nieznaczący ogon

DowJones ma 30 spółek w sobie. Porównajmy może więc gpw do nyse 😉 Mają co prawda więcej indeksów, ale cały świat patrzy na djia. Może pan s. chce sobie podnieść ego. Też jestem zdania, że to nic nie zmieni.

Panie Grzegorzu – z tą grypą… to jest świńska sprawa.

exnergy

Nie jesteś na bieżąco…teraz kozia 🙂

oby nie niedźwiedzia…