Zmierzając powoli do końca tego mini cyklu trzeba koniecznie wspomnieć o kilku obserwacjach autorów na temat źródeł opisywanego zjawiska. Nie chodzi jednak o klucz do zrobienia fantastycznej selekcji, bo to temat na kilka książek, lecz kilka spostrzeżeń statystycznych, mogących pomóc wyciągnąć wnioski co do zaobserwowanych relacji między badanymi stopami zwrotu.

Po pierwsze: spółki, które doświadczyły długoterminowych strat na cenie notowań giełdowych, charakteryzuje krótszy okres/cykl życia na parkiecie – średnio 6,85 roku w porównaniu do 9,23 roku wyliczone dla papierów zyskownych, z których wiele nadal jest notowanych. Dla przypomnienia – w skład indeksu weszło w badanym okresie ponad 8 000 firm a więc ponad 5 000 z nich znikło. Trudno oczywiście z wyprzedzeniem odgadnąć, które z nich przetrzymają wzloty i upadki ale cykl życia i zyskowność mają znaczenie w innym miejscu, o którym za chwilę.

Po drugie: autorzy intensywnie rozkładali na czynniki pierwsze atrybuty właściwe dla tych papierów, które zarówno łącznie przez lata jak i średniorocznie przyniosły właścicielom najwyższe profity i odkryli, że:

(a) proporcjonalnie najwięcej jest wśród nich spółek związanych z nowymi technologiami a także (b) tych, które zostały w ostateczności przejęte czy wykupione przez inne firmy (choć nadal 68% z nich jest notowanych).

O ile to pierwsze (a) może być jakąś wskazówką o tyle drugie (b) jest nieprzewidywalne i w zasadzie największe pieniądze na akwizycjach i przejęciach zarabiają ci, którzy wiedzą o tym fakcie we wczesnej fazie lub jeszcze zanim dowie się rynek.

Po trzecie: i tu chyba jest największe pole do popisu (nie mylić ze zlepkiem nazw 2 partii 🙂 ) – najwięcej zysków przyniosły spółki, które dziś są blue chipami ale kiedyś były zaledwie giełdowym planktonem. I jest to jak najbardziej naturalna i racjonalna tendencja – potentaci nie rodzą się zwykle na kamieniu lecz swoją skutecznością budują hegemonię, za co inwestorzy odwdzięczają się popytem i windowaniem cen relatywnie większym niż w przypadku przeciętniaków.

Po czwarte: mocno związane z poprzednim – duże spółki, których jest na parkiecie zdecydowanie mniej, i które ewoluowały do miana blue chipów, przynoszą średnio niecały 1% rocznie więcej zysków niż chmara spółek o najmniejszej kapitalizacji. I wprawdzie ta niewielka różnica nie tłumaczy całej zaobserwowanej anomalii związanej z tym, że tylko niewielka grupa akcji daje rzeczywiste, długoterminowe, pozytywne zyski wyższe niż średnia rynkowa to jednak efekt wielkości ma wpływ w innym bardzo istotnym w tych rozważaniach miejscu – w indeksie rynku.

Otóż w przypadku gdy prawidłowa selekcja liderów jest zadaniem przekraczającym umiejętności inwestora i staje się bardziej wynikiem szczęśliwego trafu, inwestycja w indeks, przynajmniej części kapitału, jawi się w tym kontekście jako ze wszech miar racjonalne zjawisko! Russell 3000 jest, zresztą tak jak i nasze warszawskie, indeksem ważonym kapitalizacją co w rezultacie skupia w sobie wszystkie pozytywne, wyżej wymienione zjawiska. Metodologia jego konstrukcji zakłada, niczym w darwinowskiej ewolucji, że dobrze radzące sobie, rosnące w siłę, doceniane przez inwestorów spółki, uzyskują w nim coraz wyższą wagę kosztem nieudaczników, bankrutów, spadających w wycenach i niepopularnych konkurentów, którzy z niego wręcz wypadają. W pewnym sensie indeks staje się sam w sobie strategią podążania za trendem, która jak w innych tego typu rozwiązaniach nagradza zwycięzców i karze przegranych. I właśnie dlatego zmiany wycen indeksu biją na głowę 65% pojedynczych akcji, wchodzących historycznie w jego skład !

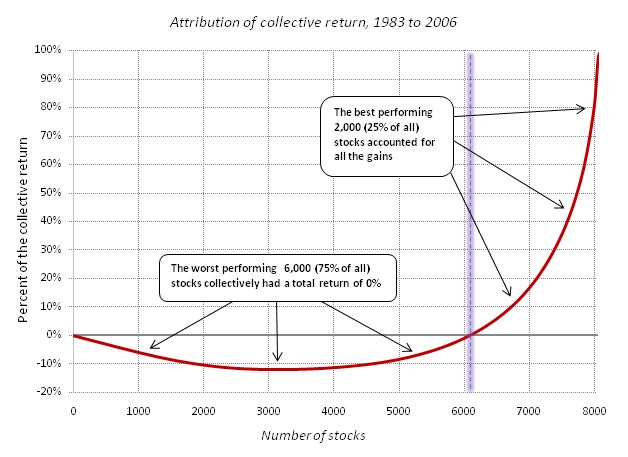

Żeby to unaocznić, na koniec jeszcze jeden sugestywny wykres z raportu- zakumulowany udział poszczególnych grup zyskowności dla akcji w całkowitym wyniku:

Granatowa, pionowa linia oddziela spółki przynoszące zyski (te na prawo) od tych, które produkują straty. Pozioma linia o wartości 0 to próg negatywnego wkładu do całości wyniku. Najprościej czytać ów diagram w ten sposób:

6000 spółek (75% całości) o najmniejszym zwrocie na kapitale przyniosło inwestorom łącznie zerowy dochód podczas gdy 25% pozostałych wygenerowało sumaryczne zyski na inwestycji. To jeszcze jedno ostrzeżenie do powszechnego mitu o „pozytywnym” efekcie ?kup i trzymaj” jeśli nie uda ci się nabyć jak najwięcej pereł…

Został jeszcze jeden klocek z tej układanki do kolejnego wpisu.

—*Kat*—

p.s. czy ktoś z czytelników wybiera się do Zakopanego na Wall Street?

19 Komentarzy

Skomentuj pit65 Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

„duże spółki, których jest na parkiecie zdecydowanie mniej, i które ewoluowały do miana blue chipów, przynoszą średnio niecały 1% rocznie więcej zysków niż chmara spółek o najmniejszej kapitalizacji”

Jak to zostało policzone?

a) średnia historyczna stopa zwrotu spółek, które sa obecnie blue chipami > śr stopy zwrotu MiSi

b) średnia stopa zwrotu spółek, które w danym roku są uznawane za blue chipa > śr. st. zwrotu MISi

Jeśli a) to jest to moim zdaniem jedynie potwierdzenie zdania „najwięcej zysków przyniosły spółki, które dziś są blue chipami ale kiedyś były zaledwie giełdowym planktonem”.

Jeśli b) to byłoby to zaprzeczenie wielu badań, które mówią, że MiSie przynoszą większe zyski niż blue chipy.

@ Tomasz

A czy program jest juz na stale zatwierdzony?. Czy nie ma szans na Twoj wyklad?

Jeszcze jakieś 10 lat pogłębionych studiów i Kathay ze zdziwieniem stwierdzi, że w zasadzie, to mówi prozą 🙂

Wybór tych 25 % zyskownych nazywa się analizą fundmentalną, a strategia „kup i trzymaj” nie oznacza wcale „kup cokolwiek i trzymaj na zawsze” !

Krytycy strategii „kup i trzymaj” najczęściej zapominają o dwóch drobiazgach. Pierwszy – selekcja spółek. Drugi – „trzymaj” ale tylko tak długo, jak długo spełnione są warunki selekcji.

Inna sprawa – jak to efektywnie robić ?

Tomek nie obrażaj się za to co piszę. Piszę to z sympatią, bo naprawdę bardzo wysoko oceniam twoją pasję badawczą i zawsze z uwagą czytam to, co tu i wszędzie indziej, publikujesz.

Panie Tomaszu. Nie ten kto gębą porusza, ale ten kto mądrze powiada – szczęście sobie i bliskim zaskarbi. Robi Pan tu świetną robotę i proszę się tego trzymać. Alicjo – wolę poczytać Pana Tomasza tutaj, a w Zakopanem w góry, w góry!

Dla Was dedykacja >>

„Konferencyja”

Białe szczyty hen w oddali,

pasą owce się na hali.

Janosic-a nikt nie prosił,

żeby pecha nie przynosił.

Siedzą mądre, tęgie głowy,

każdy spierać sie gotowy.

Win zabrakło, pusto w kuchni,

tradycyjnie są rozrzutni.

Nad Giewontem czarne chmury,

na parkingu same fury.

Rozpustnice w gotowości,

by zatroszczyć się o gości.

Rozpoczęły się dysputy,

część prowadzi wprost do ….y.

Atmosfera jest gorąca,

każdy pragnie dotknąć słońca,

podać rękę swemu bogu,

który wstukał coś na blogu.

Jedni marzą by mieć więcej,

inni pragną znać zaklęcie

co przemienia kmiota w Pana,

w złocie brodzić po kolana.

Mały juhas stanął w progu.

Patrzy, duma, się dziwuje,

jak bez trudu jeden z drugim,

umysłami dyryguje.

„Oni biedni jak owieczki”

szepnął bacy zatroskany.

Na to stary rzecze mądrze

– „to nie owce, to barany”.

@ Jerzy

Widzisz?…Dobrze, ze proza a nie wierszem 🙂

@ Stan

tez lubie bardzo czytac, ale takie spotkania na zywo, z mozliwoscia porozmawiania, wyrazenia watpliwosci, zadania pytan sa niezbedne. Nie zastapia wpisow.

z indeksow usuwani sa bankruci lub kandydaci na bankrutow i zastepowane sa modnymi grzankami.

@olek

słuszna uwaga – jest cała literatura udowadniająca efekt small caps-big caps;

w tym wypadku jednak wyszedł prawdopodobnie inny efekt- właśnie ten o którym pisałem – efekt indeksu: autorzy porównali po prostu Russell 1000 i Russell 2000 skupiające spółki o przeciwnych rozmiarach a nie same spółki

@Alicja

oficjalny program to tylko mainstream, są jeszcze offy czyli prezentacje alternatywne i właśnie myślę który temat w tej Bosiowej byłby najbardziej odpowiedni 🙂

do reszty komentarzy w samym temacie odniosę się w osobnym wpisie bo jest tego sporo

Tytuł wątku powinien raczej brzmieć ?Selekcja klucz do sukcesu ?? albo lepiej ?Selekcja wątpliwym kluczem do sukcesu?, bo czytający nieuważnie, albo myślący niesamodzielnie, może pozostać w błędnym mniemaniu.

Wielu komentujących opracowanie z Blackstars podkreśla, że równie dobrze małpa mogła by strzałkami rzucać w tarcze lub sierotka wyciągać losy z kapelusza

wybierając akcje. Morał z tego płynie taki, że trafna selekcja, choć tak pożądana, jest niestety niemożliwa na dłuższą metę.

Polecam lekturę niezłego artykułu, bezpośrednio z związany z omawianym materiałem ?The Investment Circus: Why Mean-Ignorant Monkeys Beat Median-Jumping Clowns.

http://seekingalpha.com/article/130503-the-investment-circus-why-mean-ignorant-monkeys-beat-median-jumping-clowns

Autor zwraca uwagę na jeden istotny, a często pomijany aspekt, wyników osiąganych przez fund menagerów, których, jakże nieelegancko, nazywa rynkowymi klaunami.

Otóż większość zarządzających funduszami tak na prawdę nie rozumie zarówno zasad działania a przede wszystkim kluczowych czynników sukcesu firm, w akcje których inwestują. Tak więc ich alokacja jest bardziej na chybił trafił bądź na nosa albo jadą po prostu na opinii.

Niewielu z nich pracowało kiedykolwiek, nawet niewielkim a prawdziwym, biznesie dóbr i usług na konkurencyjnym realnym rynku. Wielu z nich to bardzo młodzi, niedoświadczeni ludzie Wchodzący w wir selekcyjnej walki prosto po szkołach biznesu i różnych MBA-jach z głowami napakowanymi teoriami wysokich lotów, które często rozmijają się z rynkową rzeczywistością i codzienną praktyką biznesu.

Tak więc może jest coś w tym co napisał w swoim wpisie Pan Jerzy Olszewski, że wybór tych 25 % zyskownych akcji można nazwać analizą fundamentalną i że selekcja selekcji nierówna.

Moim zdaniem selekcja nie poparta analiza fundamentalną jest selekcja ułomną i trudno mi jest uwierzyć w zbiorową mądrość rynku ucieleśnioną w notowaniach giełdowych.

Jest zresztą dużo więcej badań potwierdzających regułę, że metoda wybierania akcyjnych malin, jest w zasadzie skazana na porażkę. Jak choćby ostatni artykuł Billa Bersteina ? Are stocks a loser?s bet ??. ? vide link poniżej :

http://money.cnn.com/2009/05/09/magazines/moneymag/stock-strategies.moneymag/index.htm

Jak z niego wynika w okresie 1988 – 2008 na 25 % akcji najbardziej dochodowych przypada praktycznie całość zysków szerokiego rynku zaś pozostałe 75 % akcji generowało stratę roczną w wysokości 2,1 %.

Tak więc próba doboru wygrywających akcji, zamiast zainwestowania w reprezentatywny indeks rynkowy prowadzi raczej do strat a nie zysków. Konkluzja jest smutnawa – Dążenie do optymalizacji posiadanego portfela poprzez poszukiwanie złotej akcyjnej igły w stogu giełdowego siana jest najprostsza droga do ubóstwa.

Nie czyńmy więc z selekcji bóstwa gdyż wygląda na to, że to stara dobra dywersyfikacja jest wytrychem do sukcesu inwestycyjnego.

„for 10 years, 20 years, even 40 years, ordinary long-term Treasury bonds have outpaced the broad stock market.”

Więcej:

http://www.indexuniverse.com/publications/journalofindexes/articles/149-may-june-2009/5710-bonds-why-bother.html

lesserwisser

„Tak więc próba doboru wygrywających akcji, zamiast zainwestowania w reprezentatywny indeks rynkowy prowadzi raczej do strat a nie zysków.”

Odwróćmy porównanie

Zastanawia mnie czy w kontekście przytoczonych danych statystycznych indeksy są rzeczywiście reprezentatywne, czy czasem te wirualne konstrukcje z czasem pokazują, no właśnie co pokazują, może własne wirtualne życie.

Przykład indeks ważony kapitalizacją-zakrzywia obraz cenowy IMO.

Albo takie pytanie czy agorytm liczenia po latach /np 100/ indeksu jest symetryczny tzn. równy na spadek jak i na wzrost.

Ktoś kiedyś próbował wyliczyć ,że DOW nie spadnie poniżej pewnej granicy punktowej gdyby nawet spółki stały się groszowe.

@ Pit -65

Tom Williams kiedyś napisał :

„Have you ever wondered why the FTSE100 Index has shown a more or less continuous

rise since it was first instigated? There are many contributory factors: inflation, constant

expansion of the larger corporations and long term investment by large players; but the

most important single cause is the simplest and most often overlooked.

The creators of the Index want their Index to show the strongest possible performance and the greatest

growth.

To this end, every so often they will weed out the poor performers and replace

them with up-and-coming strong performers.”

Na wieki wieków – AMEN ;).

Dlaczego zarząd GPW tak nie lubi bessy. Oczywiste, tak jak w kazdej innej gieldzie.

@ pit 65 ? Twoje wątpliwości są jak najbardziej na miejscu.

Czasem i mnie nachodzi podobne zwątpienie ale wtedy tłumaczę sobie, że indeks rynkowy to taki większy wirtualny portfel, który w miarę zadawalający sposób jest reprezentatywny dla szerokiego rynku. Tak jest wygodniej.

Reprezentatywność ta, z założenia, wynikać powinna z liczebności akcji objętych indeksem, z nawiązką przekraczającej progi dywersyfikacji, uważanej za efektywną. W takiej masie powinny wystąpić silne efekty wygładzania korelacyjnego.

Jeśli idzie o zakrzywianie przez ważenie indeksu kapitalizacją to teoretycznie powinno ono występować. Problem jednak w tym w jaką stronę ono faktycznie działa w praktyce rynkowej, w przypadku danego indeksu.

Na przykład w analizowanym Russell 3000 dominują liczebnie spółki o małej kapitalizacji, dla których charakterystyczne są duże swingi cenowe, w te i we wte, co także wpływa na końcową wielkość zmian indeksu. Czytałem gdzieś porównania zmian R3000 do mniejszych braci R2000 i R1000, ale co silniej i jak działa na dany indeks to niestety nie pamiętam. Jak kiedyś znajdę ten lub podobny artykuł to zalinkuje.

Zadajesz sensowne pytania (masz racjonalne wątpliwości) DOW by Bóg by znać na nie sensowne odpowiedzi. Tak z kapelusza trudno dać odpowiedź bo na tym się można doktoryzować. Przypuszczam jednak, że ktoś to już wcześniej przetrawił i przećwiczył.

A może ktoś zna odpowiedź od ręki ?

@lesserwisser, Olszewski

Panowie, a skąd wiadomo, że ta dobra selekcja to AF? Zwolennik innych teorii np. wpływu planet na wybór spółek, mógłby powiedzieć, że to jego sposób selekcji jest skuteczny i tylko on zapewnia sukces.

Zupełnie nie rozumiem dlaczego „wybieranie giełdowych malin jest skazane na porażkę” skoro ” 25 % akcji najbardziej dochodowych przypada praktycznie całość zysków szerokiego rynku”.

Wg mnie to pokazuje właśnie, że tylko wyszukiwanie malin ma sens, choć jest baaardzo trudne i właśnie małpy i losujący są bez szans.

Podstaowwym wnioskiem jest raczej:

Masz małe szanse, żeby zostać milionerem na giełdzie ale jak już trafisz w dobre spółki to staniesz się nim bardzo szybko.

Ale to jest paradoks, który co roku przyciąga na rynek tłumy i będzie się tak działo dopóki ludzie są chciwi.

@pit65

Ale na tych wirtualnych indeksach można już zarabiać (CFD, certyfikaty, pochodne). I jest to pewnie szansa dla tych, którzy nie mają ambicji

zostać „nadzwyczaj zdolnym malinozbieraczem” 😉

@ Olek

„a skąd wiadomo, że ta dobra selekcja to AF”

Wiadomo. Skoro Po latach czas zweryfikował te właśnie spółki, jako takie, które przetrwały, płaciły godziwe dywidendy i rozwijały się dynamicznie przysparzając spore dochody swoim akcjonariuszom, to oznacza z definicji , że były to spółki dobre fundamentalnie.

Przy czym jest zupełnie bez znaczenia czy ktoś kupił je kiedyś wcześniej (niż było to oczywiste) na skutek ruchu gwiazd, losowania, wyboru przez małpę, charakterystyki wykresu, czy w wyniku mozolnych studiów ich bilansów, przepływów finansowych i oceny działań ich zarządów.

To , że coś jest trudne do wyselekcjonowania, nie oznacza, że tego „czegoś” nie ma i nie warto szukać. Przyjmuję racjonalne założenie, że zdolny i pracowity analityk fundamentalny, z dobrym dostępem do danych jest w stanie takiej selekcji dokonać na podstawie swojej wiedzy i doświadczenia. Jeżeli ktoś ma dowody lub choćby przesłanki , że tak nie jest , to niech je zaprezentuje, to może zmienię zdanie. Jak do tej pory takich dowodów nie widziałem. Oczywiście dotyczy to wszystko odpowiednio długiego horyzontu czasowego inwestycji (powiedzmy – powyżej 5 lat) i rynku akcji spółek (nie pochodnych).

„Wiadomo. Skoro Po latach czas zweryfikował te właśnie spółki, jako takie, które przetrwały, płaciły godziwe dywidendy i rozwijały się dynamicznie przysparzając spore dochody swoim akcjonariuszom, to oznacza z definicji , że były to spółki dobre fundamentalnie.”

Podobną rzecz po fakcie mozna powiedziec o AT. SKoro po latach czas zweryfikował formacje podwojnego dna jako zmiane dlugoterminowego trendu w wyniku ktorego spolka wzrosła zyliard procent, to z definicji oznacza to, ze byla to spolka dobra technicznie.

@ gzalewski

Nie wciągaj mnie proszę w odwieczną dyskusję o wyższości Świąt Bożego Narodzenia nad Świętami Wielkiej Nocy. Nie jest pytaniem czy myć nogi czy ręce. Pytaniem jest kiedy stosować AT, kiedy AF , a kiedy jedno i drugie.

Przy zakupach typu „kup i trzymaj” z horyzontem wieloletnim posługiwanie się przy selekcji jedynie analizą wykresu byłoby , moim skromnym zdaniem, dość lekkomyślne. Nie zmienia to faktu, że z braku jednoznacznych danych o kondycji i planach spółki, lepsza byłaby AT niż losowanie w myśl zasady „lepszy rydz niż nic”.

Z tego powodu ośmieliłem się kiedyś na necie określić AT jako substytut AF. Dokładnie – „analiza fundamentalna dla ubogich”, bo moim zdaniem pozwala ona jedynie czytać z wykresu to , co inny – bogatsi w wiedzę, informację i kapitał robią na rynku w celu podłączenia się. Dla drobnego iwestora, którym sam niestety jestem, jest to często jedyna możliwość sensownej selekcji ,no ale tu jest mowa , jak mniemam, o istocie sprawy, a nie o praktycznych uwarunkowaniach.

Jerzy sformułowałeś swoja wypowiedz tak, ze odebralem ją jako wlasnie jednostronną pochwałę AF. Ale zgadzam sie niemal w całosci z Twoim uzupelnieniem. Niemal w calosci, bo po nie uwazam AT za wersje „AF dla ubogich” raczej cos w rodzaju uzupelnienia „pewnych szczelin AF”

Ponieważ wymiana zdań jest pasjonująca, a na AF się nie znam (znam wskaźniki służące do badania AF, ale nie znam nikogo z zarządów spółek, ani z zarządzających funduszami) więc mam prośbę, aby ktoś zechciał wymienić kilka spółek z WGPW, dobrych fundamentalnie.

Mógłbym wówczas zweryfikować, czy to co widzę na wykresie ma jakikolwiek sens, czy raczej rzucić tę AT w diabły i za wszelką cenę poznać kogoś z zarządu jakiejś jednej, dobrej fundamentalnie spółki.

Żeby nie wchodzić w odwieczną dyskusje o wyższości grafiki nad podwalinami zacznę od przysłowiowej d… strony, bo nie chcę odbiegać od tematu wątku o selekcji a tekst poniższy być może udzieli częściowej odpowiedzi na niektóre pytania i wątpliwości. .

Otóż Peter Drucker, nieodżałowany guru zarządzania, powiedział że dobry manager powinien przede wszystkim mieć świadomość w jakim biznesie jest tak naprawdę firma którą zarządza oraz na czym de facto polega istota tego biznesu.

Problem w tym, że trudno wymagać takiej wiedzy i świadomości od analityków jeśli wielu członków zarządu wielkich firm ma z tym spore kłopoty. Tymczasem bez identyfikacji kluczowych czynników sukcesu danej firmy trudno przeprowadzić dobrą i wiarygodną analizę jej wartości i perspektyw na przyszłość.

W moim postrzeganiu jednym z podstawowych celów analizy fundamentalnej jest zwiększenie szans na trafną selekcję akcji ( value i timing). Żadne, nawet najbardziej wyrafinowane, mazy AT nie dadzą nam takiej podpowiedzi.

Problem w tym, że wpadki AF wynikają nie tylko z dużej dowolności prezentacji danych księgowych, subiektywnej interpretacji wskaźników ale przede wszystkim z trudności oceny wpływu, wspomnianych wyżej krytycznych czynników sukcesu firmy, w danych warunkach rynkowych.

Wprawdzie mądra księga mówi ? ? po owocach ich poznacie? i w przypadku sukcesu nieważne będzie czy jest to wynik mozolnej AF, wróżenia z gwiazd i fusów czy też komputerowej AT. Jednak analiza fundamentalna zwiększa szansę na trafną selekcje giełdowych malin w dłuższym okresie choć oczywiście nie gwarantuje takiego sukcesu, gdyż zbyt wiele czynników ulotnych gra tu rolę. Poniżej parę przykładów.

Średnia kroczącą, czy to tygodniowa czy to 3 miesięczna czy nawet 200 dniowa nie pokaże nam, że nowy management jest niekompetentny ( nie rozumie istoty danego biznesu) i podjęte przez niego dziś błędne decyzje zakończą się klopsem jutro czy pojutrze. Analiza doniesień prasowych oraz opłacalności inwestycji (NPV, IRR) prędzej nam to wykażą za nim informacje te wypłyną na szeroki rynek. Umożliwi nam to wycofanie się w porę z danych papierów zaś AT może być tu pomocna w wyborze najwłaściwszego momentu wyjścia, bo czemu tracić zarobek, jeśli te akcje są nadal w trendowym szwungu.

Podobnie świece japońskie czy też RSI i podobne nie są raczej w stanie pokazać wpływu asymetrycznego lewara na wyniki firmy, takiej jak np KGHM, w sytuacji wzrostu i spadku cen miedzi, jeśli mało kto wie jak to się je. Analiza wrażliwości da nam jakąś odpowiedź.

Tak więc AT zwiększa nasze szanse na trafną selekcję – inaczej pozostaje nam szeroka dywersyfikacja lub pasywna inwestycja w indeks. A dodatkowo podeprzeć się technikami AT czy nawet skonsultować rynkowego astrologa raczej nie zawadzi.