Portfel złożony z 3 par walut (opartych na złotym) tradowanych jednocześnie wygładza ryzyko zgodnie z założeniami procesu dywersyfikacji.

Aby sprawdzić ten efekt wrzuciłem do testera wszystkie 3 pary jednocześnie, puszczając ponownie algorytm wybicia z kanału oparty na pierwotnym, najprostszym, nieoptymalizowanym pomyśle zajmowania i odwracania pozycji przy przecinaniu przez aktualny kurs najwyższą lub najniższą cenę z poprzednich 20 dni. Jesteśmy więc bez przerwy na rynku i jednocześnie mamy w portfelu zajętą pozycję na wszystkich 3 parach.

Wynik i pozostałe założenia poniżej

Portfel 3 par: USD/PLN EUR/PLN CHF/PLN

30 000 PLN kapitał początkowy

Wielkość pozycji – tylko 1 lot na parę za każdym razem (nie ma reinwestycji zysków)

Wartość ruchu o 1 tik (pip) = 1 PLN

Nie liczymy poślizgów i prowizji

Dane z 16 lat

Średnioroczny zysk składany (CAGR) + 10,4 %

Zysk całkowity w % 394 %

Zysk całkowity w PLN 118 213 PLN

Transakcji 305

W tym zyskownych 47 %

Maksymalne obsunięcie (maxDD) 13,11 % (listopad 2008)

Sharpe Ratio 1,16

MAR ratio 0,79

Gdy testowałem tylko strategię na pojedynczych parach średnioroczny zysk wynosił odpowiednio 8,79% ; 12,39% ; 8,95% co daje średnią arytmetyczną = 10,04 % a więc idealnie tak jak powyżej gdy tradujemy wszystkie 3 pary jednocześnie. Natomiast efekt synergii uzyskujemy w zakresie maksymalnego obsunięcia. Średnia z pojedynczych testów wyniosła maxDD=27,31%. W przypadku tradowania portfelem osiągnęlibyśmy jak widać wyżej tylko 13,11% zjazdu kapitału a więc mniej niż połowę! Po prostu straty z 1 lub 2 par są w najgorszym momencie rekompensowane przez zyski na pozostałej(ych). Taki efekt powinien wynikać z dywersyfikacji portfela. Te pary są dość mocno skorelowane ale różna zmienność powoduje, że niekoniecznie w danym momencie możemy być na pozycji o tym samym kierunku na wszystkich 3 parach. Wykres krzywej kapitału poniżej.

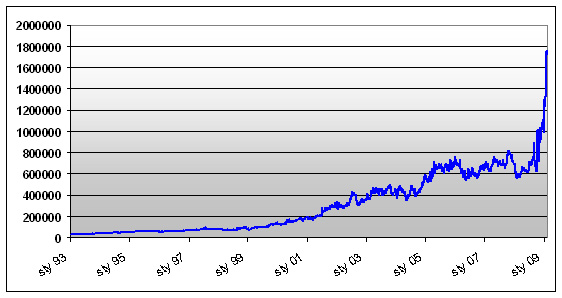

To pozwala nam na dużo większe zaangażowanie kapitałowe w transakcjach niż gdy gramy tylko na 1 parze. Bez szaleństw i ekstrawagancji dołożyłem więc do bólu prostą technikę liczenia wielkości pozycji w transakcji – przy każdym wejściu kupujemy lub sprzedajemy tym razem tyle lotów danej waluty na ile wystarczy skromne 10% wartości aktualnie dostępnego kapitału. Wynik poniżej i nowa krzywa kapitału również.

Portfel 3 par: USD/PLN EUR/PLN CHF/PLN

30 000 PLN kapitał początkowy

Wielkość pozycji – 10% aktualnego kapitału za każdym razem (prosta reinwestycja zysków)

Wartość ruchu o 1 tik (pip) = 1 PLN

Nie liczymy poślizgów i prowizji

Dane z 16 lat

Średnioroczny zysk składany (CAGR) + 28,53 %

Zysk całkowity w % 5646 %

Zysk całkowity w PLN 1 693 801 PLN

Transakcji 305

W tym zyskownych 47 %

Maksymalne obsunięcie 32,26 % (listopad 2008)

Sharpe Ratio 0,98

MAR ratio 0,88

Mamy niemal 2,8 krotny wzrost średniorocznego zysku i nieco mniejszy bo 2,5 krotny wzrost obsunięcia oraz 14 krotny wzrost zysku całkowitego. Sporo do tego wniosła ostatnia fala spadku złotego dzięki czemu profit rósł niemal w sposób hiperboliczny.

Jeśli ryzyko z tradowania pojedynczych par sprowadzić do jednego mianownika z ryzykiem osiągniętym na portfelu 3 par jednocześnie, a więc zrównujemy maksymalne obsunięcia, to okazuje się, że nawet w najprostszym modelu tego systemu zysk byłby 2 razy większy w przypadku tradowania całego portfela, pomimo istniejących korelacji między ruchami walut. Skupienie się tylko na jednej parze jest ryzykowniejsze w sensie zjazdów kapitału.

Można jedynie pomarzyć, że ta nieefektywność będzie nadal trwała. Sprawdziłem bazę danych Barclay, a konkretnie Currency Traders Index – objęci nim CTA (Commodity Trading Advisors), profesjonalni zarządzający na walutach, osiągnęli średnią stopę zwrotu na poziomie 8.04% od 1987 roku, przy najgorszym obsunięciu 15,26% . Czyli plus minus tyle ile nasz pierwszy system powyżej (po włączeniu do niego kosztów) , który nie reinwestował zysków. Nie chcę wcale w ten sposób dezawuować samych CTA, po prostu zwracam uwagę na możliwości systematycznego (lub systemowego) tradingu opartego na analizie jedynie danych a nie fundamentów. Lub może samej magii tego co robili Turtles a przed nimi Donchian.

—*Kat*—

9 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

„Jeśli ryzyko z tradowania pojedynczych par sprowadzić do jednego mianownika z ryzykiem osiągniętym na portfelu 3 par jednocześnie, a więc zrównujemy maksymalne obsunięcia, to okazuje się, że nawet w najprostszym modelu tego systemu zysk byłby 2 razy większy w przypadku tradowania całego portfela, pomimo istniejących korelacji między ruchami walut. Skupienie się tylko na jednej parze jest ryzykowniejsze w sensie zjazdów kapitału.”

jeżeli korelacje pomiędzy składnikami portfela nie są równe 1 to jest OCZYWISTE, że uzyska się jakiś poziom dywersyfikacji. Kathay, albo obniżasz loty, albo chcesz trafiś ze swoim przekazem do niewyedukowanych nowicjuszy:(

p.s. martwi mnie, że ZMIENNOŚĆ jest wciąż dla większości miarą ryzyka…

Dla ciebie jest wszystko oczywiste więc mogę tylko pogratulować. Gdyby wszystko było tak oczywiste dla wszystkich czytelników to te blogi moglibyśmy zamknąć.

Co do zmienności to wiem przynajmniej, że stwierdzenie o używanie jej jako miary ryzyka nie znalazłeś na moim blogu. Ale skoro już o tym mówimy: swego czasu próbowałem dojść dlaczego tak się tego używa. Odkrycie tylko trochę mnie zaskoczyło i nawet przyznam, że jest przekonujące – chodzi o efekt psychologiczny

nie obrażaj się:) JEŻELI CIĘ URAZIŁEM TO SZCZERZE PRZEPRASZAM! Twoje dywagacje oparte na , nie powiem, niewdzięcznej pracy z kolumnami cyferek są, i powinny być, dla wielu przynajmniej wskazówką do własnych poszukiwań:) A moja kąśliwa uwaga dotyczy akurat tego fragmentu tekstu, który trudno inaczej skomentować: po prostu niezależnie jakie dane weźmiesz, to jeżeli korelacja między szeregami jest mniejsza od 1 to ZAWSZE uzyskamy „efekt dywersyfikacji” (mniejszą zmienność całości w por. do pojedynczych składników). ale to czyściutka matma i charakter danych nie ma nic do rzeczy (równie dobrze mogłyby to być poziomy wody w trzech największych rzekach w Polsce). Jeszcze raz przepraszam za obcesowość:)

@lepszy cwaniak

co jest dla ciebie miarą ryzyka?

jak Ci powiem to stracę swoją „przewagę konkurencyjną”, ale jak poszperasz po moich wypowiedziach to może się domyślisz:).

na pewno NIE JEST to zmienność.

@blackswan

UWAGA! w TWOJEJ działalności zmienność JEST dobrą miarą ryzyka.

brak plynnosci… to dopiero ryzyko

Pytanie i prośba do autora, czy jest możliwość opublikowania wyników systemu z innymi walutami np. euro/dolar, euro/frank jen lub funt. Takie zestawienie wyników z łącznego stosowania systemu na walutach.

P.S. wielkie uznanie.

Podałem wędkę, ryby musicie łapać sami 🙂

Testowałem pary z złotym gdyż te można grać na GPW i są bardzo popularne. Dla pokazania, że nie tylko fundamenty dają przewagę. Każda inna mieszanka jest również efektywna. Jeśli znajdę chwilę to spróbuję rozszerzyć dywersyfikacje ale mam sporo tematów w planie więc nie obiecuję nic.