List prezesa Opera TFI – Macieja Kwiatkowskiego, podsumowującego IV kwartał 2008 roku zainspirował mnie do sprawdzenia pewnej poruszonej tam kwestii. Chodzi mianowicie o „koncepcję” zabezpieczania portfela akcji, która w opinii prowadzących fundusz OPERA FIZ, okazała się fiaskiem.

Zacytujmy fragment owego listu:

„- Kompletnie zawiódł „hedging”, czyli zabezpieczenie pozycji. Zgodnie z naszymi prognozami i przyjętą strategią staraliśmy się chociaż częściowo zabezpieczać inwestycje na rynku akcji, innymi inwestycjami, które zwykle zachowują się odwrotnie. Dobrym przykładem jest złoto, którym zabezpieczaliśmy w październiku znaczną część naszego portfela. Tymczasem w ciągu jednego dnia października zarówno złoto, jak i akcje spadły o 10%. W efekcie straty sumowały się zamiast kompensować.

Stwierdzenie Macieja Kwiatkowskiego było dla mnie zaskoczeniem, o tyle że koncepcja zabezpieczania portfela akcji aktywem w rodzaju złota intuicyjnie w ogóle nie wygląda na zabezpieczenie.

Niestety intuicja i przeświadczenia mają to do siebie, że niezbyt często się sprawdzają. Nie wiem na ile zarządzający OPERĄ FIZ opierali się na danych statystycznych a na ile właśnie na przeświadczeniu (choć tę drugą opcję sugeruje stwierdzenie, o tym, że zabezpieczano inwestycjami, które -zwykle- zachowują się odwrotnie), należy więc sprawdzić, jak wyglądają korelacje między rynkiem akcji i złotem.

Oczywiście nie wiadomo w pełni z tego listu, co to znaczy „rynek akcji” – jakich akcji? Polskich, amerykańskich, czy może całego portfela akcyjnego złożonego ze spółek międzynarodowych, który miała OPERA FIZ.

Postanowiłem zbadać wyłącznie to co wygląda na najbardziej reprezentatywne, czyli jak wyglądają korelacje między amerykańskim rynkiem akcji, reprezentowanym przez indeks SP500 a złotem. Sprawdzenie rynku polskiego to dodatkowe komplikacje, ze względu na różnice w walutach, czyli należałoby uwzględnić kolejne scenariusze – portfel był zabezpieczony przed ryzykiem kursowym lub nie był.

Jeśli (hipotetycznie) zarządzający postanowili zabezpieczyć wyłącznie koszyk polskich akcji, to nawet uwzględniając fakt, że portfel ten został w pełni zabezpieczony przed wahaniami waluty (co wcale nie jest takie pewne) zabezpieczenie takie byłoby dość skomplikowane i przynajmniej na pierwszy rzut oka jeszcze mniej sensowne, niż zabezpieczanie koszyka akcji amerykańskich.

Zanim przedstawię wyniki obliczeń, jeszcze jedna uwaga. Sporo uczestników rynku korzysta z „naiwnej analizy”, czyli albo mitów, które krążą na rynkach, albo własnych obserwacji wykresów – często ze zbyt krótkich przedziałów i na tej podstawie wyciąga wnioski, co do związków między rynkami. W pierwszym momencie wydawało mi się, że być może odpowiedzialnym za przeświadczenie o odwrotnej relacji między rynkiem złota i akcjami jest teza Johna Murphy’ego z „Międzyrynkowej analizy technicznej”, że rynki akcji i rynki towarów poruszają się w przeciwnych trendach. Mimo, że pewne tezy zawarte w książce Murphy’ego są dyskusyjne z punktu widzenia tradera, zwróćmy uwagę na to co pisze o związku tych dwóch segmentów rynku:

W chwilach niepewności na rynku akcji, inwestorzy powinni zwracać się ku rynkowi złota lub akcjom kopalni złota. Oczywiście złoto może być dobrą alternatywą dla akcji w okresach wysokiej inflacji (lata siedemdziesiąte), ale na pewno nie atrakcyjne, gdy inflacja jest niska (lata osiemdziesiąte). […] Od 1988 roku do połowy 1989 roku ceny akcji i złota poruszały się w przeciwnych trendach. W tym czasie trwały spadki cen na rynkach trowarowych, a dolar drożał. Najlepszym rozwiązaniem było wtedy utrzymywanie pozycji w akcjach. Jednak załamanie dolara w połowie 1989 roku było ostrzeżeniem, że sytuacja się zmienia. Trwałe osłabienie dolara mogło zagrozić rynkowi akcji, a z drugiej strony wzmocniłoby rynek złota

Murphy korzysta w swojej pracy wyłącznie z analizy wykresów. Nie sprawdza faktycznych korelacji. Często pisze o przeciwnych związkach i podkreśla znaczenie „przesunięć” na wykresach, czyli sytuacji, gdy obserwując wykres wygląda na to, że dwa rynki chodzą przeciwnie do siebie, ale zmiany trendów nie pojawiają się równocześnie. W powyższym fragmencie, sporą uwagę zwraca, na dodatkowy czynnik, przy ocenie relacji między rynkiem złota i akcjami, czyli siłę dolara.

Wróćmy do analizy korelacji. Dane z których korzystałem to dane miesięczne. Naturalnie dokładną analizę należałoby rozszerzyć o badania relacji dziennych stóp zwrotu, jednak na potrzeby takiego tekstu miesięczne zmiany są wystarczające. Ceny złota to ceny spot, więc nie uwzględniają ewentualnej premii lub dyskonta z utrzymywania pozycji w kontraktach na złoto. Sprawdziłem dane od 1968 roku. Wyniki poniżej w tabelach:

Korelacja między rynkiem złota i indeksem SP500 (miesięczne stopy zwrotu) w okresie 1968-2008

| Złoto | SP500 | |

| Złoto | 1 | |

| SP500 | 0,003523 | 1 |

Korelacja między rynkiem złota i indeksem SP500 w okresie 1980-2008

| Złoto | SP500 | |

| Złoto | 1 | |

| SP500 | 0,039122 | 1 |

Korelacja między rynkiem złota i indeksem SP500 w okresie 1990-2008

| Złoto | SP500 | |

| Złoto | 1 | |

| SP500 | -0,04983 | 1 |

Korelacja między rynkiem złota i indeksem SP500 w okresie 2000-2008

| Złoto | SP500 | |

| Złoto | 1 | |

| SP500 | 0,051846 | 1 |

Korelacje między rynkiem złota, indeksem SP500 i indeksem dolarowym (Dolar Index) w okresie 1995-2008

| Złoto | SP500 | Dollar Index | |

| Złoto | 1 | ||

| SP500 | 0,015666 | 1 | |

| Dollar Index | -0,20937 | -0,17306 | 1 |

Z miesięcznych danych wynika, że korelacja między tymi dwoma rynkami jest znikoma. Nie tylko w okresie długim od 1968 roku, ale też dzieląc cały badany okres na krótsze odcinki. To dodatkowy powód, dla którego przy poszukiwaniu zależności między tymi dwoma rynkami, należałoby sprawdzić dane dzienne – choć tu też zależy to od czasu na jaki planowane jest zabezpieczenie.

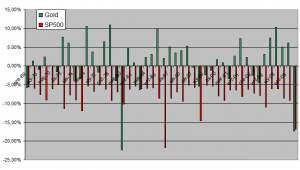

Na koniec jeszcze jedna analiza. Stress test badający, jak zachowywała się cena złota w miesiącu, w których indeks akcji SP500 spadał więcej niż 5%.

| Złoto | SP500 | |

| Złoto | 1 | |

| SP500 | 0,23592 | 1 |

Korelacja w tych wypadkach jest lekko dodatnia. Związek jest silniejszy niż podczas wcześniejszych badań. Więc dodatkowo jeszcze graficzna prezentacja tych sytuacji. Na 46 obserwacji, w 28 przypadkach cena złota rosła średnio o 4,7%. W pozostałych spadała – średnio o 5,1%

Wygląda więc na to, że przeświadczenie zarządzających OPERA FIZ, że warto zabezpieczać portfel akcji przed spadkiem, kupując złoto należało do tzw. „Texas hedge”. Definicja za Amex Financial Dictionary – „Transakcja zwiększająca ryzyko. Ew. Dwie lub więcej powiązanych ze sobą pozycji, w których ryzyka się sumują, a nie znoszą. Przykład: kupno opcji call, do „zabezpieczenia” długiej pozycji w aktywach bazowych”.

18 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Kolejny kwiatek:

…OPERA FIZ bedzie ewoluowal w strone globalnego funduszu – korelacja z zachowaniem polskiego rynku bedzie coraz mniejsza lub zerowa…

Korelacja ROC (Rate of change) WIG-a i SP500 (liczona za ostatnie 21 i 100 dni) waha sie pomiedzy 0.68-0.94, srednio ok. 0.74

Korelacja Russell2000 a WIG jest nawet troche wyzsza, ok. 0.71-0.96.

Nie znam zadnego swiatowego indeksu globalnego, ale mysle ze tez bedzie mocno skorelowany z WIG.

Wiec jak Pan Maciej chcialby zmniejszyc owa korelacje z GPW? Oczywiscie nie mowiac o zabezpieczaniu walut, ktore ostatnio poruszja sie jak akcje.

beta Opery FIZ

do WIG20 0.8 (1.18 tylko podczas spadkow indeksu)

do WIGu 0.88 (1.22 spadki)

do SP500 (liczonego w USD) 1.75 (spadkowa 1.54)

@nie znam zadnego swiatowego indeksu globalnego

Global Dow

http://www.djindexes.com/globaldow/

150 blue chipów

wykres tu:

i http://www.marketwatch.com/quotes/gdow

kilka zdań na temat:

tu

Nie znam tego parametru, znalazlem opis w Wikipedii:

http://en.wikipedia.org/wiki/Beta_(finance)

Pewnie glupie pytanie, ale mogly Pan cos napisac o tej becie?

Tak lopatologicznie z Panskiego doswiadczenia – jak to czytac ?

łopatologicznie 🙂 Jesli beta funduszu = 1 – to fundusz zachowuje sie identycznie jak indeks.

POwyzej 1 ma „dynamiczniejsze” zmiany niz indeks (na kazda jednostke zmiany indeksu przypada wieksza zmiana funduszu)

Ponizej 1 ma „mniejsze” zmiany niz indeks

Warto zerkac czasem wlasnie po to by ocenic, czy slowa zarzadzajacego jakims funduszem, ze „wykorzystuje” koniunkture są prawdą czy bajką

Czyli OPERA FIZ „bardziej dynamicznie” tracila na spadkach (1.22 do WIG), a mniej zyskiwala na wzrostach (0.88 do WIG).

I tym samym lepiej kupic koszyk akcji albo kontrakt i go rolowac.

Jaka probke (ilosc sesji) powinninsmy brac pod uwage przy ocenianiu funduszy za pomoca bety?

jeszcze przy okazji Investors FIZ ma bete do WIG20 0.19 (spadki 0.08), co w sumie oznacza ze faktycznie jest „odklejony” od indeksu

jaka probka – im wieksza tym lepiej. Ja podaje bete liczna na podstawie wycen z historii funduszu

@kruz

Przy kupowaniu kontraktów (zamiast koszyka akcji z WIG20) trzeba pamiętać o margin calls (utrzymywaniu wystarczającego depozytu)

oraz bazie (różnicy między indeksem i kontraktem), która będzie kosztem. Lepiej w takiej sytuacji wybrać fundusz indeksowy (w Polsce niedostępne)

lub certyfikaty np. UCW20, które naśladują ruch indeksu.

@gzalewski

bieze Pan pod uwage calosc histori funduszu.

A czy nie nalezaloby odciac poczatkowe powiedzmy 3 miesiace?

Potraktowalbym to jako okres potrzebny na inicjacje funduszu (zbudowanie portfela, znalezienie inwestorow) itp.

Podobna rzecz zauwazylem przy liczeniu korelacji WIG/SP500 – pierwsze lata WIG to byly niesamowite zyski (+1000% w 1993) i wspolczynnik korelacji byl w granicach zera. Dopiero ok. 1997 roku, korelacja zaczela wchodzic w zakresy 0.6 i wieksze.

Panie Grzegorzu,

czy brał Pan pod uwagę decay factor przy liczeniu korelacji dla dłuższych okresów? Jeżeli tak, to jaki?

pzdr

Panie Grzegorzu, na Onecie znow placza z powodu OPCJI WALUTOWYCH. Teraz Odlewnie. Ja sie pytam, skoro tak prosta osoba jak ja uzmyslawia sobie konsekwencje nieprzestrzegania PROSTYCH ZASAD dzialania na rynkach , a wiec : trend to twoj.. , latwiej kontynuowac trend niz zmienic jego kierunek, jesli wszyscy cos robia w stylu owczego pedu i ktos o tym wie, to moze to wykorzystac, oraz lewarowania to miecz obosieczny, to w takim razie ZA CO PLACA tym SPECJALISTOM co wdupili tyle MLN i rozwalili polowe albo wiecej POLSKICH duzych FIRM?

Nie dosc, ze jestesmy biedakami na tle swiata, to jeszcze nas okradaja i to banki niby nasze, ale wiadomo czyje. W taki oto sposob wyprowadzaja kase z PL do zachodu, na zaspokojenie tego manka co im wykrecili subprimem itp. To jest jeden wielki przekret na ogromną skale, tyle ze tak zaowalowany, ze nie widac go tak latwo.

Ale U nas wiecej jest urzedasów, niz naukowców i specjalistów. Dlatego jak sie to nie zmieni to nigdy nie bedziemy mocni.

Po prostu Pan Prezes myli hedging z dywersyfikacją inwestycji. Chociaż są to pojęcia spokrewnione (w obu przypadkach idzie o redukcję ryzyka) to lepiej ich nie mylić. Do szkoły, Panie Przezesie!

@mwojciechowski

Fundusze indeksowe (szczegolnie te z dzwignia) wcale nie sa takie oczywiste:

http://online.barrons.com/article/SB123155505487470527.html

Certyfikaty UCW20 nie maja wliczanej dywidenty (co aktualnie moze dac 2-3% roznicy). Ponadto UniCredit nie ma najbardziej stabilnej sytuacji.

Kontrakty jak Pan pisze – wymagaja kontrolwania

Wychodzi jednak, ze koszyk akcji jest najmniej problemowy 🙂

@ akhenaton

nie- to proste korelacje są.

@ kruz

To nie był na tyle wielki fundusz (na poczatku) by proces budowania portfela trwał aż tak wiele. Poza tym nie sądze, by to coś istotnie zmieniło

No to porównajmy w uproszczeniu długie pozycje w długim okresie (nie liczę kosztów transakcji: jeśli ktoś nie zmienia często pozycji i trzyma długoterminowo to koszty się rozkładają).

Akcje: zamrażamy 100% gotówki, kasujemy dywidendy (i okazjonalne prawa poboru)

Rolowane kontrakty: zamrażamy tylko część gotówki (reszta procentuje) ale nie mamy dywidendy (chociaż teoretycznie powinna być korzyść na niższym kursie futures). Musimy monitorować pozycję i rolować.

Jednostki mW20: zamrażamy 100% gotówki, nie mamy dywidendy

Certyfikaty UCW20 (czyli UCW20AOPEN): zamrażamy 100% gotówki, nie mamy dywidendy, 0,125% kosztów utrzymania pozycji (liczone od sta a nie od wartości certyfikatu, zob. http://www.gpw.pl/zrodla/papierywartosciowe/strukturyzowane/materialy/Uni_WIG20_Final.pdf ), ryzyko kredytowe

Czyli jeśli chcemy trzymać długoterminowo długie pozycje (jak w funduszu) to im dalej od akcji tym gorzej…

Pingback: Blogi bossa.pl » Korelacja złota z rynkiem akcji

Pingback: Grzegorz Zalewski - Blogbank.pl » Archiwum » Korelacja złota z rynkiem akcji