Część dłużej obecnych na rynku inwestorów – a już na pewno ci, którzy grają na rynku pochodnej na WIG20 – musiała kiedyś zastanowić się nad tym, jak konstruowane są indeksy giełdowe. W większości przypadków zainteresowanie konstrukcją WIG20 wymuszone zostało przez coś, co któryś z moich znajomych określił „ryzykiem dywidendy KGHM”.

Najkrócej mówiąc dynamiczna korekta ceny KGHM o wartość dywidendy powodowała, iż gracze na rynku terminowym musieli uwzględnić w cenie kontraktu wartość WIG20 po skorygowaniu ceny KGHM o dywidendę, która była nieznana do czasu ogłoszenia decyzji władz spółki.

Dla wielu graczy było to pierwsze spotkanie z problemem obliczania indeksów. Często w takich momentach pojawiało się zaskoczenie, które było spowodowane – pozwolę sobie na hipotezę – przekonaniem, iż indeksy są w swej istocie neutralnymi wskaźnikami, liczonym mało skomplikowaną metodą średniej z sumy cen kilku instrumentów giełdowych wrzuconych do jakiegoś koszyka. Nic bardziej błędnego. Wystarczy porównać zasadę liczenia indeksów WIG20_oraz_WIG, by zrozumieć, jak mogą się różnić dwa indeksy na tym samym rynku.

W przypadku rynków towarowych sprawa ma się równie ciekawie. Rzućmy zatem okiem na najważniejsze indeksy rynków towarowych, które – rzadko, ale jednak – pojawiają się w polskich analizach i komentarzach giełdowych. Zanim jednak to zrobimy trzeba podkreślić kilka faktów, które uwrażliwią na naturę tych indeksów. Indeksy różnią komponentami, sposobem ważenia komponentów, mogą odnosić się do wartości kontraktów terminowych a nie do cen spot, co wymusza też różne metodologie rolowania komponentów w indeksie.

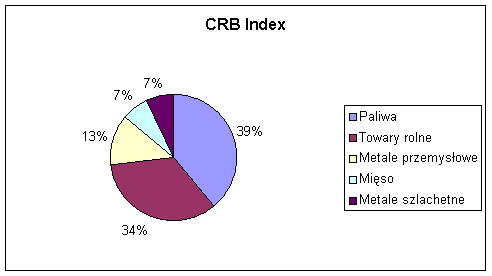

Najpopularniejszym w mediach indeksem rynku towarowego jest Reuters/Jefferies Commodity Research Bureau Index, w skrócie zwany CRB Index. Historia tego indeksu sięga 1957 roku. Z racji swojego wieku – w zeszłym roku skończył 50 lat – i dostępnej do badań historii jest jednym z najczęściej używanych indeksów w analizach makroekonomicznych. Skład tego indeksu zmieniał się kilkukrotnie – kiedyś np. w jego skład wchodziły… jajka – i dziś w jego skład wchodzi 19 różnych towarów, z których najnowszymi są gaz ziemny i benzyna bezołowiowa. W indeksie największą wagę mają te towary, które są najbardziej płynne i których wartość produkcji jest największa, ale konstrukcja warstwowa indeksu przypisuje największą wagę paliwom. Indeks rewidowany jest raz w roku.

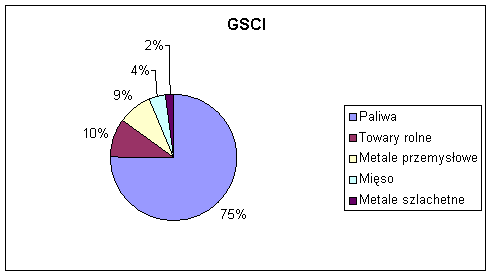

Najważniejszym indeksem w branży inwestycyjnej jest Goldman Sachs Commodity Index, który powstał w 1992 roku – w skrócie GSCI a właściwie S&P GSCI, gdyż w 2007 roku Goldman sprzedał indeks firmie Standard & Poor’s. Konstrukcja tego indeksu opiera się na wielkościach produkcji towarów – do obliczeń używa się średniej produkcji danego towaru z pięciu lat, co pozwala uśrednić wydarzenia jednostkowe – klęski żywiołowe, wojny itp. Efektem powiązania części indeksu z wielkością produkcji jest wyjątkowa wrażliwość na zmiany cen ropy, której produkcja pozostaje największą częścią światowego obrotu towarami.

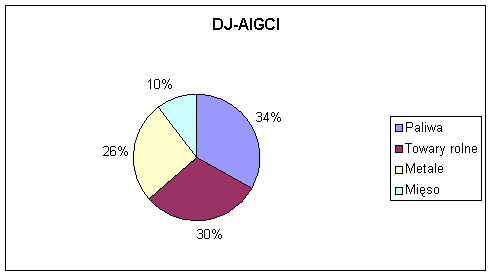

Ostatnim z trzech najważniejszych indeksów rynku towarowego jest koszyk znany pod nazwą DJ-AIGCI – DowJones-AIG Commodity Index – którego historia sięga 1991 roku (tej daty nie jestem pewien). W skład indeksu wchodzi 19 różnych towarów, których wagę i wielkość w indeksie zmienia się raz w roku. Konstrukcja tego indeksu opiera się na maksymalnych i minimalnych wielkościach, jakie mogą zająć poszczególne towary w indeksie – maksimum wyznaczone jest na 33 procent a minimum na 2 procent. Największą wagę mają w nim towary dużej płynności (tj. o największym obrocie) i te, których wartość produkcji jest największa.

Rzut oka na trzy wykresy kołowe pokazuje, jak zmienia się układ sił w indeksie w zależności od przyjętych założeń.

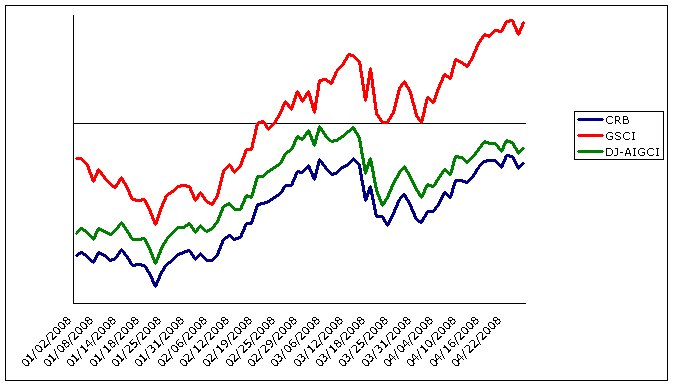

Jeszcze ciekawiej wyglądają konsekwencje konstrukcji indeksów dla ich wykresów. Poniżej trzy wykresy indeksów obejmujące zmiany od początku 2008 roku. Jak widać dwa z nich – CRB i DJ-AIG – mają problem z pokonaniem marcowych szczytów. W przypadku indeksu CRB stało się to przyczynkiem do spekulacji na temat końca hossy na rynku towarowym i kreśleniu przez wykres technicznej formacji podwójnego szczytu. Indeks Goldman Sachs, w którym dominuje ropa, maszeruje na północ po książkowej obronie wsparcia. Do rozważenia pozostawiam zasadność takich tez bez odwoływania się do wiedzy o konstrukcji indeksów.

Osobom, które chciałyby jeszcze bardziej kopać w indeksach towarowych polecam poszukanie danych indeksów: Roger International Commodities Index (RICI), UBS Bloomberg Constant Maturity Commodity Index (CMCI), Deutsche Bank Liquid Commodity Index (DBLCI) lub japońskiego ASTMAX Commodity Index (AMCI).

Każdy z tych indeksów jest też narzędziem, które daje dostęp do rynków surowcowych poprzez inwestowanie w instrumenty na ten indeks. W efekcie każdy z tych indeksów jest modelowym portfelem skonstruowanym dla rynku towarowego. Już z tego powodu znajomość sposobu ich konstruowania wydaje się jazdą obowiązkową dla każdego inwestora szukającego swojej szansy na rynkach surowcowych i towarowych.

W wolnej chwili polecam tekst A Review Of Commodity Indexes. A szczególnie zainteresowanym lekturę pisma Journal of Indexes, które warto przeglądać choćby z powodu rosnącej popularności ETF-ów.

5 Komentarzy

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

..Najkrócej mówiąc dynamiczna korekta ceny KGHM o wartość dywidendy powodowała, iż gracze na rynku terminowym musieli uwzględnić w cenie kontraktu wartość WIG20 po skorygowaniu ceny KGHM o dywidendę, która była nieznana do czasu ogłoszenia decyzji władz spółki…

Moglby Pan rozwinac temat?

Rozumiem ze w tym wypadku chodilo o to ograniczenie udziału spółki do 10%, czy czegos jeszcze nie dopatrzylem?

chodziło o to, że na rynku spekulowało się o dywidendzie KGHM – ostatecznie wyniosła 17 zł, co oznaczało odjęcie od wartości spółki dywidendy (17 zł – blisko 14 procent wartości spółki). Konsekwencją tego było przeliczenie indeksu WIG20 o skorygowaną wartość KGHM. W praktyce gracze na rynku terminowym musieli wcześniej nie tylko zgadywać, jak duża będzie dywidenda KGHM, ale jaką wartość będzie miał po korekcie KGHM sam WIG20. To spowodowało, że spora część graczy pierwszy raz musiała zastanowić się nad tym, jak właściwie liczony jest WIG20.

Mam pytanie. Taki indeks: Baltic Exchange Dry Index (BDI), opisuje rynek zleceń transportowych morskich. Podobno najmniej zależny od innych indeksów mniej czy więcej tworzonych nieproporcjonalnie do wartości instrumentów je tworzących.

pierwszy raz trafiłem na BDI na stronach The Street.com z 2002 roku:

http://www.thestreet.com/_yahoo/options/futuresshocktsc/10059743.html

moda na ten indeks wraca raz na jakiś czas, jak ktoś sobie o nim przypomni, ale trwałych analiz nie spotkałem. W przypadku rynku surowców dobrze byłoby konfrontować jego wskazania z twardymi danymi o podaży i popycie. Jeśli chce Pan poszukać korelacji, to proszę na początek rzucić okiem na stronę:

http://www.investmenttools.com/futures/bdi_baltic_dry_index.htm

tam są podstawowe wskaźniki rynkowe porównane z BDI – może znajdzie Pan w tym kierunek poszukiwań.

Na stronie http://www.thebaltic.co.uk/ jest darmowy magazyn The Baltic – traktuje o rynku, który mierzy ten indeks.

Proszę przeczytać sobie dwa artykuły – „Long term recovery or market spike?” i „Crisis? What Crisis?” – i zobaczyć, co może mieć wpływ na koszty frachtu.

Jak rozumiem zwolennicy tego indeksu podkreślają jego użyteczność, bo nie ma na nim spekulacji i potencjalne korelacje mogą wiele powiedzieć. Tylko to nie zmienia problemu – trzeba wiedzieć dokładnie, jak ten indeks działa i co właściwie liczy. Zresztą pamiętam, że chyba Grzegorz Zalewski dokopał się kiedyś notowań kontraktów na ten indeks więc teza o braku spekulacji już dziś przestaje być argumentem.

Moda na ten indeks w komentarzach ma pewnie drugie dno, które polega na poszukiwaniu wskaźnika mówiącego o rynku prawdę ostateczną. Poszukiwanie takiego wskaźnika to część folkloru rynkowego. Można sobie wyobrazić mechanizm działania rynku w takim wypadku: indeks coś mierzy i ludzie zaczynają widzieć w nim siłę prognostyczną, więc zaczyna się analiza wyników firm zajmujących się frachtem, żeby przewidzieć zmiany w wartości indeksu. Zaczyna się szacowanie ilości zleceń, które otrzymują, wpływu cen ropy na koszty frachtu itd. No i w końcu ląduje się na rynkach terminowych na inne instrumenty, które mogą sygnalizować spadek cen frachtu – i kółko się zamyka.

Dziękuje za odpowiedź. Te źródła znam, tylko interesowało mnie opinia profesjonalisty. Nawet próbowałem swojego czasu nakładać ten indeks na inne, światowe i krajowe by znaleźć jakieś wyprzedzenia ale moje zdanie w tym temacie jest w tym przypadku podobne.

Cóż, każdy chciałby znaleźć Graala i wiedzieć, kiedy kupować jak inni jeszcze nie kupują, lub sprzedawać, kiedy inni jeszcze siedzą na walorach. 🙂