Nie mogłem sobie odmówić. Głównie dlatego, że strategie oparte wyłącznie o ceny instrumentu pasjonują mnie ekstremalnie. Ostatnie określenie nieprzypadkowo użyte nawiązuje do sportów, których ekwiwalentem są mi owe strategie (agresywnie lewarowane 🙂 ).

Dlaczego akurat czysto cenowe? Bo są na wskroś logiczne i łatwe do zrozumienia, to dodaje pewności siebie i w rezultacie odwagi do bardziej ofensywnej gry. Przeciwnie do większości pełnych wodotrysków wskaźników, które powołane do wygładzania zamiast tego wprowadzają opóźnienia, niestabilność i niepotrzebnie gmatwają proste sprawy. Typowym systemem cenowym jest wybicie ponad najwyższy/najniższy poziom z określonej ilości dni (wybicie z kanału)

Inspiracja tym razem przyszła z kwietniowego magazynu ?Futures & Options Trader” i artykułu Dominica Boyle ?Key reversal strategy. Building trading approach around one-bar price pattern”. Plusem podejścia autora jest użycie i dziennych i minutowych danych. Ponieważ niewiarę mam wpisaną w imię, trudno mi odmówić sobie małych symulacji, sprawdzających wiarygodność zaproponowanej metody (sam autor poskąpił statystyk).

Koncept do bólu prosty więc z tego powodu zwykle ignorowany. Schemat dla pozycji długich:

(1) Zidentyfikować „kluczowy” słupek którego minimum (Low) wypada niżej od minimum słupka poprzedzającego go a zamknięcie (Close) wyżej od maksimum (High) poprzedniego

(2a) Dla danych 10 minutowych – wejście na pozycję long na otwarciu kolejnego słupka po tym spełniającym warunki jak wyżej

(2b) Dla danych dziennych – wejście na pozycję long na zamknięciu słupka, spełniającego warunki jak wyżej

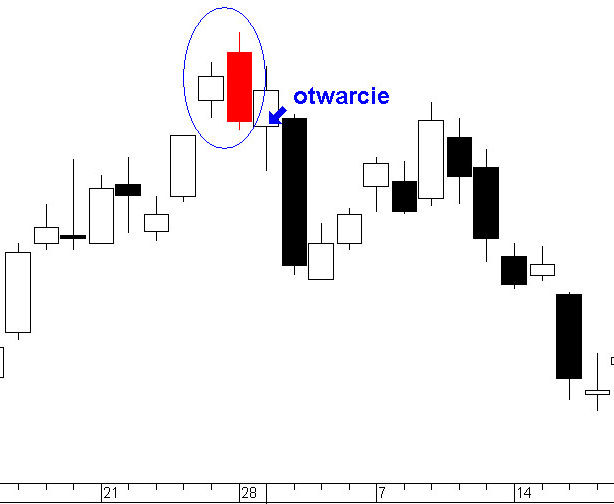

Symetrycznie dla pozycji krótkich. Przykład na danych dziennych na rysunku poniżej. Czerwony kolor został użyty dla oznaczenia słupka „kluczowego”. Jednak otwarcie pozycji jest zaznaczone dla kolejnej sesji, w dalszej cześci o tym dlaczego.

Biorąc pod uwagę minimum i maksimum słupka tak zidentyfikowanego, mamy do czynienia z klasycznym ?outside bar’ (słupek zewnętrzny) ale ze względu na jego specyficzne zamknięcie został tu nazwany ?Kluczowym Odwrotem”. Mechanizm jego powstania jest następujący:

test jednego z ekstremów poprzedzającego go słupka był fałszywką i rynek wykonuje spory ruch w przeciwną stronę, do drugiego ekstremum, o sporym pędzie i mocnym zamknięciu. W tej strategii zakładamy, że ten pęd zostanie kontynuowany w tym samym kierunku czyli eksploatacja klasycznego efektu impetu (momentum). Na wykresie poniżej kilka takich formacji (na zielono – dla pozycji długich, na czerwono-krótkich). Powstają one w różnych momentach trendu.

W oryginalnym tekście znalazł się jedynie test tej formacji w formie statystyki średniej długości ruchów w kolejnych dniach po jej powstaniu. Zróbmy podobnie dla naszych kontraktów FW20. Dane dzienne, seria kontynuacyjna rolowana punktowo, bez prowizji, oglądamy tylko samą siłę tego impetu. I tu pojawia się problem z tym otwieraniem pozycji na zamknięcie – to nie jest takie proste gdyż nie ma gwarancji realizacji zlecenia na dogrywce, natomiast wcześniej tego nie możemy zrobić gdyż nie wiemy gdzie zamknięcie sesji wypadnie. Na S&P to sobie tego w ogóle nie wyobrażam. Dlatego do symulacji przyjmuję wejście do gry na otwarciu dzień po. Na moich danych dziennych znalazłem 120 takich formacji.

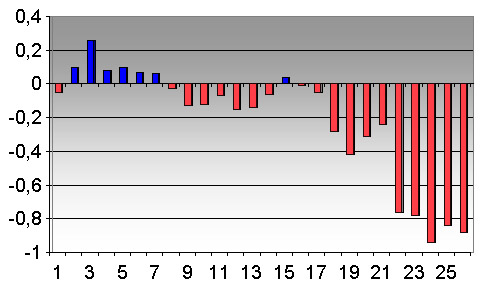

Test obejmował zamknięcie transakcji po X dniach (time based exit) gdzie X = 0 do 25. Na wykresie poniżej pokazany jest średni zysk procentowy na każdą transakcję z podziałem na kolejne dni wyjścia z pozycji. Najbardziej na lewo średni zysk przy wyjściu na tej samej sesji co otwarcie.

Widać, że po jednodniowym szoku, wywołanym w ciągu naszego dnia Odwrotu, na kolejnej sesji kontynuacji nie było. Przychodziła ona zwykle w przeciągu kolejnych 2-7 sesji po. Apogeum impetu w naszą stronę następowało na 3 sesji, dając w sumie 540 pkt zysku w 120 transakcjach. Potem rynek tracił pamięć o tym „jednorazowym trzęsieniu” i robił spory ruch w kierunku przeciwnym do naszego Kluczowego Dnia, co również może być istotną informacją. Po miesiącu ten ruch przeciwny był już dość istotny. To wskazuje, że taka formacja często oznaczała jednak pewne wyczerpanie. Być może strategia przeciwna do opisanej byłaby zyskowniejsza, co być może sprawdzę w kolejnych testach.

Z ciekawości zrobiłem jeszcze test sprawdzający ową mało realną taktykę otwierania pozycji na zamknięcie Kluczowego Dnia (jak w oryginale) aby policzyć o ile rynek przesunie się do otwarcia kolejnej sesji. To po to by ocenić czy tracimy otwierając dzień po. Okazuje się, że był jednak częściej (55% przypadków) mały ruch kontynuujący, ale do ugrania na nim było raptem w sumie 97 pkt czyli niecały 1 punkt na transakcję. Gdyby więc udało się jednak otworzyć pozycję na dogrywce końcowej, mamy te kilka punktów w kieszeni.

W kolejnym wpisie test dość oryginalnych stopów proponowanych przez autora.

–* Kathay *–

14 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Kat mozna sie zapytac o Twoja opinie czy z rynku mozna sie utrzymywac ? Oczywiscie pozwole sobie zauwazyc ze banalna odpowiedz typu, jak masz tyle pieniedzy ze i bez gieldy jestes w stanie byc rentrierem to tak, mnie nie satysfakcjonuje. Moze odniesiesz to do swojego przykladu ?

macH

Kat, czy uwzgledniales kierunek slupka poprzedzajacego? i samej formacji? Krótko mowiac czy mialo znacznienie, czy w ciagu dnia (okresu) tendencja byla spadkowa, czy wzrostowa?

MacHanys

Można, o ile masz na myśli trading a nie powierzenie kasy w zarządzanie. Pod 3 warunkami:

1/ Niestety musisz mieć sporo gotówki na początek przynajmniej z kilku powodów

2/ Musisz posiadać przewagę (the edge; najlepiej przetestowaną i udokumentowaną) albo umiejętności (skills); improwizacja IMO jest skazana na przegraną

3/ Musisz być silny psychicznie – nie tylko by znieść spadki kapitału (drawdowns), nie tylko by nie mieć pokusy improwizacji ale też by znieść nudę i często samotność

Dla mnie trading to 95% czasu spędzonego nad nauką i ulepszaniem ‚przewagi’ -to jest jedyne rzeczy, które dają mi radość i samorealizację. 5% to nudny do bólu trading, który traktuję jako pasję i dodatek do życia a nie podstawę. Inaczej bym zwariował. Oczywiście można spędzić 40 lat przy np. jednej i tej samej linii montażowej ale to nie na moją psychę 🙂

@GZ

ten test jest tylko realizacją strategii opublikowanej przez autora dlatego póki co nie uwzględnia żadnych moich pomysłów…

gdybym chciał przetestować wszystkie swoje pomysły,filtry i scenariusze, ten wątek mógłby potrwać rok 🙂

ale spróbuję w wolnej chwili zrobić to co sugerujesz, moja hipoteza zerowa byłaby taka:

– poprzedzajacy słupek nie ma znaczenia jeśli następuje po nim outside bar

– trend główny ma znaczenie

we’ll see 🙂

wydaje mi sie, ze samo traktowanie pojedynczyego słupka, ktory spelnia te warunki to za mało. Zwlaszcza ze sama formacja ma kilka warunkow (nie wiem czy byly uwzglednione przez autora) – czyli chocby to, ze w trendzie wzrostowym otwarcie powinno byc powyzej wczesniejszego zamkniecia.

W innym wypadku bedziemy mieli „odwrocenie” wielokrotnie w czasie fali wzrostow albo spadków.

Juz lepsze w tym wypadku bylyby japonskie „objęcia” – które są wlasciwie tym samym, tylko filtrują niepotrzebne zdarzenia

@ gzalewski

To samo mi sie cisneło na usta… 🙂

Tylko one tak samo "niewiele warte" bez dodatkowych warunków pochodzacych z innego rodzaju danych niż OHCL.

Pomijając że "system" przedstawiony oparty jest na ugraniu paru punktów przy nieodłącznym lewarowaniu.

Czekamy na stopy…bo narazie niewiele widać 🙂

Warunki powstania przedstawiłem identycznie dokładnie jak zrobił to autor tylko wejście urealniłem, choć na S&P mogę zrobić 100% dokładny test jak jego z tym otwarciem.

Objęcie nie jest tym samym – powstaje tylko na ekstremum fal cenowych, tutaj formacja może pwostać w dowolnym miejscu.

Ale potwierdzacie to co napisałem wyżej – zbyt oczywiste rzeczy są ignorowane 😉

niektóre statystyki wskazują że zanegowane formacje cenowe mogą być dobrą metodą do zyskownego tradingu,

a wg klasycznej AT takie negacje dają silne i dynamiczne ruchy w przeciwną stronę.

przyznam szczerze że jak formacja zostanie zanegowana i odpali mi się stop loss, mam duże opory aby otworzyc pozycje

przeciwstawną.

KatHay jesli można spytać i nie jest to tajemnicą, jakie metody stosujesz do zyskownego tradingu- wybicia z kanału, zmienności,

formacje cenowe ?

Wybicia z kanału to też działania na formacji cenowej. Działam zasadniczo właśnie na samych cenach.

@Trapero

podam przykład z rynku akcji {z troche innej beczki} bo tylko takim sie zajmuje…{tylko oczywiście pozycja długa; kupno Close; pozycja 10%}

Buy = ThreeWhiteSoldiers;

Sell = BearishAbandonedBaby or BearishEveningDojiStar

super hossa {upraszczając 01.07-07.07) układ pod 76% trafności po zamianie układu czyli Buy=Sell i Sell=Buy pod 90% trafności. Przy stałej pozycji drugi układ więcej zarobił. 🙂 😉

trend spadkowy pozycja układu druga {zamieniona} traci o ponad parę% mniej 🙂 trafność przypadkowa obydwu układów {8-10%}

ps. przykład jest czysto akademicki i sugestywny a nie praktyczny…aby bardziej wykazać w tym przypadku niepraktyczność układu danych OHCL {nie popartym wspomaganiem innym rodzajem danych} na rynku akcji

Czekam z niecierpliwością, gdy Kathay napisze, ze zasadniczo to stosuje Price Action, który działa na każdym interwale i na każdym rynku. Kto wie, moze i się zgodzi z opinią, że dorobić sobie można codziennie kilka punktów np. dwadzieścia?:)

KatHay – jeśli można, to czy byłbyś tak uprzejmy i podał kod swoich systemów,

ew. na maila z dokładnym opisem (po polsku).

Słyszałem, że dużo ostatnio zarobiłeś na tych systemach, a czy nie mógłbys pożyczyć tak ze 20 kafli na dobry początkek ?

Z góry dziękuję – będę bardzo wdzięczny ;-).

DAPI -ciekawe z tym odwruceniem:) tyle że moim zdaniem formacje świecowe ( czy jego mutacje nazwane nazwiskami ich wynalazców 😀 )

zawsze były mało przydatne ( statystyki niepozostawiają złudzeń ) i jest podobna jak oscylatorów.

młody Rockefeller -idz na całego poproś zamiast pożyczki o darowiznę 😀

Pingback: Blogi bossa.pl » Blog Archive » Strategie inwestycyjne ? Kluczowy Odwrót II