Cóż, mam nadzieję, że czytelnicy dostrzegli żartobliwe nawiązanie do „Gry o tron”.

Coraz więcej inwestorów przekonanych jest, że na GPW zawitała hossa. Nie mam na myśli technicznej hossy rozpoczynającej się co najmniej 20% odbiciem od dołków. W 2023 roku WIG zyskał 37%, w tym roku dokłada 11%. W liczbowym ujęciu hossa na GPW jest niemożliwa do zanegowania.

Mam na myśli optymistyczny sentyment wokół rynku, nowych inwestorów wchodzących na rynek bo skłoniły ich do tego wysokie stopy zwrotu i przekonanie, że na rynku łatwo się zarabia. W dużym stopniu podzielam te opinie. Zwłaszcza przekonanie, że rynek w ostatnich kilkunastu miesiącach jest łaskawy dla inwestorów z długimi pozycjami i rozsądną dawką cierpliwości. Taki rynek wybacza wiele błędów i buduje przekonanie o niemałych umiejętnościach inwestycyjnych.

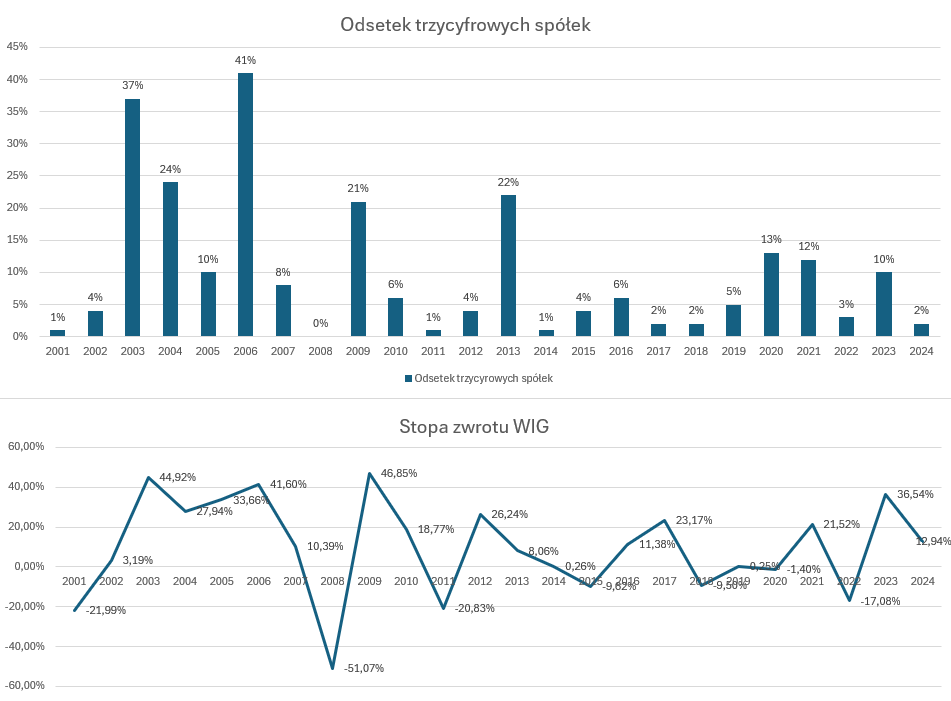

Myślę, że dużo większe kontrowersje wzbudzają opinie, że rynek wkroczył w entuzjastyczną, rozgorączkowaną fazę – etap często poprzedzający korektę a od czasu do czasu bessę. Przeglądałem niedawno historyczne dane dotyczące głównego rynku GPW i postanowiłem sprawdzić jak wygląda sytuacja ze spółkami wzbudzającymi największe zainteresowanie i podziw inwestorów – firmami generującymi trzycyfrowe stopy zwrotu. Ten rodzaj spółek dobrze oddaje też skalę entuzjazmu na rynku.

W pierwszym półroczu na rynku głównym taką stopę zwrotu osiągnęło 8 spółek. W całym 2023 roku było to 41 spółek. Jak to wyglądało w poprzednich latach? Łatwo dostępne statystyki GPW zaczynają się od początku XXI wieku. Sięgnąłem do nich. W tym okresie liczba spółek na głównym parkiecie wahała się od 194 do 486 więc liczyłem odsetek spółek z trzycyfrowymi stopami zwrotu.

Myślę, że wielu inwestorów będzie zdumionych tym co działa się w czasie wielkiej hossy na MiS-iach w latach 2003-2006.

Jak widać na GPW wystąpiły lata, w których około 4 spółki na 10 notowało trzycyfrowe roczne stopy zwrotu. Nie przykładałbym dużej wagi do wyniku z 2024 roku (to wynik z połowy roku). Z wykresu wynika jednak, że nawet mocno wzrostowe lata 2021 i 2023 nawet nie zbliżyły się do wyników z pierwszej dekady XXI wieku.

Czy lata 2003-2006 były wyjątkiem i tamten typ hossy nigdy już na GPW nie powróci? Być może. To był specyficzny okres z „małym rynkiem”, dużym napływem środków do OFE i TFI i zarządzającymi, którzy „odkryli”, że można łatwo wygrywać z benchmarkiem zwiększając alokację w segment małych i średnich spółek. Z drugiej strony silne napływy środków do PPK i TFI, w połączeniu z napływem na GPW indywidualnych inwestorów (dużo bardziej majętnych niż 20 lat temu) mogą wywołać podobny efekt.

W każdym razie obecna skala „ekscesów” na GPW, liczona odsetkiem spółek z trzycyfrowymi stopami zwrotu” jest daleka od tego co działo się na początku XXI wieku.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.