Inwestorzy, analitycy i komentatorzy obawiają się ryzyka koncentracji na amerykańskim rynku akcyjnym – wzrostu udziału wąskiej grupy spółek w kapitalizacji głównych indeksów i generowaniu stóp zwrotu z tych indeksów.

Chciałbym dziś poruszyć ryzyko innego rodzaju koncentracji. Ryzyko, które jest dużo bliższe polskim inwestorom.

Inspiracją do podjęcia tego tematu było zachowanie kursów dwóch spółek w tym tygodniu: Pointpack i Starward Industries.

Kurs Pointpack stracił dziś 50%. Otworzył się z 30% luką a później stracił 28%. Ku frustracji warszawskich łapaczy spadających noży.

Wszystko wskazuje na to, że powodem przeceny był opublikowany wczoraj po sesji komunikat spółki (wzmocniony późniejszą depeszą PAP), w którym poinformowano inwestorów, że jeden z kluczowych klientów – firma DHL – chce ograniczyć współpracę ze spółką. Pointpack poinformował, że ograniczenie współpracy będzie mieć miejsce w drugiej połowie 2024 roku i skutkować będzie utraceniem przez spółkę (w porównaniu do 2023 roku) od 12 mln zł do 16 mln zł przychodów. To około 12% do 16% przychodów z 2023 roku.

Nie wiem czy moje rozumowanie jest poprawne ale skoro ograniczenie współpracy od połowy roku skutkuje utraceniem od 12 mln zł do 16 mln zł przychodów to znaczy, że w ujęciu całościowym spółka utraci około 24 mln zł do 32 mln zł przychodów.

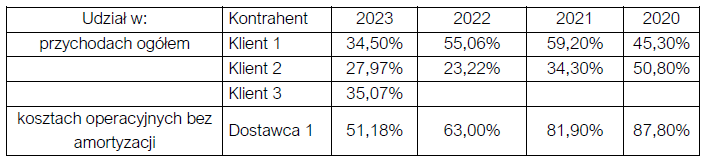

W sprawozdaniu zarządu z działalności w 2023 roku znajduje się część poświęcona koncentracji przychodów i kosztów u kluczowych kontrahentów. Wynika z niej, że trzech klientów odpowiada za 97,5% przychodów (odpowiednio: 35%, 34,5% i 28%). Jeden dostawca odpowiada za 51% kosztów operacyjnych bez amortyzacji.

Tak więc biznes Pointpack charakteryzował się skoncentrowaną strukturą klientów. Tak zarząd pisał o tym ryzyku: W ocenie Emitenta współpraca z partnerami opiera się na obustronnej zbieżności długofalowych interesów strategicznych. Spółka dąży do podpisywania kontraktów kilkuletnich z dłuższymi okresami wypowiedzenia, które ze względów operacyjnych są również istotne dla partnerów Spółki (…)

W związku z powyższym istnieje ryzyko, że w przypadku rozwiązania umowy z którymkolwiek z kluczowych kontrahentów Spółki może dojść do znaczącego spadku przychodów uzyskiwanych przez Emitenta.

Wczoraj wspomniane ryzyko zmaterializowało się. Inwestorzy powinni zwracać uwagę na to czy spółka ma skoncentrowaną bazę klientów bo w ekstremalnych przypadkach utrata kluczowego klienta może wywrócić biznes spółki. Jeśli spółka nie znajdzie szybko nowego kontrahenta to zostaje z dużymi kosztami i dużo niższą bazą przychodów.

Specyficznym przykładem powyższego problemu, moim zdaniem generującym jeszcze większe ryzyko, jest sytuacja, w której działalność operacyjna spółki opiera się na jednym gigantycznym kontrakcie (relatywnie do wielkości spółki). Pisałem o tym zagrożeniu.

Z jednej strony mamy wysoką koncentrację przychodów ze współpracy z jednym klientem, z jednego kontraktu. Co może stanowić problem dla spółki jeśli nie potrafi elastycznie zarządzać kosztami i „zostanie z dużą bazą kosztową” po zakończonym kontrakcie. Z drugiej strony mamy wysokie ryzyko operacyjne czyli zagrożenie, że spółka nie poradzi sobie z tym zleceniem. Może okazać się dla kadry zarządzającej za duże do udźwignięcia. Może się okazać, że spółka nie ma kompetencji lub zasobów by go zrealizować. Może też wystąpić sytuacja, w której zarząd źle skalkulował koszty lub techniczną trudność kontraktu a ze względu na jego relatywną wielkość wygenerowana przez niego strata może finansowo zachwiać spółką.

Jeden z cenionych przeze mnie analityków i inwestorów powiedział o spółkach z dużymi kontraktami, co do których istnieją uzasadnione wątpliwości czy sobie z nimi poradzą, że są „nieinwestowalne”.

Bardzo specyficznym i jednocześnie bardzo częstym na GPW przykładem koncentracji biznesowej są spółki gamingowe. Dla wielu z nich udana lub nieudana premiera flagowej gry decyduje o wieloletnim rozwoju spółki a w przypadku małych spółek o ich dalszym istnieniu, przynajmniej jako producentów gier. Możemy wskazać wiele przypadków z ostatnich lat, w których nieudana premiera spowodowała wodospad na akcjach spółek, a część z nich zachwiała finansowo i zmusiła do walki o przetrwanie. Możemy wymienić:

- Duality Games z Unholy

- Live Motion Games z Builder Simulator

- Polyslash z Tribe: Primitive Builder

- Madmind z PARANOID

- Starward Industries z The Invincible

A także:

- CI Games z Lords of the Fallen

- CD Projekt z Cyberpunk 2077

To właśnie kurs Starward Industries, który otarł się w tym tygodniu o 10 zł skłonił mnie do przemyśleń o spółkach jednego produktu z niewiadomym przyjęciem tego produktu przez rynek. W szczycie notowań przed premierą The Invincible kurs spółki osiągnął 130 zł.

Oczywiście najlepszą ilustracją tego fenomenu jest kurs Drago Entertainment:

Nie da się ukryć, że część inwestorów „lubi” tego rodzaju spółki (do tego segmentu można zaliczyć znajdujące się na wczesnym etapie rozwoju firmy biotechnologiczne lub spółki z branży MedTech). Dlatego, że ryzyku gwałtownego obsunięcia kursu w przypadku porażki kluczowego projektu towarzyszy szansa na spektakularne wzrosty w przypadku odniesienia sukcesu przez projekt. Tak długo jak inwestorzy rozumieją specyficzne ryzyko towarzyszące inwestycji w ten segment rynku nie widzę potrzeby krytykowania tych preferencji.

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Osobiście uważam że cały new Connect (śmietnik) jest nie inwestowalny i powinien zniknąć albo dobre firmy albo wcale w 3 karty można na bazarze też zagrać 🙂