Kończący się dziś miesiąc okazał się dla rynków lepszy od obaw i oczekiwań. S&P500 jest w grze o najlepszym wrzesień od przeszło dekady, gdy WIG20 gra o zwyżkę o przeszło 1 procent. Czas sprawdzić, jak zachowywał się indeks blue chipów w przeszłości, gdy rynkowi udało się zaprzeczyć lub potwierdzić spadkowy charakter września.

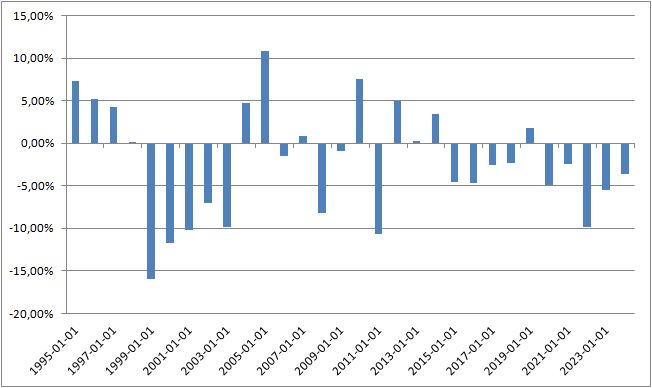

Do zabawy liczbami przyjmiemy 30 lat, a więc 30 wrześni od 1995 roku. Generalnie można powiedzieć, iż rynek oglądany indeksem WIG20 miał tendencje raczej do przeceniania się we wrześniu niż szukania zwyżek. 18 miesięcy skończyło się spadkami, gdy 12 wzrostami. Średnia zmiana wyniosła -2,15 procent, przy -6,45 procent średniej z miesięcy spadkowych i 4,13 procent przy miesiącach wzrostowych. Włączenie wzrostowego września 2025 roku tylko przenosi średnią ze wszystkich miesięcy w pobliże stale negatywnego wyniku -2 procent, gdy średnia z miesięcy wzrostowych spada w okolice 4 procent.  WIG20 we wrześniach od 1995

WIG20 we wrześniach od 1995

Ciekawiej robi się, gdy zada się pytanie o finałowy kwartał roku, po wzrostach i spadkach we wrześniu. Przy 12 wzrostowych wrześniach indeks kończył czwarty kwartał spadkiem w 6 przypadkach i w 6 przypadkach ugrał zwyżkę. W przypadku 18 miesięcy spadkowych sytuacja wyglądała nieco lepiej dla popytu, bo 11 kwartałów kończyło się zwyżkami, gdy przecena pojawiała się w przypadku 7 finałowych kwartałów roku. W takim ujęciu wzrostowy wrzesień wcale nie jest powodem do świętowania, ale jeśli historia jest jakąś wskazówką, to każda ze stron rynku może liczyć na sukces.

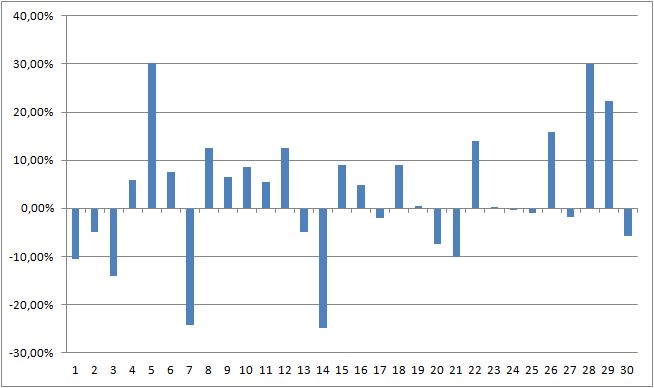

Zwolennicy anomalii kalendarzowych mogą operować w nadziei, iż IV kwartał okaże się wzrostowy, ale i w tym wypadku statystyka jest dość daleka od wskazań, iż popyt ma kwartał w kieszeni. W ostatnich 30 latach w finałowym kwartale roku WIG20 rósł w 17 przypadkach i w 13 przypadkach kończył ten okres spadkami. Średnia nie była szczególnie imponująca, bo +2,76 procent dla 30 kwartałów przy i -8,62 procent dla kwartałów spadkowych i 11,46 procent dla kwartałów wzrostowych. Pozostaje życzyć indeksowi średniej z kwartałów wzrostowych, co podniosłoby tegoroczną zwyżkę do około 40 procent i dało najlepszy rok WIG20 w XXI wieku.

WIG20 w IVQ od 1995 roku

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.