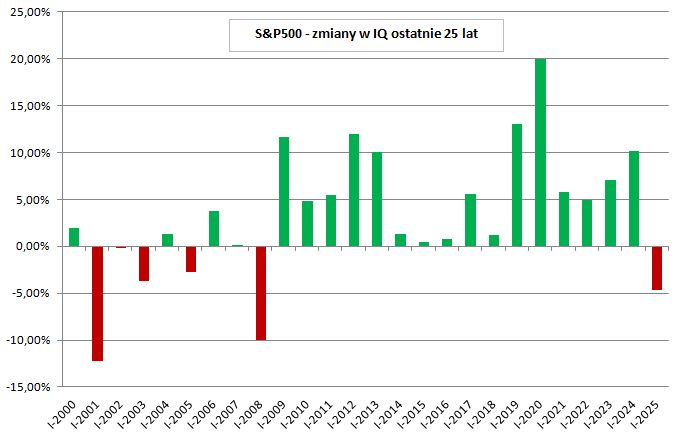

Zakończony wczoraj kwartał na rynkach akcji przyniósł dość rzadkie zjawisko, jakim jest spadek indeksu S&P500 w pierwszym kwartale roku. Wall Street nie doświadczyła takiego wydarzenia od 2008 roku, więc muszą pojawić się pytania, jak wynik pierwszych trzech miesięcy wpływa na perspektywy rynku w całym roku.

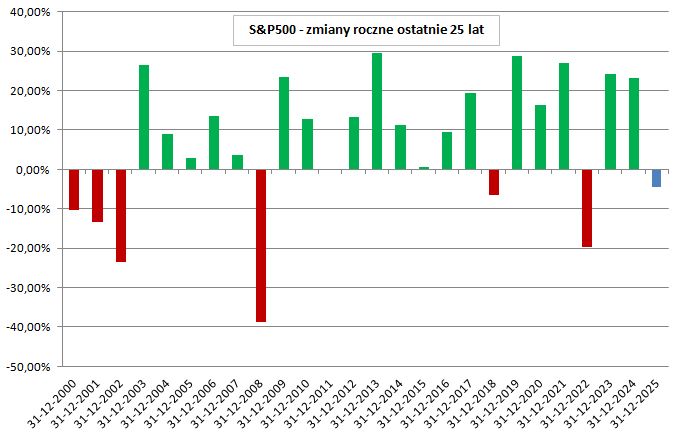

Analizując tylko wydarzenia ostatnich 25 lat na pierwszy plan wybijają się korelacje między spadkami w I kwartale i spadkami w całym roku w pierwszej dekadzie bieżącego wieku. Łatwo dostrzec, iż I kwartał 2001 roku i I kwartał 2002 roku przełożyły się na przeceny w całym roku. Problem w tym, iż analizowane okresy przyniosły mieszankę naprawdę wyjątkowych wydarzeń, jak pęknięcie bańki spekulacyjnej na spółkach internetowych i wreszcie ataki terrorystyczne w USA znane jako 9/11.

Kolejne przełożenie się spadków indeksu S&P500 w I kwartale na cały 2008 rok wymagało pojawienia się równie wyjątkowego wydarzenia, jakim był Wielki Kryzys Finansowy, który zachwiał systemem bankowym w USA. W kolejnych latach podaż nigdy nie wygrała I kwartału, a sukcesów w perspektywie rocznej było na lekarstwo. W istocie, spadek w 2022 roku wymagał wydarzenia tej skali, co wojna wywołana przez Rosję w Europie, jakiej kontynent nie widział od dekad.

Uwzględniając relację między spadkami indeksu S&P500 w I kwartale roku i finalną zmianą procentową w ostatnich 25 latach można czuć pewne zaniepokojenie. Wszak wojna celna prowadzona przez Donalda Trumpa może okazać się szokiem, który po latach będzie wydarzeniem o konsekwencjach przechodzących do podręczników historii życia gospodarczego. Pochodną mogą być zmiany rynkowe psujące statystyki na skalę znaną tylko z największych kryzysów, jakich nie widzieliśmy od 2008 roku.

Niemniej, dla graczy przekonanych, iż obecne zamieszanie jest tylko przejściowe, przecena jawi się raczej jako okazja da zakupów na korekcie, która finalnie przyniesie zyski, jeśli nie w perspektywie trzech kwartałów, to kilku kolejnych. Historia rocznych zmian S&P500 pokazuje bowiem, iż w amerykański rynek akcji wpisana jest siła, która pozwala zakładać się raczej o wyższe poziomy indeksu niż spadki w kolejnych kilku miesiącach. Przeceny w I kwartale jawią się jako niepokojące, ale wszystkie finalnie okazały się okazjami do zakupów..

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.