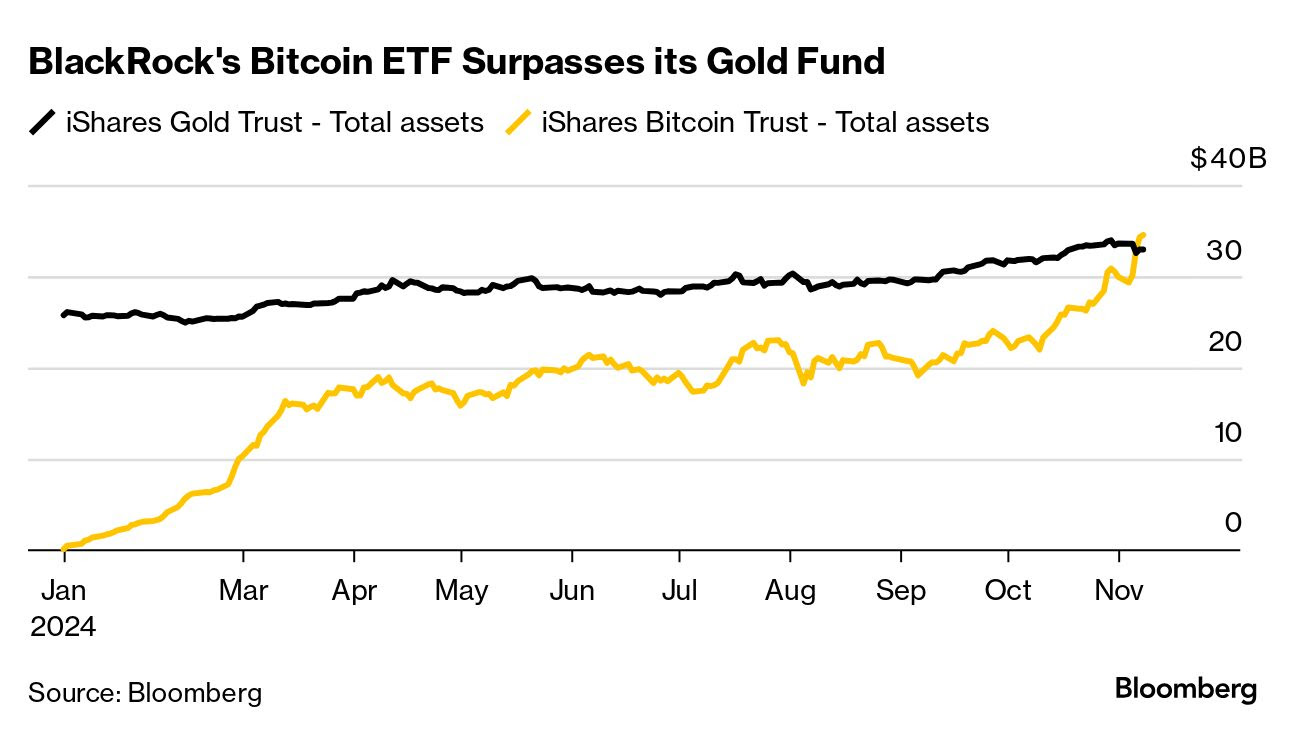

Trzy dni po amerykańskich wyborach Bloomberg doniósł, że pod względem wielkości aktywów iShares Bitcoin Trust ETF wyprzedził iShares Gold Trust.

Bloomberg informował, że tylko w powyborczy czwartek „bitcoinowy fundusz” pozyskał 1,1 mld USD środków netto.

Na koniec powyborczego tygodnia aktywa iShares Bitcoin Trust ETF wyniosły 34,3 mld USD i były wyższe niż aktywa pod zarządzaniem (AUM) iShares Gold Trust, które wyniosły 33 mld USD.

Jest to gigantyczne osiągnięcie „bitcoinowego funduszu”, który zaczął działać 5 stycznia 2024 roku. „Złoty fundusz” iShares funkcjonuje od stycznia 2005 roku.

Wykres dnia pokazuje wartość aktywów pod zarządzaniem funduszy iShares Bitcoin Trust ETF i iShares Gold Trust od 5 stycznia 2024 roku.

Jak wygląda sytuacja 29 listopada? Aktywa pod zarządzaniem funduszu iShares Bitcoin Trust ETF to 48,3 mld USD. Od końca powyborczego tygodnia do końca listopada cena bitcoina wzrosła o 27%. Tak więc dodatkowe napływy środków do funduszu to około 4,5 mld USD. Aktywa „złotego funduszu” to 33,4 mld USD.

Jest jeszcze fundusz SPDR Gold Shares. To największy wehikuł inwestycyjny na rynku złota z aktywami wynoszącymi 74,5 mld USD. Nie można więc powiedzieć, że „elektroniczne złoto” zdystansowało „fizyczne złoto” na rynku funduszy inwestycyjnych. Faktem jest jednak, że zdecydowanie zmniejszyło dystans.

Bitcoin wszedł do inwestycyjnego mainstreamu. Średnie dzienne obroty w ostatnim tygodniu akcjami funduszu iShares Bitcoin Trust ETF to około 3,4 mld USD.

Nie może więc dziwić fakt, że CEO BlackRock, który stworzył iShares Bitcoin Trust ETF, przyznaje się do błędu w ocenie bitcoina. W wywiadzie dla CNBC powiedział: „Jak wiecie, byłem sceptykiem. Dumnym z siebie sceptykiem. Ale zrobiłem analizę bitcoina, poszerzyłem swoją wiedzę i zmieniłem swoje zdanie. Moje stanowisko sprzed pięciu lat było błędne.”

Czy to jest szczera opinia, czy opinia kogoś, kto musi wytłumaczyć zarządzanie największym funduszem w tej klasie aktywów (kryptowalutach)? To dobre pytanie.

Faktem jest, że dzięki bitcoinowym funduszom bitcoin wszedł do inwestycyjnego mainstreamu, a z tym wszedł do portfeli inwestycyjnych „zwykłych Kowalskich.”

5 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Tylko czy przypadkiem nie jest tak, że te ETFy służą do wyładowania dużej ilości drogich Bitcoinów przez "hodlerów" tzw. ulicy?

Najlepsze, że transakcyjny aspekt bitcoina już dawno temu przestał grać jakąkolwiek rolę – przepustowość nadal wynosi nędzne 7-10 transakcji na sekundę, a opłaty w okresach najcięższego ruchu osiągają nawet równowartość kilkudziesięciu USD

Jak kupic iShares Bitcoin Trust ETF w bossa?

Panie Michale,

Instrument iShares Bitcoin Trust ETF jest notowany na rynku amerykańskim, jednak jego emitent nie udostępnił dokumentu KID. Zgodnie z dyrektywą UE MiFID II, udostępnienie tego dokumentu jest warunkiem koniecznym do włączenia ETF-a do naszej oferty.

Instrumenty oparte na wycenie kryptowalut są dostępne za pośrednictwem rachunku Forex w formie kontraktów CFD.

Dzień dobry

Tak, ETF od BlackRocka w Europie nie jest dostepny. Jednak są dostępne ETC na Bitcoina, np. Xtrackers Galaxy Physical Bitcoin ETC lub droższy Bitwise Physical Bitcoin ETC, a również nie macie ich Państwo w ofercie. U konkurencji (XTB i Santader) można kupić te instrumenty nawet w ramach IKE. Zachęcam do poszerzenia oferty, klienci na pewno będą zadowoleni.

Pozdrawiam