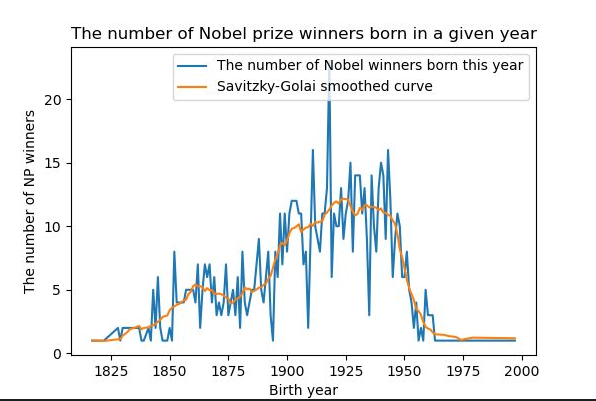

Kilka miesięcy temu Igor Halperin podzielił się na LinkedIn wykresem, na którym przedstawił liczbę laureatów Nagrody Nobla urodzonych w poszczególnych latach oraz filtr wygładzający te dane. Halperin, który ma wieloletnie doświadczenie jako analityk danych, zwrócił uwagę, że około 1935 roku liczba urodzonych w danym roku laureatów Nagrody Nobla zaczyna spadać i około 1960 roku zbliża się do zera. Zasugerował, że powyższe dane mogą wspierać argument, że ludzie stają się głupsi.

Wykres Halperina wygląda tak:

Wpis Halperina uzyskał olbrzymie zasięgi. Część ludzi zrozumiała jego dowcip, część wyjaśniała mu błąd, który popełnił w analizie, a część uznała wykres za potwierdzenie ich własnej opinii, że ludzie stają się głupsi.

Halperin wyjaśnił, że jego wpis od początku był żartem, który miał pokazać, że jeśli nieostrożnie obchodzimy się z danymi, możemy uzyskać absurdalne rezultaty. W tym przypadku nieostrożne obchodzenie się z danymi polegało na zignorowaniu faktu, że od urodzenia do uzyskania Nagrody Nobla mija kilkadziesiąt lat, średnio około 60. Tak więc wybitni ludzie, którzy urodzili się w latach 60., 70. i później, dopiero dostaną swoje „Noble”.

Przypomniałem sobie o dowcipie Halperina, gdy po raz kolejny zobaczyłem w mediach społecznościowych „odkrywczy wpis”, którego autor „obnaża chciwość banków”, podając informację, że suma wszystkich spłat kredytu hipotecznego jest nawet 2-3-krotnie większa od kwoty zaciągniętego kredytu.

Zasięgi, które uzyskują tego rodzaju wpisy, sugerują, że wiele osób traktuje je jako dowód, że kredyty hipoteczne są rodzajem rabunku, który banki dokonują na swoich klientach.

W 2024 roku trudno jest zrozumieć popularność tego rodzaju rozumowania. Żyjemy w okresie, w którym 5%-6% oprocentowanie lokat i rachunków oszczędnościowych jest powszechnie dostępne. Przy takim oprocentowaniu 500 tysięcy ulokowane na koncie przyniosłoby 525 tysięcy po upływie roku (przy braku dziennego naliczania odsetek), a więc 25 tysięcy zysku. W okresie 30 lat, a więc okresie trwania typowego kredytu hipotecznego, pożyczanie bankowi 500 tysięcy rocznie przyniosłoby 750 tysięcy zysków (i to przy braku reinwestowania dochodów).

Mogłoby się wydawać, że przy tak wysokim oprocentowaniu lokat i rachunków oszczędnościowych koncepcja wartości pieniądza w czasie i idea wynagrodzenia za pozwolenie na korzystanie z kapitału są zagadnieniami, które większość ludzi intuicyjnie rozumie. Skąd się więc bierze popularność wspomnianych wyżej wpisów?

Najważniejszą kwestią jest fakt, że większość ludzi nie poświęca wiele czasu i uwagi treściom, które podają dalej i lajkują w mediach społecznościowych. Na drugim miejscu można podać fakt, że większość ludzi nie poświęca wiele czasu i uwagi na krytyczną analizę informacji, które potwierdzają ich światopogląd lub konkretną opinię – w tym przypadku opinię, że banki „pasożytują na swoich klientach”. Zapewne jakaś część ludzi w ogóle nie dokonuje krytycznej analizy docierających do nich informacji, albo dlatego, że są zbyt leniwi, albo dlatego, że nie mają potrzebnych do tego zdolności kognitywnych.

W polskich mediach społecznościowych, a nawet mediach biznesowych, popularna jest też inna technicznie prawdziwa bzdura, stawiająca w złym świetle polski system bankowy – to zestawienie oprocentowania kredytów hipotecznych w państwach europejskich. Takie zestawienie zdominowane jest przez państwa strefy euro lub państwa różnymi mechanizmami „przywiązane” do strefy euro. Jak łatwo się domyśleć, zestawienie to również pokazuje „chciwość polskich banków”, które oferują Polakom najdroższe w Europie kredyty hipoteczne.

W tym przypadku także „technicznie wszystko się zgadza”, jak w wykresie Halperina. Oprocentowanie kredytów hipotecznych w Polsce należy do najwyższych w Europie. Zestawienie pomija jednak fakt, że na wysokość oprocentowania kredytów hipotecznych największy wpływ ma poziom stóp procentowych (w sposób pośredni), które w Polsce są bardzo wysokie na tle państw ze strefy euro. Pewien wpływ ma też niewielki, w stosunku do innych państw, udział kredytów o stałym oprocentowaniu, które mogą już dyskontować oczekiwania niższych stóp procentowych w przyszłości.

Wszystkie wspomniane wyżej zagadnienia to raczej elementarna wiedza nie tylko dla osób pracujących w sektorze finansowym, ale także dla osób, które świadomie zarządzają finansami osobistymi i inwestycjami. Sporo ludzi albo nie posiada tej wiedzy, albo nie chce jej używać, przynajmniej w swojej aktywności w mediach społecznościowych.

Przedstawione wyżej trzy przykłady pokazują, że łatwo jest za pomocą „technicznie prawdziwych” wykresów, zestawień i informacji zakrzywiać rzeczywistość i skłaniać ludzi do wyciągania „praktycznie” niepoprawnych wniosków. Bardzo często wystarczy po prostu zignorować kontekst, w jaki prezentowane dane powinny być osadzone, i liczyć na to, że sporo ludzi nie zada sobie trudu, by ten kontekst odkryć i zrozumieć. Podawanie prawdziwych danych i ignorowanie ich kontekstu może być skuteczniejszą metodą wpływania na opinie ludzi niż podawanie fałszywych danych.

Jestem przekonany, że dla zdecydowanej większości czytelników podane wyżej przykłady wydają się trywialne, że są przekonani, iż nigdy nie daliby się „złapać” na takie analityczne pułapki. Moim zdaniem każdy z nas ma piętę Achillesa w postaci skłonności do popełniania błędu konfirmacji. Jedną z postaci tego błędu jest stosowanie zdecydowanie niższych filtrów analitycznych dla informacji potwierdzających nasze wcześniejsze opinie. Dotyczy to zarówno opinii politycznych czy społecznych, ale także inwestycyjnych i rynkowych.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.