Niedawno wstawiłem sondę na naszym profilu X z pytaniem o wpływy zagranicy na notowania kursów naszych akcji na GPW, a w tym i w kolejnym wpisie pokażę kilka ciekawych wniosków jakie z tego wypłynęły.

Aby sensownie o tym w ogóle rozmawiać potrzeba jakichś danych i statystyk. No to sięgam po nie i prezentuję poniżej.

Takimi danymi dysponuje NBP i pokazuje na swojej stronie internetowej w miesięcznych interwałach. Nie jest to precyzyjne, ale dla celów kilku analiz wystarczy.

Ta pozycja w ich bilansie to: Inwestycje portfelowe> pasywa> Udziałowe papiery wartościowe. Nie jestem pewien, czy całość tych środków idzie na GPW, ale jedno wiemy na pewno: to kasa, która pochodzi z zagranicy i jest lokowana we wszelkie akcje polskich spółek. Trendy są widoczne i dają się w jakiś sposób odnieść do zmian kursów na GPW.

Na tej podstawie stworzyłem poniższy wykres:

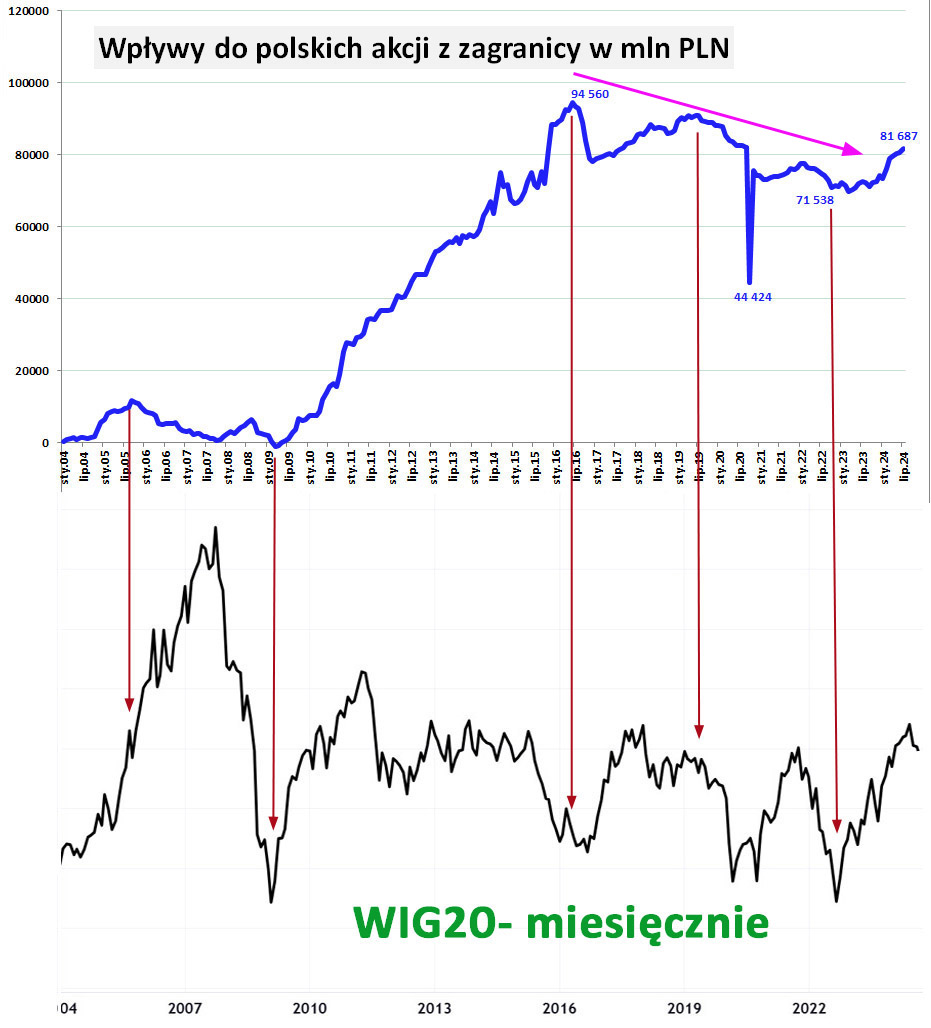

Panel górny i niebieska krzywa to narastająco wpływy i odpływy zagranicznych środków w polskie akcje liczone w milionach złotych. Okres obejmuje czas od stycznia 2004 do lipca 2024. Dane są podawane z opóźnieniem, więc nie ma jeszcze za sierpień 2024, ale sobie poradzimy.

Panel dolny to przebieg WIG20 w układzie miesięcznym w tym samym okresie. Zakładam, że to ten indeks blue chipów był najważniejszym beneficjentem tych transferów zagranicznych.

I cóż tu ciekawego widzimy?

Otóż maksymalna wartość wpływów w ciągu tych 20 lat to było 95,56 mld PLN w 2016 roku.

Największy i to gwałtowny ich spadek nastąpił w wyniku pandemii w 2020 roku, do 44,4 mld PLN.

Najciekawsze są jednak oczywiście wszelkie korelacje, niektóre z nich zaznaczyłem czerwonymi strzałkami.

I tak spójrzmy na tę ostatnią, najbardziej po prawej. Pokazuje ona początek obecnej hossy w październiku 2022 roku. Okazuje się, że to wcale nie zagranica tak dołożyła do pieca, że WIG20 ruszył z kopyta. Wówczas nawet mieliśmy do czynienia wręcz z odpływami netto z ich strony przez kilka pierwszych miesięcy tej hossy!

Od początku tej hossy dostaliśmy z zagranicy w sumie netto 10 mld PLN. Czy to jakaś imponująca liczba? Niespecjalnie. Relatywnie i dodając inflację to są środki daleko mniejsze niż w latach 2009-2016.

Fioletowa strzałka na górze pokazuje z kolei inny trend: generalnie przez 2 kadencje PIS, tych zagranicznych środków nam ubywało, z przerwami na 2 fale dopływów. To w jakiś sposób znamienne.

Najlepszy okres sutych i regularnych wpływów to lata 2009-2016. Jednak zdziwić może zachowanie WIG20 w tym okresie – owszem, rósł on wraz z tymi napływami, ale po 2 latach indeks ten spadał pomimo sporego wkładu zagranicy! W takim razie chyba zbyt mocno przeceniamy ich wpływ na zachowanie naszego rynku. Albo przynajmniej przeceniamy w okresie hossy.

Widać to jeszcze wyraźniej w latach 2005-2009, czyli pomiędzy 2 pierwszymi strzałkami na lewo na wykresie. Okazuje się, że zagraniczny kapitał wyraźnie się z Polski wówczas zwijał, a mimo to indeks gwałtownie rósł! Tak, to był wprawdzie okres bańki poprzedzającej krach nieruchomości w USA, ale widać, że pompowaliśmy ją sobie sami!

Zdaje się jednak, że te korelacje ostatnimi laty jakoś w miarę się unormowały i z grubsza cykle hossa/bessa nakładają się na cykle wpływów tych kapitałów. Może dlatego, że to zagranica przejęła zdecydowanie obrót na GPW. Czy to dobrze, czy jednak źle?

Odpowiedź nieco dłuższa w kolejnym wpisie

—kat—

3 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

A gdyby tak pociągnąć strzałkę dokładnie w czasie kadencji PIS?

To niewiele zmienia, zaczynałaby się trochę przed szczytem tego kapitału

Zaczynałby się w okolicach 75k. Tylko, że wtedy głupio by było taką strzałkę rysować. Absolutnie nie bronię pisu, ale wykres trochę tefałenowski.