Można żartobliwie napisać, że każdy tysiąc różnicy pomiędzy zaraportowaną a prognozowaną zmianą netto miejsc pracy w sektorze pozarolniczym w USA w sierpniu kosztował amerykańskich inwestorów 34 miliardy dolarów.

Taki jest wynik zestawienia „na serwetce” spadku S&P 500 o 1,7% w piątek i różnicy pomiędzy odczytem NFP w sierpniu (142 tysiące) a jego prognozą (165 tysięcy).

Sytuacja jest trochę bardziej skomplikowana, nawet w kontekście tych żartobliwych obliczeń „na serwetce”. W piątek zrewidowano także dane za lipiec i czerwiec, i okazało się, że w tych dwóch miesiącach powstało o 86 tysięcy mniej miejsc pracy netto niż pierwotnie raportowano. Nagłówkowy poziom bezrobocia okazał się zgodny z szacunkami na poziomie 4,2%. Szersza miara bezrobocia (U-6) wyniosła 7,9%, co jest najwyższym poziomem od października 2021 roku.

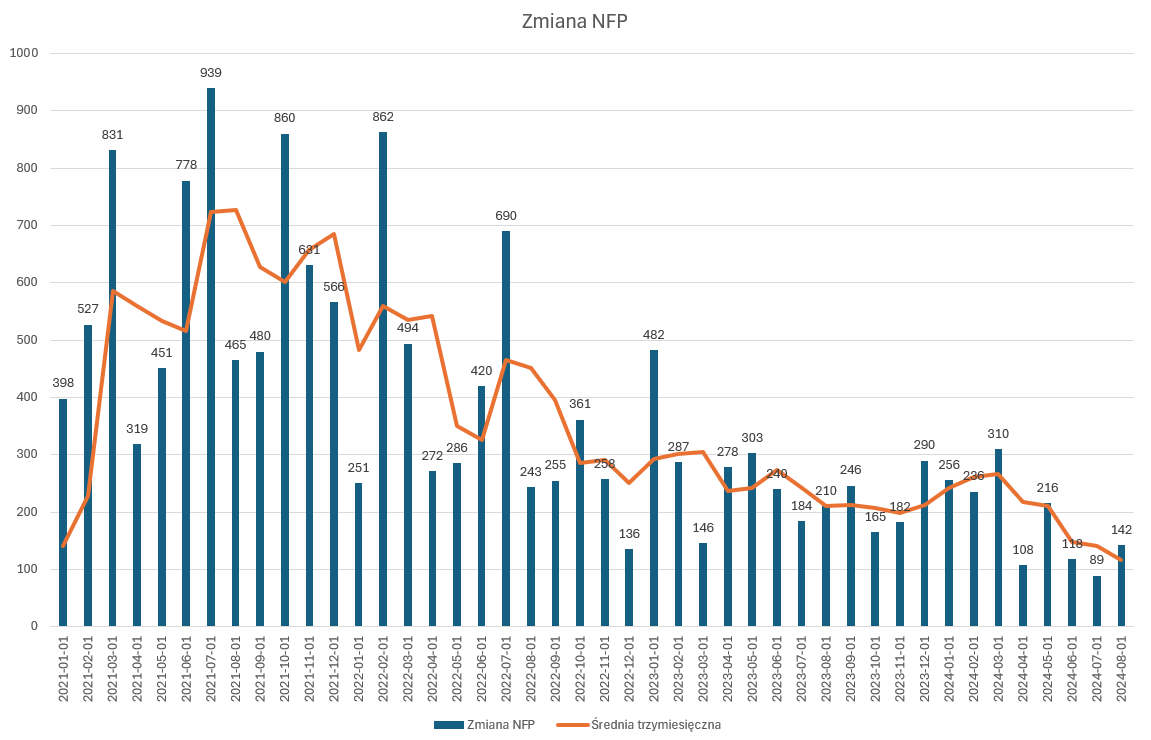

Trzymiesięczna średnia miesięcznych zmian NFP spadła do 116 tysięcy. To najniższy poziom od wybuchu pandemii. Wybór wykresu dnia w tym tygodniu był więc prosty.

Według komentatorów sierpniowe dane z rynku pracy „zagwarantowały” wrześniową obniżkę stóp procentowych. W tym duchu wypowiedział się też w piątek jeden z gubernatorów FED, który powiedział, że „seria ostatnich danych makroekonomicznych w USA nie wymaga cierpliwości, ale działania”. Kwestią otwartą pozostaje skala pierwszej w nowym cyklu obniżki: na piątkowe zamknięcie rynki większe szanse dawały cięciu o 0,25%. Implikowane prawdopodobieństwo cięcia o 0,5% spadło w piątek z 40% do 23%.

Piątkowe dane o zmianie NFP nie były jedynymi rozczarowującymi danymi makroekonomicznymi opublikowanymi w tym tygodniu w USA. W efekcie Nasdaq Composite stracił w tym tygodniu 5,8%, a S&P 500 spadł o 4,2%.

Zachowanie rynków akcyjnych w USA w tym tygodniu wskazuje, że rynek powrócił do normalności, w której złe dane makroekonomiczne są złe, a dobre dane makroekonomiczne są dobre. Inwestorzy mają pewność co do wrześniowego początku cyklu obniżek stóp procentowych i oczekują łącznie czterech cięć (łącznie o 1,0%) do końca roku. Inflacja przestała być głównym zmartwieniem inwestorów. Stały się nim sytuacja na rynku pracy i stan aktywności gospodarczej. Kluczowym zagadnieniem jest to, jak bardzo spowolni amerykańska gospodarka.

Wielu sceptycznie (realistycznie?) nastawionych inwestorów sugerowało, że amerykański rynek akcyjny, przy historycznych szczytach, wyceniał nowy cykl obniżek stóp, miękkie lądowanie gospodarki i realizację potencjału AI. Pierwszy z tych warunków zostanie zrealizowany w połowie września. W następnych kilku miesiącach dowiemy się, czy potwierdzą się oczekiwania miękkiego lądowania.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.