Inwestorzy całego świata doznali pewnie niemałego szoku w poniedziałek rano 5 sierpnia widząc na czerwono indeksy w Azji z anormalnymi spadkami (Nikkei 224: – 12,4%), a potem zjazdy indeksów na giełdzie we własnym kraju. Co się właściwie stało? Oto krótki przewodnik.

Zaczęło się wprawdzie w nocy naszego czasu w Japonii, ale korzeni trzeba szukać dużo wcześniej, w polityce Banku Japonii, inflacji światowej i stopach procentowych w USA.

Otóż Bank Japonii pomimo inflacji długo powstrzymywał się z podnoszeniem stóp, utrzymując je na ujemnym poziomie jako ostatni w świecie, nie chcąc szkodzić gospodarce. Przy okazji zajmował się skupem aktywów, w tym ETFów na giełdzie, zbierając około połowy tych na indeksy giełdowe, co pompowało kursy akcji aż do pobicia rekordu ATH sprzed ponad 30 lat. Niskie stopy procentowe w Japonii i wysokie na świecie, a przede wszystkim w USA, doprowadziły do ogromnego rozrostu transakcji tzw. carry trade, szacunki mówią o bajońskiej sumie 20 bilionów dolarów ich wartości.

W skrócie carry trade polega na tym, że inwestorzy pożyczają jeny japońskie i wymieniają je na dolary (czy inne waluty – popularne było też peso czy australijski dolar), a potem dolary lokują w aktywa dające dużo wyższe oprocentowanie (lub kupują od razu za jeny japońskie akcje). Zarabia się na różnicy między niskim oprocentowaniem jena a wysokim zakupionych w wyniku wymiany aktywów (w tym, co ważne, akcji Wspaniałej 7). Zmienność na tym rynku była niska, co zawsze myli się z niskim ryzykiem.

Z tego powodu od 3 lat rósł kurs USD/JPY, co dawało dodatkowe zyski tym inwestorom, jak i tym grającym bezpośrednio na długich pozycjach na tym kursie. Bank Japonii kilkukrotnie interweniował na rynku, próbując odwrócić ten trend, ale po jakimś czasie i tak kurs ponownie rósł, czyniąc interwencje bezskutecznymi. Wreszcie Bank Japonii (BoJ) zdecydował się po raz pierwszy od 17 lat na podniesienie stóp procentowych w marcu 2024, wychodząc z ujemnego ich poziomu, co na niewiele się zresztą zdało, gdyż tej spirali nie przerwało.

Pod koniec kwietnia b.r. BoJ zainterweniował ponownie na jenie, co przerwało wzrosty kursy USDJPY tylko na chwilę i kosztowało niemal 60 mld USD. Kolejna i ostatnia interwencja walutowa miała miejsce miesiąc temu i ruszyła rynkiem duuuuużo mocniej. Do tego BoJ po raz drugi podniósł stopy 31 lipca.

To ruszyło lawinę i w sumie w niecały miesiąc kurs USD/JPY spadł ze 162 do 142. Podwyżka stóp i umocnienie jena spowodowały, że przestało się opłacać utrzymywanie transakcji carry trade. Zaczęło się ich likwidowanie, czyli sprzedaż aktywów i zamiana z powrotem dolarów na jeny. I po raz pierwszy było widać w pozycjach funduszy na jenie, że to zamiana definitywna. Jaki miało to wpływ na inne aktywa, w tym akcje?

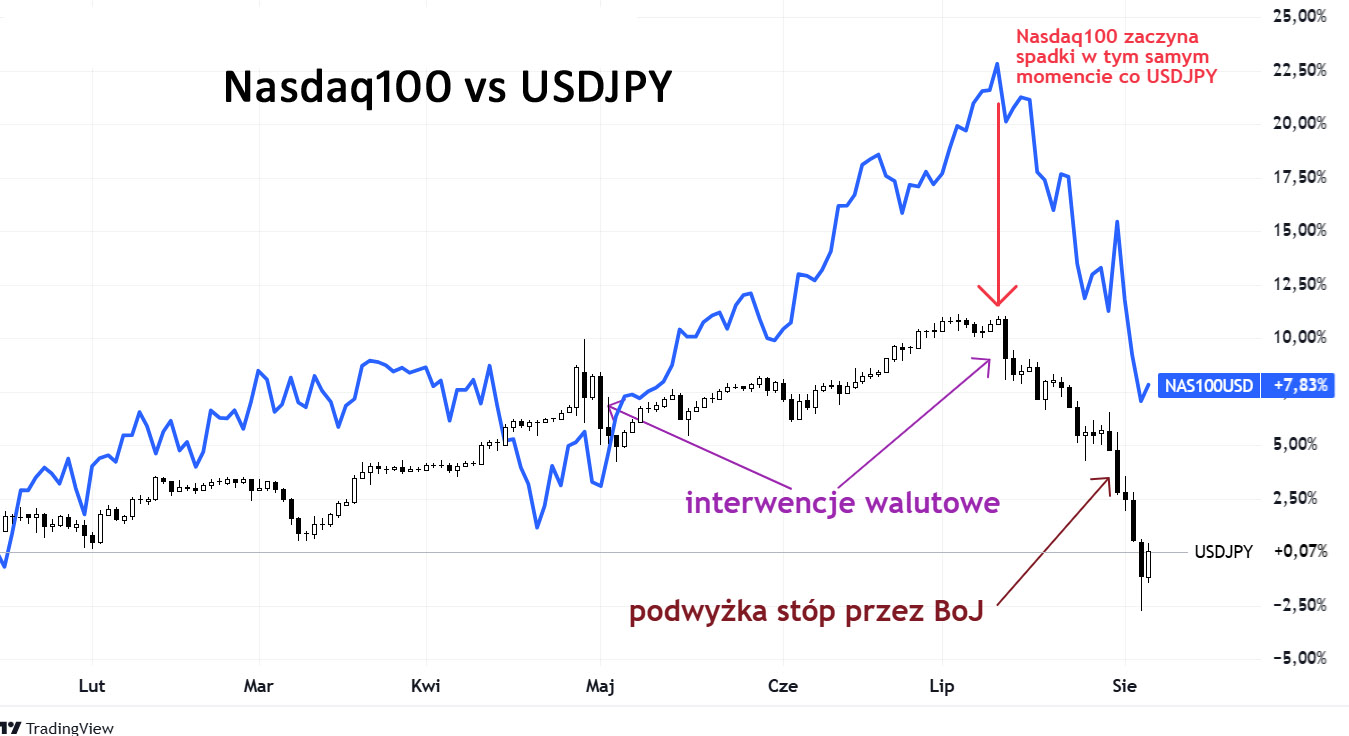

Pokazuje to poniższy wykres USD/JPY w odniesieniu do Nasdaq100, na którym zaznaczam działania BoJ:

Niemal dokładnie gdy zaczęło się kupowanie jena i sprzedaż dolara, a kurs pary USDJPY zaczął się sypać, ruszyła wyprzedaż akcji w USA (i w Japonii) aby pokryć zobowiązania carry trade. Wyprzedawano także akcje japońskie, bardzo popularne wśród zagranicznych funduszy, po to by kupić słabnącego dolara i to japońskie indeksy zareagowały wówczas najgwałtowniej. Mało tego, japońskie fundusze zdecydowały się wycofać część przeogromnych aktywów z USA, dokładając do wyprzedaży akcji w USA.

To więc przede wszystkim funduszom grającym w carry trade w jakiś sposób możemy podziękować za lawinę na giełdach.

Przyszedł w końcu poniedziałek 5 sierpnia, który urwał resztki dna. Dlaczego?

Tym razem źródło znajduje się w USA. Kiedy ogłoszono 25 lipca dane o nadspodziewanym wzroście PKB, inwestorzy nieco zwątpili w długo oczekiwane obniżki stóp przed Fed. Kiedy jednak tydzień później najpierw zobaczyli spory spadek indeksu ISM dla przemysłu, a w ostatni piątek mocny wzrost bezrobocia do 4,3%, wkradła się mała panika, że po cichu i wbrew zapewnieniom Fed gospodarka słabnie i że cięcie stóp będzie konieczne i w dużej ilości.

Zaczęto mówić o obniżce stóp szybciej niż na posiedzeniu Fed we wrześniu, a do tego gwałtownie zaczęto wyceniać obniżkę o 0,5%, a nie 0,25% jak było jeszcze dzień wcześniej. To dolało oliwy do ognia, bo w wskazuje, że faktycznie w gospodarce coś się dzieje. Akcje amerykańskie w ostatni piątek mocno spadły, obligacje mocno podrożały. To był zapalnik pod tąpnięcie w poniedziałek w Azji.

Wydawało się, że po miesiącu spadku kursu USD/JPY wszyscy złapani w pułapkę carry trade już zdążyli zamknąć pozycje.

Nic z tego.

Na wykresie indeksu Nikkei 225 widać, że jeszcze w piątek, przed mocnym spadkiem na Wall Street szła mocna podaż w Japonii. Spadały głównie technologie i banki. Podnoszenie stóp nie służy przecież giełdzie. Kurs indeksu przebił wielomiesięczną linię wsparcia (czerwona) i zatrzymał się na linii trendu wzrostowego, czyli hossy:

W poniedziałek inwestorzy w panice zaczęli jeszcze szybciej wychodzić z carry trade i wyprzedawać akcje w Azji, przede wszystkim w Japonii, delewarując się (zmniejszając poziom ryzykownych aktywów). A że przy okazji indywidualni inwestorzy posiadali najwyższy od lat lewar na zakup akcji, dlatego posypały się dodatkowo stop-lossy i wezwania do uzupełnienia depozytów, co jeszcze bardziej napędziło spadki na giełdzie japońskiej. Klasyczny objaw „wąskiego wyjścia” i w akcjach i w jenie – gdy wszyscy naraz próbują sprzedawać na słabnącym rynku, płynność zanika i ceny zmieniają się gwałtownie na niekorzyść.

Wyprzedaż akcji w takiej skali w Japonii i USA ma więc bardziej techniczny niż fundamentalny charakter, ale mleko się wylało. Podobnie ‘wielka rotacja’ z mega techów Wspaniałej 7 do małych spółek to najprawdopodobniej również odprysk całego tego zamieszania i delewarowania, a nie historii z oczekiwaniem wyższych zysków małych spółek po cięciu stóp. Małe spółki w USA mają się dużo gorzej niż mega techy, a ok 40% z nich w ogóle nie przynosi od lat zysków. Co nie przeszkadza oczywiście w tym, że obniżki stóp mogą im pomóc.

Z kolei wzrost bezrobocia w piątek w USA w dużej mierze był mocno powodowany huraganem Beryl, co spowodowało przerwy i przestoje w firmach oraz masowe zwolnienia czasowe.

A przy okazji prawdziwe oblicze pokazał Bitcoin – okazuje się, że ani nie chroni przed inflacją, ani przed zawirowaniami w klasycznych walutach. Spadł jako pierwszy udowadniając, że to zwykłe spekulacyjne aktywo, a nie przystań, która może zamienić złoto czy inne tradycyjne waluty.

—kat—

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

"Wydawało się, że po miesiącu spadku kursu USDPLN wszyscy złapani w pułapkę carry trade już zdążyli zamknąć pozycje."

Polska złotówka miała przez carry trade także udział w tych wydarzeniach?

Nie, literówka, chyba z nawyku, USDJPY miało być oczywiście.

Dziękuję za zwróconą uwagę, i się zrewanżuję:

na pewno "złotówka" ? Nie ma chyba takiej waluty, jest tylko złoty