Wczoraj pisałem o analizie, w której Jack Shannon z Morningstar zbadał trafność decyzji inwestycyjnych amerykańskich zarządzających funduszami akcyjnymi. Okazało się, że tylko 10% z nich ma wskaźnik trafności wyższy niż 50%.

W analizie Shannona decyzja inwestycyjna jest trafna jeśli stopa zwrotu spółki w czasie jej obecności w portfelu jest wyższa niż stopa zwrotu benchmarku. Wiemy jednak, że większość spółek na rynku przegrywa z szerokim rynkiem i swoim indeksem – wskaźnik rynkowej trafności jest więc niższy niż 50%. W analizie Shannona wahał się pomiędzy 38% a 48%. Tak więc 50% trafność zarządzającego czy inwestora jest powodem do zadowolenia.

Wyników inwestycyjnego portfela nie ocenia się jednak pod kątem wskaźnika trafności doboru spółek ale pod kątem wypracowanej stopy zwrotu. W rozważaniach o trafności kluczowe jest więc pytanie: czy wysoka trafność poprawia wyniki inwestycyjne?

Jeśli miałbym odpowiedzieć na to pytanie na podstawie rynkowej intuicji to odpowiedziałbym: z reguły tak ale to zależy. Spodziewałbym się, że inwestorzy z wyższą trafnością mają lepsze wyniki inwestycyjne ale spodziewałbym się też wielu wyjątków od tej reguły.

W przypadku inwestowania na rynku akcyjnym i koncentrowania się na selekcji spółek do portfela ważniejsze od trafności mogą być:

- dobór wielkości pozycji

- umiejętność znajdowania rynkowych zwycięzców i unikania totalnych porażek

Jeśli inwestor ma kilka pozycji z mocnym przekonaniem co do ich potencjału i adekwatnie do siły tego przekonania są one większe niż standardowe pozycje to sukces tych pozycji może zneutralizować niską trafność na pozostałej części portfela. Duże pozycje wynikające z mocnego przekonania mogą się okazać decydujące dla wyników portfela.

O rynkach akcyjnych wiemy też to, że wyniki rynków i indeksów generowane są (we wszystkich horyzontach czasowych) przez wąską grupę zwycięskich spółek ze stopami zwrotu wyraźnie przewyższającymi rynkowe. Wysoka ogólna trafność przy braku zwycięskich spółek w portfelu może nie wystarczyć do osiągnięcia atrakcyjnych stóp zwrotu.

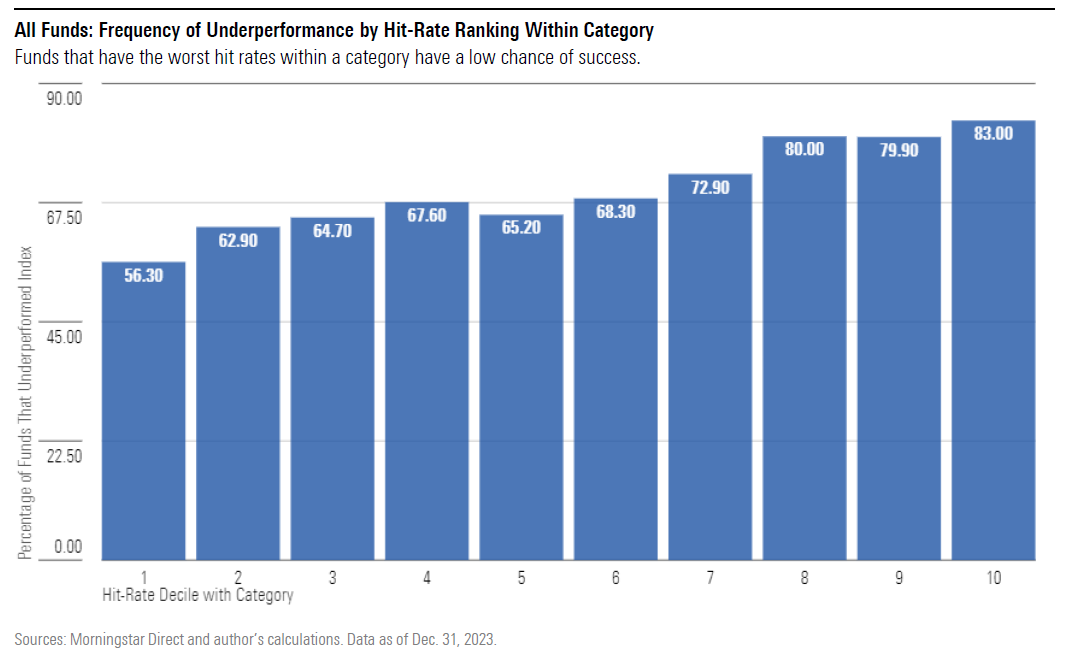

Zobaczmy jak powyższe rozważania zilustrowane są wynikami analizy Shannona. Wykres poniżej pokazuje relację pomiędzy trafnością a wynikami inwestycyjnymi. Fundusze uszeregowane są w decylach od największej do najmniejszej trafności w danej kategorii. Wysokość słupków to odsetek funduszy, które przegrały z rynkiem.

Można zauważyć, że nawet fundusze z najwyższą trafnością przegrywały z rynkiem (swoim benchmarkiem) ale wyraźnie widać, że odsetek przegrywających funduszy rośnie wraz ze spadkiem trafności. Tak więc intuicyjna idea, że trafność pomaga wynikom inwestycyjnym na rynku akcyjnym sprawdza się w przypadku amerykańskich funduszy.

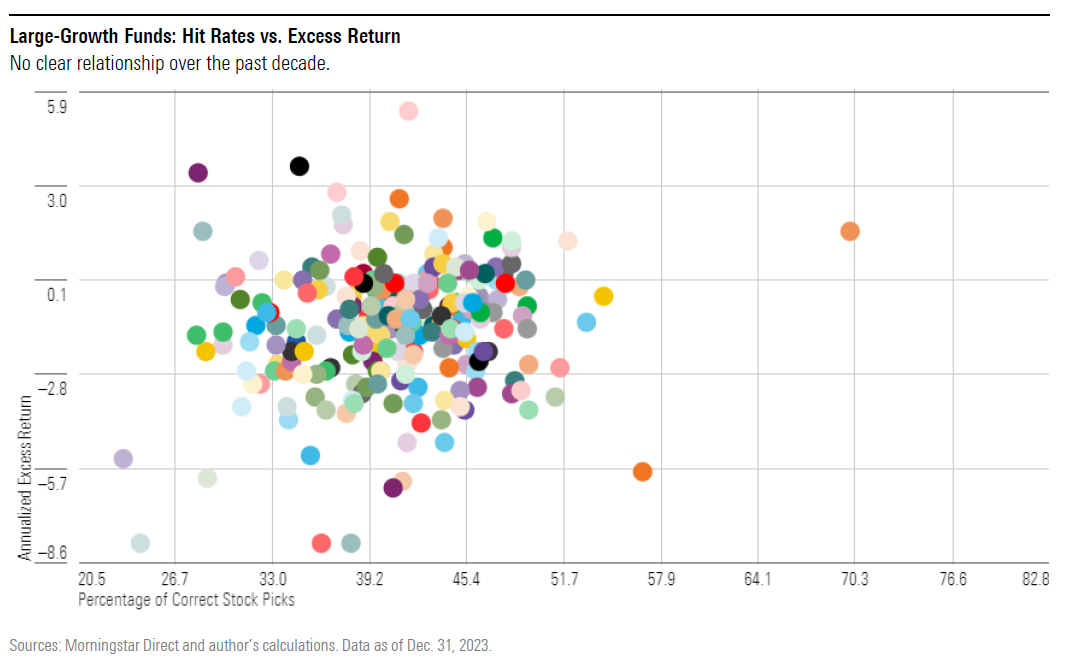

Wykres poniżej pokazuje relację pomiędzy trafnością (w procentach) a wynikami inwestycyjnymi (stopami zwrotu ponad stopy zwrotu benchmarku) dla poszczególnych funduszy w kategorii duże spółki wzrostowe.

Czego tu nie mamy? Mamy fundusze, które z trafnością na poziomie 30% wyraźnie wygrały z rynkiem (przeciętnie o ponad 3 punkty procentowe rocznie). Mamy też fundusz, który z trafnością na poziomie 57% przegrywał z rynkiem przeciętnie o ponad 5% rocznie. Jak widać jest wiele wyjątków od reguły.

Kategoria duże spółki wzrostowe jest wyjątkowa dla relacji pomiędzy trafnością a wynikami inwestycyjnymi. Łatwo się domyśleć dlaczego. Wyniki w tej kategorii zostały zdeterminowane przez kilka spektakularnie rosnących dużych spółek technologicznych (można pomyśleć: „wspaniałą siódemkę”). Niedoważanie tych spółek sprawiało, że wysoka ogólna trafność nie miała znaczenia. Przeważanie tych spółek neutralizowało niską ogólną trafność.

W analizie Shannona interesujący jest jeszcze jeden wynik. Wiele badań inwestycyjnych pokazuje, że pozycje z dużym przekonaniem (a przez to z reguły odpowiednio większe) spisują się wyraźnie lepiej niż reszta portfela w funduszach inwestycyjnych. W analizie Shannona to zjawisko istnieje tylko w przypadku kategorii spółek wzrostowych. W przypadku funduszy inwestujących w wartość można nawet zauważyć odwrotną relację: duże pozycje z wysokim przekonaniem spisują się gorzej niż reszta portfela.

Badanie Shannona dotyczy funduszy inwestycyjnych, które z reguły mają przynajmniej wysokie kilkadziesiąt pozycji w portfelu. Byłbym więc ostrożny z bezpośrednim przenoszeniem jego wyników na hiper-skoncentrowane portfele popularne wśród indywidualnych inwestorów. W przypadku tych portfeli kluczowe znaczenie ma trafność 1-3 „flagowych” pozycji i jeśli te pozycje zostaną trafione to cały portfel osiąga atrakcyjne stopy zwrotu.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.