Był taki okres w rozwoju blogów inwestycyjnych, w którym popularne były teksty o tym jak świetnie spisałby się portfel inwestycyjny gdyby inwestor zdołał uniknąć w kilkudziesięcioletnim okresie inwestycyjnym zaledwie 10 najgorszych dni. Albo jak fatalnie spisałby się portfel gdyby inwestor ominął 10 najlepszych dni na rynku.

Dosyć szybko zauważono dwie rzeczy. Po pierwsze nie ma żadnych narzędzi do identyfikowania potencjalnych dni z ekstremalnie dużymi spadkami albo wzrostami. Po drugie ekstremalnie duże dzienne spadki i wzrosty często występują obok siebie. Zauważono także inną rzecz: sesje z ekstremalnymi stopami zwrotu mają tendencję do występowania w czasie rynków niedźwiedzia.

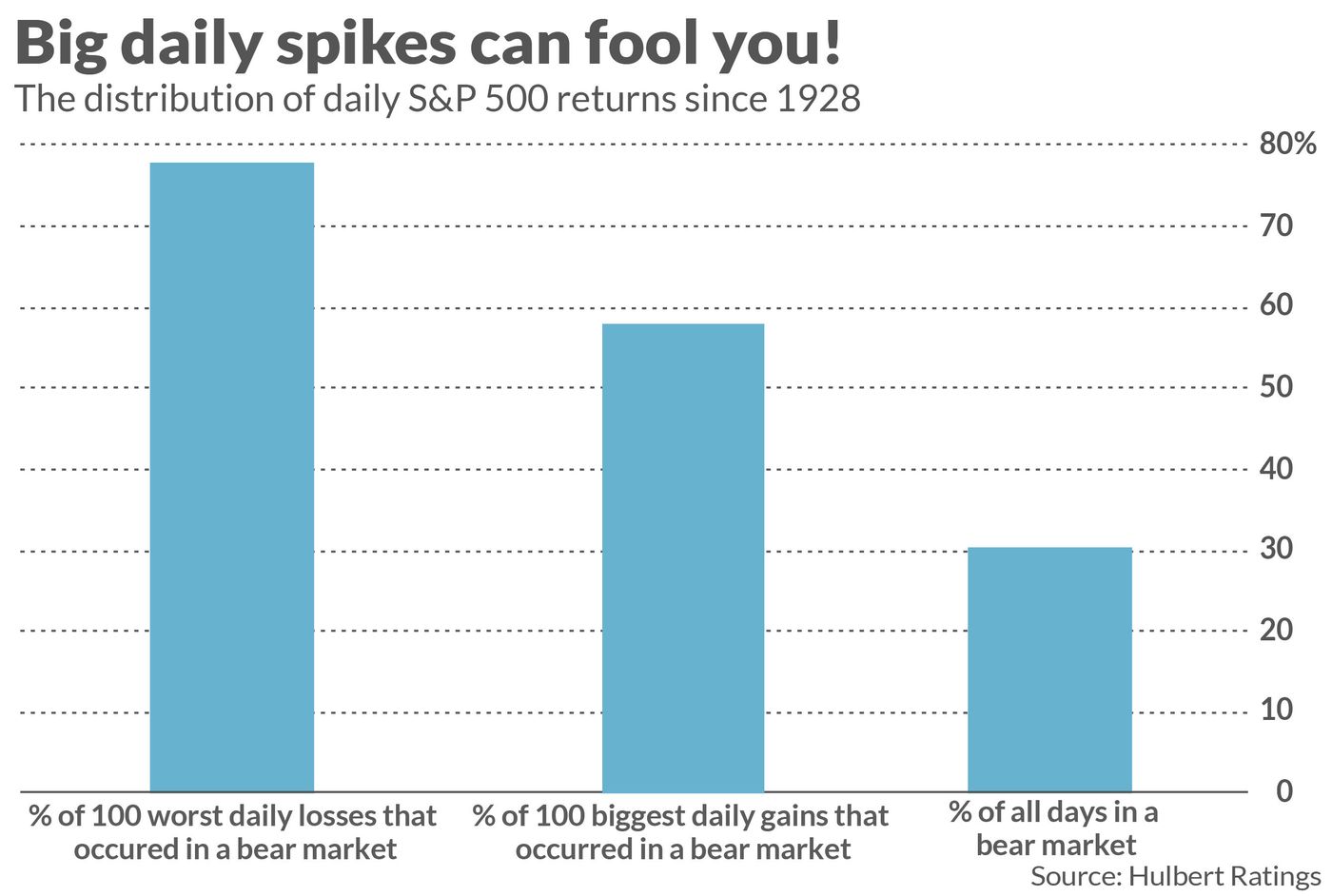

Zetknąłem się niedawno z zestawieniem ilustrującym powyższą tendencję. Na większości rynków akcyjnych bessy są krótsze niż hossy (o czym mówi znane powiedzenie, że byk wchodzi po schodach a niedźwiedź zjeżdża windą). W przypadku S&P 500 od 1928 roku tylko 30% wszystkich sesji przypadło na rynek niedźwiedzia. Ale na rynek niedźwiedzia przypadło także niemal 80% ze 100 dni z największymi spadkami oraz niemal 60% ze 100 dni z największymi wzrostami:

Jaki praktyczny wniosek można wyciągnąć z tego zestawienia? Na rynku akcyjnym zawsze jest dużo szumu a mało sygnału. W czasie rynków niedźwiedzia ta asymetria robi się jeszcze mniej korzystna z punktu widzenia inwestora.

Podwyższona zmienność na rynku niedźwiedzia tworzy gigantyczny szum utrudniający proces decyzyjny i utrudniający zdyscyplinowane trzymanie się obranej strategii inwestycyjnych. Sesje z ekstremalnie silnymi wzrostami lub spadkami generują szum przez dwa podstawowe kanały. Kanał emocjonalny wpływa na nastroje inwestorów: sesje gwałtownych szerokich spadków wzbudzają niepokój i strach, sesje gwałtownych wzrostów (albo silnych odbić z głębokich spadków) wzbudzają nadzieję a może nawet entuzjazm. Kanał analityczny generuje dane ekstremalnie zmienne dane do procesu analitycznego: przeróżne wskaźniki rynkowe (przede wszystkim te powiązane z cenami) oraz wskaźniki sentymentu rynkowego. Duża dzienna zmienność cen generuje dużą zmienność wskaźników, które mogą część generować sygnały inwestycyjne.

Nie należy także ignorować faktu, że ekstremalnie wysoka dzienna zmienność występuje jednocześnie z wyjątkowo niestabilnym, kakofonicznym otoczeniem informacyjnym (a być może jest przez to otoczenie generowana). Jednego dnia mamy absolutną pewność recesji po jednym odczycie makroekonomicznym. Następnego dnia recesji uda się uniknąć po wyraźnym przebiciu konsensusu przez inny wskaźnik makroekonomiczny. W jeden dzień znany inwestor (i to nie permanentny niedźwiedź) ostrzega przed kryzysem porównywalnym z globalnym kryzysem finansowym z lat 2008-2009 a prezes wielkiego banku inwestycyjnego zapewnia, że najbardziej realistycznym scenariuszem jest miękkie lądowanie gospodarki.

Rynki niedźwiedzia są informacyjną, analityczną i emocjonalną kolejką górską. Rzetelne trzymanie się swojego procesu decyzyjno-inwestycyjnego jest utrudnione. Ciężko przestrzega się założonych wcześniej zasad. Te niedogodności odczuwają także doświadczeni inwestorzy, dla których nie jest to pierwsze bessa. Dla nowych inwestorów na rynku skala szumu będzie bardzo nieprzyjemnym zaskoczeniem.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.