Zbliżamy się na rynkach do punktu, który w pewnym sensie zamknie pokryzysową dekadę. Granicznym punktem będzie obniżka ceny kredytu w USA, która zamknie fazę zacieśnienia w polityce monetarnej i przywróci Fed na ścieżkę obniżania stóp procentowych. Pojawia się zatem okazja, żeby spojrzeć na ostatnie 10 lat przez pryzmat inflacji i hiperinflacji, którą wszyscy straszyli w momencie uruchomienia globalnej mody na luzowanie ilościowe.

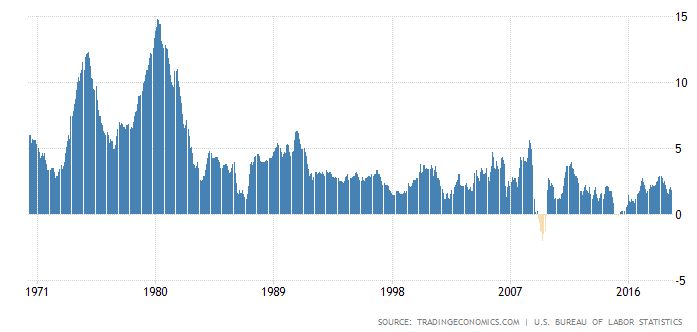

Moglibyśmy sięgać do przeszłości i pokazywać, jak bardzo pomylili się wszyscy krytycy banków centralnych. Jedną z najpowszechniejszych analogii było oczywiście przywoływanie lat siedemdziesiątych XX wieku, kiedy amerykańska gospodarka operowała w kontekście min. szoku paliwowego i niskiego wzrostu gospodarczego. Właściwie każdy tekst wówczas zaczynał się ostrzeżeniem, iż lata siedemdziesiąte będą skromnym problemem na tle czekającej nas przyszłości. Wykres poniższy pokazuje inflację CPI w USA w słynnych lat siedemdziesiątych, które miały być modelem dla wydarzeń czekających amerykańską gospodarkę po działaniach Fed.

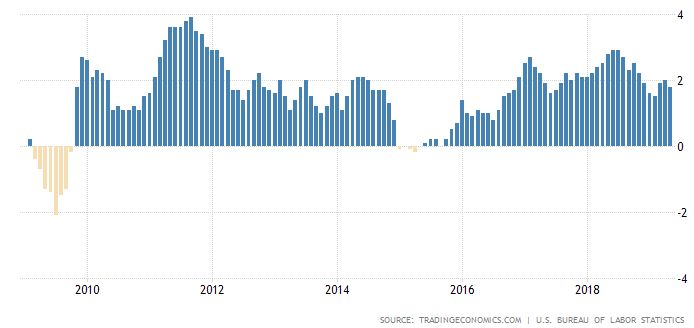

Dla inwestorów giełdowych był to złoty okres dla odwołań do rynku złota, który miał był jedyną ochronną przed hiperinflacją. Na blogach bossy pokazywaliśmy, żeby ostrożnie podchodzić do rynku złota jako ochrony przed inflacją i generalnie poza fazą bańki spekulacyjnej, która zgasła zanim inflacja miała okazję wrócić do bardziej standardowych poziomów, ostrzeżenie okazało się słuszne. Nudne i zmęczone akcje okazały się najlepszym aktywem na pokryzysową dekadę i – sądzę – wieli przegapiło jedną z największych okazji, jaką mieli w swojej rynkowej przygodzie. W tym czasie hiperinflacja, która miała przykryć inflację z lat siedemdziesiątych wyglądała tak, jak na wykresie poniżej.

Jak widać, przez 10 lat można było mówić o świecie, gdzie walczyć trzeba było raczej o jej utrzymanie w pobliżu postulowanego przez współczesną myśl ekonomiczną celu 2 procent niż zamartwiać się inflacją która wyrywa się spod kontroli i będzie wymagała jakiś ekstra działań gaszących wzrost cen wpychaniem gospodarki w dynamiczne spowolnienie i odbudowanie jej z niższego poziomu. Dla porównania rzućmy okiem na inflację CPI w USA od 1970 roku. Ostatnia dekada jawi się jednoznacznie jako okres raczej niskiej inflacji i w żaden sposób nie daje porównać się z latami siedemdziesiątymi XX w.

Z punktu widzenia inwestorów indywidualnych najważniejszym wnioskiem z braku hiperinflacji, w którą wielu wierzyło i – nie oszukujmy się, której również bali się bankierzy centralni, kiedy zalewali gospodarkę tanim pieniądzem – jest przypomnienie prostej zasady, żeby nie brać fikcji za rzeczywistość i nie walczyć z demonami, których nie widać. Z racji tego, iż nasze blogi mają już więcej niż 10 lat i wiele razy miałem okazję bronić programów luzowania ilościowego jako jedynej odpowiedzi na kryzys, mogę z czystym sumieniem przyznać, iż – jak wszyscy – nie wiedziałem czym i jak skończy się ten globalny eksperyment.

Z punktu widzenia inwestorów indywidualnych najważniejszym wnioskiem z braku hiperinflacji, w którą wielu wierzyło i – nie oszukujmy się, której również bali się bankierzy centralni, kiedy zalewali gospodarkę tanim pieniądzem – jest przypomnienie prostej zasady, żeby nie brać fikcji za rzeczywistość i nie walczyć z demonami, których nie widać. Z racji tego, iż nasze blogi mają już więcej niż 10 lat i wiele razy miałem okazję bronić programów luzowania ilościowego jako jedynej odpowiedzi na kryzys, mogę z czystym sumieniem przyznać, iż – jak wszyscy – nie wiedziałem czym i jak skończy się ten globalny eksperyment.

Możliwe, iż brak zmaterializowania się hiperinflacji będzie jakąś zagadką dla ekonomistów i znajdą się wyjaśnienia tłumaczące, dlaczego tak wielu dobrze wykształconych ludzi musiało przełknąć żabę niskiej inflacji. Na dziś jednak widać, iż postawa, którą kiedyś określiłem zdaniem: You have your fear which may become reality and you have Godzilla which is reality (z oryginalnego japońskiego filmu o Godzilli z 1956 roku), była lepsza od najbardziej ułomnego z możliwych wnioskowania przez analogię o powtórzeniu się tragicznej dekady sprzed blisko pół wieku.

(źródło wykresów: tradingeconomisc.com)

4 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Bardzo dużo literówek, aż trudno się czyta.

Uważam, że potrzebne jest w miarę szybkie wyjaśnienie przyczyny niskiej inflacji mimo poluzowania. W przeciwnym wypadku w kolejny kryzys wejdziemy z przekonaniem, że dodruk pieniędzy jest dobry i bezpieczny, a następnym razem poluzowanie będzie wprowadzane bez żadnych obaw.

Dla fanow zlota. 😉

Za J. Siegel (Stocks for the Long Run)

https://s3.amazonaws.com/gurufocus_userupload/291330471.jpg

@ Artur

Zwolennicy MMT nie mieliby chyba problemu z wyjaśnieniem braku inflacji (a nawet, jakby mieli, to znaleźliby wyjaśnienie) i argumentowaliby, że programy luzowania ilościowego były w jakiś sposób zgodą neoklasyków na ich pomysły na gospodarkę.

Naprawdę nie potrzeba powielania modelu z ostatniego kryzysu – wystarczy, że MMT stanie się bazą dla nowego modelu gospodarczego (Chiny właściwie operują w takim modelu gospodarczym) i będziemy mieli uzasadnienie.

A więc mamy do czynienia z kolejną wariacją tematu "this time is different", tyle że na masywną skalę. Gdyby się okazało jednak, że stare zasady ekonomii działają, i luzowanie ilościowe wywołuje jakimś cudem inflację, to powrót do tej rzeczywistości będzie bardziej epicki niż lądowanie w Normandii.

Dwa słowa o tym obrazku:

https://s3.amazonaws.com/gurufocus_userupload/291330471.jpg

Tutaj nie ma co drwiąco mrugać do zwolenników złota (disclaimer: nie jestem goldbugiem), tylko trzeba zrozumieć, co obrazek przedstawia. Przedstawia różne aktywa wyrażone w dolarze (akcje i papiery dłużne dwojakiego rodzaju). Ich aprecjacja częściowo wynika z deprecjacji wartości dolara, plus premia za rozwój gospodarczy.

Natomiast cena złota jest to cena jednostki płatniczej alternatywnej do dolara – choć jest ona w dolarze wyrażona, to ma "własną" wartość, niezależną od niego. I dlatego zachowuje się jak inna, odrębna jednostka monetarna.