Mała część praktyczna do tego, co próbowałem przekazać w poprzednich dwóch wpisach na temat metody „price action”.

Sam uważam, że trading oparty na „price action” jest optymalniejszy niż pójście w abstrakcyjnie tworzone wskaźniki czy inne mało zrozumiałe byty, dlatego chciałbym pokazać kilka swoich komentarzy i podpowiedzi w zakresie działań w oparciu o same ceny, symbolizowane w postaci świeczek. Przy okazji zilustruję słabe i dobre strony podejścia Ala Brooksa, spisane w książce „Analiza price action: trendy”.

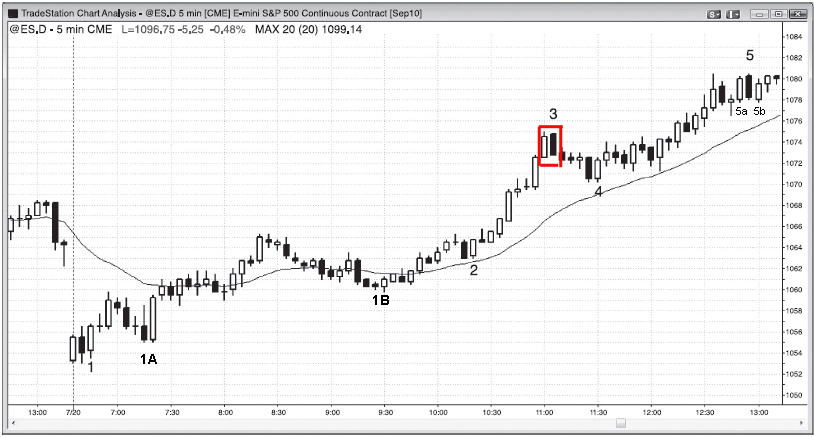

Weźmy na początek coś naprawdę prostego i dla wielu techników być może dobrze znajomego – formacja tzw. „Dwu-słupkowego odwrotu” (w oryginale „Two-bar reversal”). Dla zilustrowania całego konceptu zaczerpnąłem poniższy wykres ze wspomnianej książki Brooksa:

Źródło: „Analiza price action: trendy” A. Brooks

Dorysowałem tam czerwony prostokąt, który obejmuje jedną z takich formacji na danych 5 minutowych (kontrakty E-mini na indeks S&P500), które Brooks z upodobaniem analizuje i używa. Składają się na nią 2 świece o przeciwnych kierunkach: w przypadku poprzedzającego je trendu wzrostowego pierwsza jest wzrostowa- biała, druga spadkowa- czarna. Im bardziej czarna przykrywa swą wysokością ową białą, tym sygnał potencjalnie silniejszy. Ponieważ wieńczą one trend więc maksimum przynajmniej jednej z nich stanowi jednocześnie rekord danej fali cenowej. Taki układ stanowi częstokroć odwrót dotychczasowego trendu na przeciwny, albo przynajmniej jakąś korektę. Wejście na pozycję krótką następuje 1 tik poniżej niższego z minimów obu świec.

Podobnie świece: najpierw czarna, a potem biała, kończą czasem trendy spadkowe (np. na wykresie miejsca oznaczone przez Brooksa jako 1 lub 2).

Taki układ jest prosty do obiektywnego określenia zasad jego budowy i odnalezienia na wykresie, a nawet zakodowania i przetestowania. To ten rodzaj A.T., który bardzo lubię. I w zasadzie tylko ta jedna formacja w rękach doświadczonego tradera wystarczy, by radzić sobie zyskownie na rynku, pod warunkiem występowania jakichkolwiek trendów oczywiście. Kluczem jest bowiem zarządzanie ryzykiem a nie sama formacja per se, która stanowi w zasadzie jedynie punkt orientacyjny do wejścia na pozycję w sposób statystycznie dający pewną przewagę na rynku.

Tak właśnie wyglądałaby historia tej techniki w przypadku klasycznej A.T. Natomiast jak wspominałem w poprzednim wpisie, „price action” to coś więcej niż tylko mechaniczne powtarzanie tak znajdowanego układu, to dodatkowo jeszcze jego interpretacja w perspektywie całego wykresu. A więc dla przykładu mała próbka z Ala Brooksa (w odniesieniu do tego co na powyższym rysunku), którą streszczam poniżej i uwypuklam pewne różnice:

Wprawdzie czarna świeca nr 5 w całości przykrywa białą świecę poprzedzającą (którą oznaczyłem dodatkowo jako 5a), tworząc „dwu-świecowy odwrót” z wejściem na pozycję krótką 1 tik poniżej minimum, to już kolejna biała świeca (5b) tworzy nową formację wraz ze świecą 5a – tzw. podwójne dno. A skoro do tej pory trwał trend wzrostowy to bardziej warta uwagi jest właśnie owa formacja podwójnego dna i wejście po niej na pozycję długą.

Tak samo zbyt ryzykowną pozycją krótką nazywa Brooks układ oznaczony nr 3. Ponieważ powstał on po ciągu kilku świec wzrostowych, więc on raczej szukałby pozycji długiej po jakiejś korekcie tego wzrostu, a nie bawił się w krótką pozycję po „dwu-świecowym odwrocie” nr 3.

Wejścia na długie pozycje w wyniku układów nr 1 i 2 są dla niego oczywiste. Ale już np. nie wiem dlaczego w ogóle nie wskazuje w takim razie „oczywistych” wejść na długie pozycje po uformowaniu się odwrotów, które sam oznaczyłem jako 1A i 1B???

Na podstawie luki otwarcia sesji stwierdza on, że była to oznaka możliwego, silnego trendu wzrostowego, a w takim razie wejście na rynek po uformowaniu się układu nr 1 to konieczność, która uosabia coś co nazywa „kupnem siły”. Stop-loss należało ustawić poniżej minimum formacji nr 1 i przenieść wyżej po uformowaniu się pierwszej korekty kilka słupków dalej.

To najprostszy z wykresów i opisów do niego w tej książce, zawiłości interpretacyjne kolejnych są chwilami nie do ogarnięcia. Nie bez celu pisałem wcześniej o „strzelaniu do deski a potem malowaniu na niej tarczy”. Po fakcie bowiem wszelkie interpretacje przeszłości dokonywane w ten sposób są niebywale trafne, szczególnie wszędzie tam gdzie nie ma precyzyjnych reguł. To naginanie rzeczywistości, nagminnie popełniane przez Brooksa, o czym niestety zapominają zafascynowani książką czytelnicy. Nie umniejsza to wprawdzie możliwości metod „price action”, jednak ciągła konieczność interpretacji tego, czy formacje są czy nie są poprawne w kontekście całości wykresu, może być niebywale wyczerpujące i frustrujące. Uczą jednak kreatywnego myślenia o rynku nowymi kategoriami, co może się kiedyś przydać. Sugerowałbym jednak skoncentrowanie się na 1-2 technikach znalezionych w książce i doprowadzeniu ich do mistrzostwa w możliwie najbardziej obiektywny sposób.

–kat—

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Ciekawe co z tego zawiłego opisu dotarło do czytającego to amatora PA? Biała świeca, czarna świeca… Przecież to nie ma żadnego znaczenia bez badania kolejnych dołków i szczytów. Trend się zmienia przeważnie po nieudanych atakach kupujących i nieudanym ataku na kolejną górkę albo po nieudanym ataku sprzedających i nieudanej próbie na kolejny dołek. Poza tym im krótszy interwał, tym większy szum na wykresie i bez widzenia dwóch czy trzech interwałów jednocześnie istnieje duże prawdopodobieństwo podjęcia błędnej decyzji. Technika PA jest prosta, ale nie jest łatwa i wymaga dużego doświadczenia oraz zrozumienia faktu, ze na rynku są tylko kupujący i sprzedający i tylko jedna z tych stron może uzyskać przewagę ciągnąc cenę w górę lub w dół. Rozpatrywanie wykresu ma sens, ale trzeba wiedzieć, kiedy wejść na rynek,kiedy z niego wyjść a kiedy trzymać się od niego z daleka. Zapewniam, że nie po obejrzeniu dwóch sąsiadujących ze sobą świec. 🙂

A moim zdaniem nie ma tu żadnych zawiłości. Granie shorta na formację 3 jest słabe bo niezgodne z trendem. Natomiast formacja 1A jest bardzo dobra, i to nie jest kwestia że się sprawdziła, ale takie silne formacje są generalnie ok. Formacje 5 oraz pozostałe budzą wątpliwości, dlatego można ich w ogóle nie grać.