Nowa porcja wybranych przeze mnie artykułów o inwestowaniu i rynkach kapitałowych. Dziś skupiona wokół dwóch zagadnień: Daniela Kahnemana oraz kryzysu w strefie euro.

Cztery obszerne fragmenty nowej książki Kahnemana, Thinking Fast and Slow, na stronach Bloomberga:

- o nadmiernym optymizmie i pewności siebie

- o oczekiwanej użyteczności i awersji do ryzyka

- o tym, że przypisujemy większą wagę negatywnym emocjom

- o różnicy pomiędzy przeżywaniem a pamięcią

Recenzja książki Kahnemana w The New York Review of Book. Interesujący fakt: każdy śmiertelny atak rekina w okolicy San Diego redukuje liczbę utonięć o 10 w okresie następnych 5 lat. Atak rekina bardziej działa na wyobraźnię niż zwykłe utonięcia i zniechęca ludzi do ryzykownych zachowań w wodzie.

Michael Lewis w Vanity Fair o Danielu Kahnemanie.

Powiązany z artykułem Lewisa quiz, który pomoże Wam sprawdzić czy jesteście w stanie pokonać opisywane przez Kahnemana błędy kognitywne.

Sesja pytań i odpowiedzi Kahnemana z czytelnikami bloga Freakonomics z odniesieniami do kryzysu w strefie euro i afer związanych z tuszowaniem skandali obyczajowych.

Ben Hirschler i Scott Malone z Reutersa o awaryjnych planach europejskich korporacji na wypadek rozpadu strefy euro.

Także Bloomberg podejmuje temat przygotowań na wypadek rozpadu strefy euro i zwraca uwagę, że część korporacji przenosi gotówkę do Niemiec.

Tyler Cowen w bardzo inspirującym i kontrowersyjnym tekście o tym, że w obecnym kryzysie w strefie euro to Niemcy stoją na moralnie wyższej pozycji niż państwa peryferyjne.

Bloomberg Markets Magazine o spotkaniu Sekretarza Skarbu, Henry Paulsona z wybranymi przez niego przedstawicielami sektora funduszy hedge. Na tym spotkaniu, w lipcu 2008 roku Paulson poinformował grupę wybranych inwestorów, że rząd planuje przejąć kontrolę nad Fannie Mae i Freddie Mac (conservatorship) co de facto pozbawi wartości akcje zwykle i uprzywilejowane. Jeden z managerów zadzwonił do swojego prawnika, który poinformował go, że Paulson ujawnił istotne, niepubliczne informacje i jego klient nie powinien zawierać transakcji na akcjach Fannie i Freddie.

Niewiadomo czy ktoś z uczestników spotkania wykorzystał podane przez Paulsona informacje. Sam Paulson, w opinii prawników, nie złamał prawa. W amerykańskiej doktrynie prawnej ujawnienie informacji poufnej (ale nie zawieranie transakcji na jej podstawie) jest przestępstwem jeśli istnieje obowiązek powierniczy pomiędzy ujawniającym informację a drugą stroną (na przykład pomiędzy korporacyjnym insiderem a akcjonariuszami).

Interesujący tekst o skoordynowanej akcji banków centralnych, która tak bardzo ucieszyła rynki akcyjne na przełomie listopada i grudnia. Wydaje się, że najważniejszym celem tej akcji było zapewnienie europejskim bankom dolarowego finansowania ich dolarowych aktywów. Temu służyć mają ułatwienia w dostępie do linii swapowych, między innymi obniżenie karnego oprocentowania ze 100 do 50 punktów bazowych.

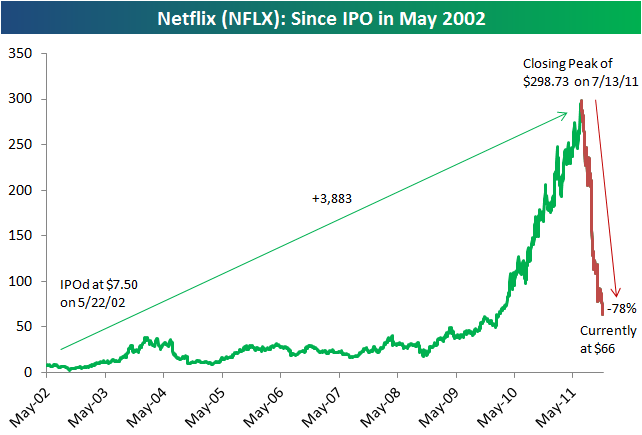

Wszystko co urosło, musi kiedyś spaść – historia Netflixa na amerykańskiej giełdzie:

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

odnosnie insider tradingu polecam sprawdzic to:

http://www.reuters.com/article/2011/12/13/us-sac-cohen-deposition-idUSTRE7BC1UJ20111213