W komentarzu pod jednym z wpisów padło pytanie o test strategii zwanej OOPS. Dlaczego nie, proszę bardzo 🙂

Jej autorem jest Larry Williams, pojawia się w kilku jego książkach, po raz pierwszy w 1978 roku. Wielu celebrities tradingu jego właśnie podaje jako źródło, konstruując swoje mutacje OOPSa. Czytałem opinie, że prawzorem tej strategii był w latach 50tych Bob Evans ale nie jest wykluczone że tak prosty mechanizm mógł zostać wymyślony niezależnie. Z pewnością Williamsowi zawdzięczamy jej popularyzację. Symulacje, które zamieszczał w swoich materiałach, dotyczyły futures na S&P oraz amerykańskie obligacje i wyglądały dość solidnie (nawet 80 trafności). Nic prostszego jak sprawdzić je w akcji samodzielnie.

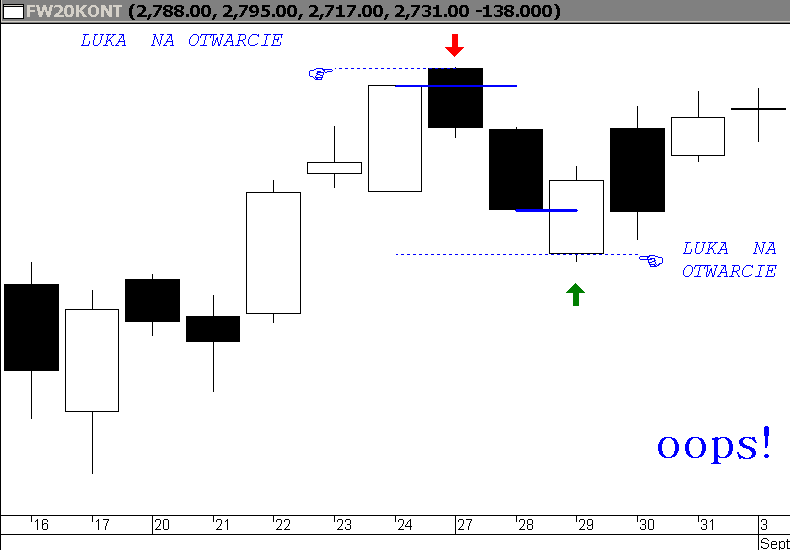

Jak działa strategia prześledźmy na danych dziennych, schemat dla pozycji długiej czyli kupna:

1/ Sesja otwiera się luką w dół w stosunku do sesji poprzedniej. Musi to być luka zewnętrzna czyli otwarcie wypada poniżej minimum sesji poprzedzającej

2/ Wymagane jest by sesja poprzedzająca miała swoją wymowę techniczną czyli różnica między zamknięciem a otwarciem powinna wynieść minimum 5 tików

3/ Jeśli kurs w czasie dzisiejszej sesji rośnie dochodząc do poziomu minimum sesji z wczoraj – otwieramy długą pozycję zleceniem stop

4/ Poprzednie 3 punkty to najprostsza rzecz w tej strategii. Teraz musimy zapewnić jej optymalna realizację zysków. Williams proponuje kilka sposobów typu bezwzględne zamknięcie na zakończenie tej samej sesji gdzie nastąpiło wejście na pozycję (bez użycia stopów zabezpieczających) lub też wyście z zyskiem na pierwszej sesji, która otworzy się powyżej poziomu wejścia na pozycję + stop chroniący przed stratą wyrażony w dolarach.

Symetrycznie wygląda ta taktyka dla pozycji krótkiej. Dla obu przypadków zmontowałem mały wykres poniżej, myślę że wszystko czarno na białym jest w miarę jasne na nim. Strzałki pokazują sesje na których otwarto pozycje, ciągła niebieska linia- poziom wejścia na pozycję, niebieska przerywana – kurs otwarcia z luką.

Nazwa tej strategii jest dość adekwatna. Wiąże się z pewnym emocjonalnym rozczarowaniem inwestorów, którzy zajęli wcześniej pozycje w kierunku otwarcia się luki. A ponieważ luki się wcześniej lub później zamykają (gaps fill), tutaj następuje to dość szybko. Reakcja paszczowa jest więc mniej więcej taka: ?oops! chyba mamy problem…”

Lubię tę metodę z powodu kilku zalet:

- krótkoterminowa a więc pasuje mi mentalnie

- niezależna od trendu, często antytrendowa więc wygładza krzywą kapitału ze strategii trendowych

- oparta na twardych i sensownych, dzięki czemu zrozumiałych założeniach logicznych i psychologicznych

- jest rozwiązaniem z gatunku analizy technicznej więc nie wymaga śledzenia newsów, wyników, opinii i dorabiania własnych prognoz

- daje się zapisać w algorytm i przetestować statystycznie jej stabilność, wady i zalety a przy tym wkład optymalizujący jej działanie jest niewielki na poziomie zasadniczej konstrukcji opisanej wyżej (jedynie stop wymaga nieco parametryzacji)

Poznajmy najpierw czy daje jakąś przewagę nad rynkiem w najprostszej wersji.

Testujemy kontrakty futures FW20, wykres kontynuacyjny, 1 kontrakt w każdym wejściu, dla wydobycia efektu pomijam koszty transakcyjne, wielkość rachunku 10 000 zł, pozycje long i short.

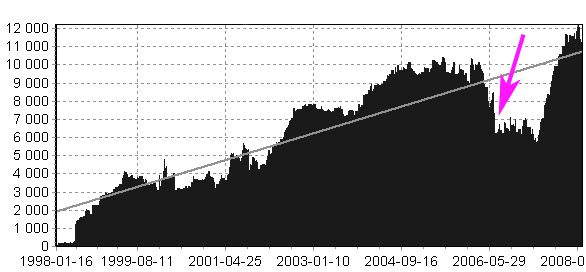

Pierwsza symulacja – zamknięcie pozycji następuje zawsze na koniec sesji, na której doszło do jej otwarcia:

łącznie transakcji 493

trafnych 58 %

łączny zysk 1124 punkty (2,28 pkt. na każdą transakcje)

maksymalny spadek kapitału (max drawdown) 476 punkty w lipcu 2006 roku

CAGR + 7,6%

Wykres linii zysków poniżej. Strzałka wskazuje najgorszy okres strategii w 2006 roku zakończony rekordowym spadkiem linii kapitału w lipcu. W tym czasie zmienność rynku urosła do rekordowych poziomów, pobitych dopiero w tym roku, niezdecydowanie inwestorów było wówczas jednak jak widać dużo większe. Ostatni rok był wybitnie przychylny tej taktyce – ceny wracały bardzo często do poziomów z sesji poprzedniej i ze sporym zapasem zamykały się w kierunku owego powrotu. Mimo wszystko zmienność jednosesyjna jest za mała na naszym rynku by zapewnić w takim układzie zyskowność OOPSa. Średni zysk na transakcję 2,28 punktów to poniżej prowizji jeśli założymy jej wielkość jako 30 zł (3 pkt) łącznie za otwarcie i zamknięcie.

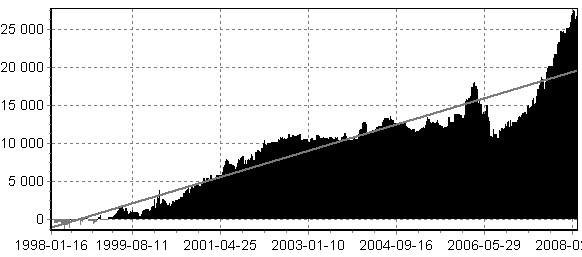

Sprawdźmy zatem czy efekt OOPSa przedłuża się na kolejną sesję a więc czy luka była tylko jednorazowym wybrykiem rynku czy czymś trwalszym. Przy tych samych ustawieniach jak wyżej zmieniamy tylko moment wyjścia z pozycji – zamiast na tej samej sesji zamykamy transakcję na koniec sesji dzień po wejściu na pozycję. Dla porównania efektów znów liczymy bez prowizji:

-transakcji jest nadal 493

-łączny zysk liczony w punktach wzrósł ponad dwukrotnie do 2774 pkt (5,6 pkt na transakcję)

-wzrósł niestety również maksymalny spadek kapitału do 804 punktów czyli 80%, nadal 2006 rok rzutuje na jego wielkość, wypełnianie natychmiastowe luk było więc wówczas tylko zdradliwym psikusem rynku…

Testując z uwzględnieniem prowizji otrzymujemy zysk na poziomie 8,51% rocznie licząc dla 10 000 zł zaangażowanego kapitału (wykres equity poniżej). Jednak drawdown jest zbyt mocny by w takiej formie używać tej metody. Strategia pokazuje już niewielką przewagę (edge) w dłuższym okresie ale potrzebne są dodatkowe filtry lub stopy zabezpieczające.

C.D.N.

-* Kathay *-

15 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

ladne i proste

Czy te 80% DD dla drugiego wariantu strategii jest w 2006? Poniewaz z wykresu widac ze wyniosl on w 2006 ~50-60% (z okolo 18000 do okolo 10000 – odczytuje tak patrzac na wykres )

Przemek

to są właśnie wady liczenia w testach wszystkiego jednym kontraktem 🙁

ale celowo posłużyłem się właśnie taką surową metodą i liczeniem w punktach nie procentach być dać pogląd na to jak ta strategia lata w swojej najbardziej podstawowej wersji…

W punktach ten DD lipcowy wyniósł 804 co przemnożone przez 10 zł/pkt daje 8040 zł. Jeśli założyć, że ktoś wchodzi na rynek z 10 000 zł w momencie rozpoczęcia tego drawdownu to jego kapitał właśnie zleci o te 8040 zł czyli 80%.

@KatHay

a co można tu powiedzieć na temat "istotności statystycznej"? czy należy tu wysunać wniosek "statystycznie istotna pod warunkiem że zmienność nie jest za duża"? (chyba bez sensum pod ten rok obala taką hipotezę).

Jak można policzyć taką istotność statystyczną?

Pozdrowienia,

GiełduGiełdu

Liczenie istotności statystycznej to temat całych książek więc nie da się w 3 zdaniach tego napisać.

Nie liczy się jej praktycznie w przypadku testu systemów. Tu rozkłady nie są normalne z powodu „długich ogonów ” więc jeśli już to bada się skośność i leptokurtyczność.

Może kogoś to zainteresuje- stronka Williamsa : http://www.ireallytrade.com/

Czy zatem można zaryzykować stwierdzenie, że OOPS to kombinacja formacji zasłony ciemnej chmury i przełamania wsparcia (pozycja krótka) oraz formacji przenikania i przełamania oporu (długa) = świece japońskie teoria Dowa w krótkim horyzoncie czasowym?

A jakąś książeczke na temat projektowaniu systemów albo o systemach inwestycyjnych możecie polecić?

Załóżmy, że korzystam z systemu I i jest lipiec 2006. Do tej porty ładnie szło, aż tu nagle zaczyna się ‚ostra jazda w dół’. Co wtedy zwykle robicie?

– Czy nadal ufacie systemowi (co jak widać w przyszłości opłaca się)?

– Załóżmy, że ‚przeżyliśmy’ ten spadek, jaki spadek teraz jesteście w stanie tolerować? Jakie macie kryteria kończenia korzystania z systemu? (poza brakiem środków na koncie:-)

Mój obecny system zaczyna pikować w dół, na razie mam jeszcze trochę czasu, ale męczy mnie ten problem.

Pozdrowienia,

GiełduGiełdu

@K.B.

Formacje japońskie o których wspominasz to tylko szczególny przypadek, tym bardziej że i zasłona i przenikanie dotyczą schyłkowych okresów trendów, natomiast oops powstaje w dowolnej chwili w trendach;

nie ma tu w zasadzie znaczenia opór/wsparcie, OOPS to krótkoterminowa strategia, one-time-shot

@Gall

zrobię osobny wpis o książkach, wpisuję do kalendarza

@ G.G.

strategia w tej formie jaką własnie przedstawiłem nie nadaje się do samodzielnego tradowania, jesli już to jako support do innych strategi; na razie to surowa wersja bez żadnych optymalizacji i zleceń obronnych, badanie możliwości jakie stoją za tym pomysłem na naszym rynku

co do twojego problemu – sprawa nie jest prosta w ocenie na odległość; przeżywałem na swoich systemach nawet 60% zjazdy ale nigdy nie traduje jednym systemem więc nie odczuwam tego tak dotkliwie na całości kapitału bo jest zdywersyfikowany na kilka strategii…

założenie jest takie że real drawdown może sięgnać nawet 1,5-2 x drawdown z testów … tyle, że to dotyczy systemów poprawnie zbudowanych logicznie, poprawnie przetestowanych a nie dopasowanych do danych historycznych… jeśli masz tam wbudowane jakieś wskaźniki to szansa na rozwalenie się systemu jest proporcjonalna do ich ilości wpisanych w algorytm

Dodam tylko do ostatniej wypowiedzi KatHaya. Samo kup/sprzedaj rzadko jest systemem. To dopiero wstep do zbudowania systemów. Oczywiscie popularne rozumienei jest takie, ze jak ma sie sygnal kupna/sprzedazy to przeciez jest to juz wszystko czego oczekujemy, niestety dopiero tu zaczyna się całkiem długa droga faktycznego zbudowania systemu

Witam

Chciałem zapytać, czy dobrze rozumiem tę metodę. Mamy na początku 10 000 zł, a linia kapitału oznacza zysk, jaki zrobiliśmy przy pomocy tej strategii. Jeśli tak, to 12 000 zł zysku na przestrzeni 10 lat w stosunku do 10 000 zł na początku nie robi zbyt wielkiego wrażenia (bez prowizji maklerskich). Jeśli jednak gramy tutaj w pozycjach długich i krótkich, to wystarczyło przecież wykonać teoretycznie jedną transakcję (kupić kontrakt po 1000 pkt i sprzedać po 4000 (zakładamy rollowanie) i nie przemęczać się tyloma transakcjami. Z całym szacunkiem, jeśli jakaś strategia przegrywa ze zwykłym buy nad hold to szkoda czasu (moim skromnym zdaniem).

Kupno Wigu20 w dniu 31.12.1997 po 1487,20 i sprzedaż w dniu 31.12.2007 po 3456,05 daje średnią geometryczną stopę zwrotu równą 8,7980%.

Zasada na rynku jest prostsza: im krótszy horyzont tym bardziej zbliżamy się do teorii random walk. I wykres obsunięć linii kapitału przypomina wykresy linii charakterystyczne dla systemów bazujących na random walk.

Jeśli w powyższym rozumowaniu popełniłem błąd to przepraszam i będę wdzięczny za korektę.

Zasadniczo nie popełniłeś błędu 🙂

Ale podkreślę jeszcze raz: to co opisałem NIE jest jeszcze optymalną strategią inwestycyjną! Do jej powstania brakuje wielu elementów. To czym JEST powyższy zestaw testów to jedynie proste badanie możliwości zbudowania strategii w oparciu o pomysł otwarcia pozycji na efekcie OOPS, szukanie dla niej przewagi nad rynkeim (the edge), odkrywanie słabych i mocnych stron oraz konfrontacja tego co oblicza Williams w swoich materiałach w odniesieniu do naszego rynku.

ciąg dalszy jeszcze nastapi 🙂

A jak by sie zachowal system analogicznie na swiecach tygodniowych, rozumiem ze przy duzej zmiennosci wylatujemy w kosmos

@fred

dobry pomysł i ciekawy wynik…

dla tych samych najprostszych założeń oraz 10 000 kapitału, 1 kontrakt w akcji, 3 pkt prowizja:

zamknięcie na koniec tygodnia-

CAGR czy średnia gemoetryczna jak kto woli 7,34%

i max obsunięcie tylko 237 pkt ( i nie w 2006 ale na początku 2005 roku)

zamknięcie na koniec tygodnia następnego:

CAGR 7,41

ale obsunięcie dużo większe bo 595 pkt w 2000 roku