W dziesiątym roku globalnego ożywienia gospodarczego nie jest trudno znaleźć i skrytykować przykłady inwestorów i analityków, którzy wskazywali w trakcie trwającego ożywienia na poważne zagrożenia, które albo się nie zrealizowały albo miały dużo bardziej łagodne konsekwencje.

Myślę, że duża część wspomnianej krytyki może bazować na efekcie pewności wstecznej. Może także niepoprawnie utożsamiać niezrealizowanie się pesymistycznych prognoz z błędnym procesem analitycznym. Niezrealizowanie się jakiegoś zagrożenia nie musi oznaczać, że analitycy i inwestorzy, którzy zwracali na niego uwagę popełnili błąd.

Przypomnienie sobie tego co spędzała sen z powiek inwestorów w ostatnich 10 latach może jednak pomóc inwestorom wyrobić sobie zrównoważony pogląd na dwie ważne kwestie:

- oddzielenie analizy rynkowej od popularnych na rynku narracji i motywów

- rynkowe kompetencje w dziedzinie identyfikowania poważnych zagrożeń

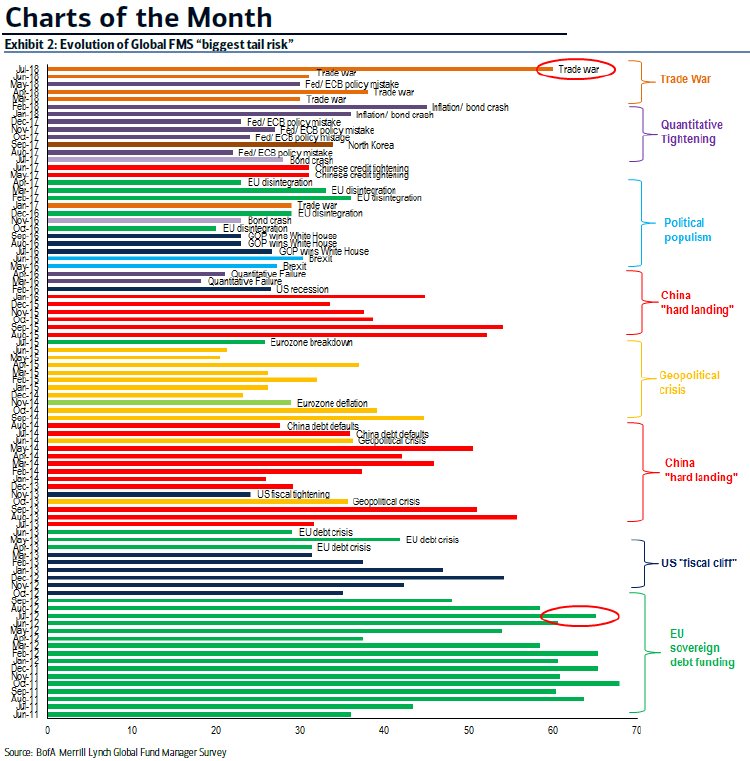

Analitycy Merrill Lynch opublikowali wykres podsumowujący rezultaty odpowiedzi udzielanych na jedno z pytań w globalnym badaniu nastrojów zarządzających funduszami inwestycyjnymi. W badaniu uczestniczą zarządzający mający w swojej pieczy ponad 660 mld dolarów pieniędzy inwestorów. Pytanie dotyczyło zidentyfikowania zagrożenia, które może doprowadzić do nadzwyczajnego spadku wartości posiadanych pozycji. Na wykresie pokazano procent inwestorów wskazujących na jeden konkretny czynnik jako najważniejsze zagrożenie.

Tak więc 60% zarządzających wskazujących na wojnę handlową jako największy „tail risk” nie oznacza, że zarządzający są wyjątkowo przestraszeni (w kontekście historycznych wskazań) tylko, że są wyjątkowo jednomyślni w identyfikowaniu wojny handlowej jako największego zagrożenia. Wykres nie pokazuje opartego na sentymencie „wskaźnika strachu” ale wskaźnik popularności rynkowej narracji dotyczącej największego zagrożenia dla rynku byka.

Moim zdaniem powyższy wykres może być jednym z argumentów za ignorowaniem popularnych rynkowych narracji dotyczących makroekonomicznych i geopolitycznych szans i zagrożeń. Można traktować makroekonomiczne a przede wszystkim polityczne i geopolityczne rozważania jako dodatek do analizy rynkowej. Dodatek sprawiający, że dyskusja o rynku staje się bardziej interesująca, bardziej angażująca ale oferujący relatywnie niewiele na poziomie praktycznym.

Drugim wnioskiem, który można wyciągnąć z tego wykresu jest idea, że inwestorzy zawsze znajdą przekonywujące argumenty by trzymać się z daleka od rynku. Na każdym etapie trwającego już 10 lat ożywienia można było wskazać poważne zagrożenia dla jego kontynuacji. Część z tych zagrożeń, na przykład kryzys zadłużeniowy w strefie euro albo twarde lądowanie w Chinach, wydaje się niezwykle sensowna nawet w 2018 roku a więc z wiedzą, że albo nie zdołały się (jeszcze?) zrealizować albo nie zrealizowały całego destrukcyjnego potencjału.

Można argumentować, że to samo można powiedzieć o drugiej stronie – tej optymistycznej. Zgadzam się z takim podejściem. Zawsze znajdą się przekonywujące argumenty za kupnem akcji. Myślę jednak, że zdecydowana większość inwestorów zwraca dużo większą uwagę na argumenty bazujące na potencjalnych zagrożeniach.

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Ciekawe co to za faza rynku, gdzie byk wspina się po ścianie strachu. Bo tak się wspinamy już 9 lat.