„- Moglibyście zrobić takie zlecenie, które …

– Hmmm. Ale takie zlecenie już mamy?!”

Tego rodzaju dialogi z inwestorami zainspirowały nas do stworzenia wpisów, w których chcemy podać konkretne przykłady wykorzystania zleceń DDM+. W końcu warto „wykorzystać system” 😉

Inwestor Bosiowski obserwuje spółkę SOS. Pasjonuje go 1,5 roczny trend wzrostowy i ponad 0,5 roczny „boczniak”.

Postanawia „zaczaić się” na akcje SOS’u blisko dolnego ograniczenia kanału. Liczy, że notowania nie wypadną z kanału dołem, a raczej pójdą na północ – przynajmniej do poziomu 6 zł. Jako stały czytelnik blogów, wie jednak, że warto myśleć o zabezpieczonych „tyłach” i to najlepiej przed otwarciem pozycji. Dlatego wyznacza sobie stop na poziomie 4,99 czyli kilka groszy poniżej dolnego ograniczenia kanału.

Pozycje, którą chce zbudować dzieli na 3 części – 1000 sztuk po 5,35 zł, 1000 sztuk po 5,25 zł i 1000 sztuk po 5,07.

Powstaje pytanie:

Jakie zlecenia złożyć, żeby jak najkrócej ślęczeć przy ekranie, pilnując rynku?

Strategia na przyklejony nos do monitora

Standardowym rozwiązaniem byłoby złożenie 3 zleceń kupna z limitami (odpowiednio 5,35 zł, 5,25 zł, 5,07) i czekanie z nosem przy monitorze na wykonanie. Po realizacji (może potrwać nawet kilka dni), należałoby wystawić zlecenie Limakt (z limitem aktywacji) na całość po cenie 4,99 zł. Wcześniej (zanim kupimy akcje) nie możemy wystawić zlecenia Limakt, bo nie przyjmie go nam system odpowiadając z rozbrajającą szczerością – Brak pokrycia.

Strategia DDM+STOP

Alternatywą dla tych, którzy nie mają czasu albo ochoty na pilnowanie rynku jest wystawienie zlecenia DDM+ STOP. Tego rodzaju zlecenie możemy wprowadzić do systemu bossa.pl, nawet gdy nie mamy jeszcze pozycji, którą chcemy zabezpieczyć.

Wystawiamy zatem zlecenia:

(1) SOS Kupno 1000 x 5,35

(2) SOS Kupno 1000 x 5,25

(3) SOS Kupno 1000 x 5,07

i zlecenie DDM+ STOP – SOS Sprzedaż 3000 x 4,99 (limit aktywacji).

System przyjmie zlecenie, ponieważ nie sprawdza pokrycia dla zleceń DDM+ w momencie wystawiania zlecenia. Zrobi to dopiero przy aktywacji tego zlecenia – gdy rynek osiągnie cenę 4,99 zł.

To było proste. A co, jeśli chcemy jednocześnie zabezpieczyć sobie stratę i zysk?

Można użyć zlecenia ORO.

Strategia ORO

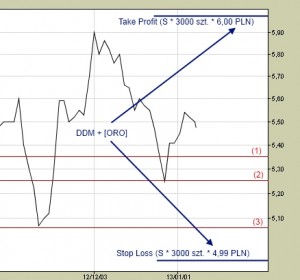

Zlecenie ORO (One oR Other – jedno albo drugie) pozwala nam jednocześnie wyznaczyć poziom, przy którym będziemy wychodzić z rynku z zyskiem (TP – Take Profit – 6 zł), jak i zabezpieczyć stratę (SL – Stop Loss – 4,99 zł). Po wykonaniu TP lub SL system anuluje drugie zlecenie.

Składamy zatem zlecenia:

(1) SOS Kupno 1000 x 5,35

(2) SOS Kupno 1000 x 5,25

(3) SOS Kupno 1000 x 5,07

i zlecenie ORO

TP – Sprzedaż 3000 x 6,00

SL – Sprzedaż 3000 x 4,99

Wadą takiego rozwiązania może być niepełna realizacja jednego ze zleceń kupna np. rynek spada do poziomu 5,10 czyli kupujemy tylko 2000 sztuk. W takim przypadku, jeśli dojdzie do aktywacji zlecenia Take Profit, system odrzuci zlecenie ze względu na brak pokrycia.

Nie ma tego problemu w przypadku Stop Loss. Do czasu gdy rynek zanurkuje do poziomu 4,99 zł inwestor kupi 3000 sztuk (wykonają się zlecenia 1, 2, 3).

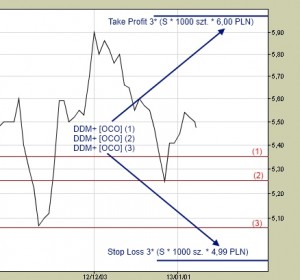

Strategia OCO

Ryzyko niepełnej realizacji możemy ograniczyć wystawiając 3 zlecenia OCO (One Cancel Other – Jedno anuluje drugie). Dzięki temu powiążemy zlecenia kupna z Take Profit i Stop Loss. Definiujemy poziom potencjalnej straty i zysku, mając pewność, że zlecenia podrzędne (TP i SL) zostaną aktywowane dopiero po pełnej realizacji zlecenia głównego (kupna 1000 sztuk). Wystawiamy 3 zlecenia OCO:

(1) SOS Kupno 1000 x 5,35 (SL – 4,99, TP – 6)

(2) SOS Kupno 1000 x 5,25 (SL – 4,99, TP – 6)

(3) SOS Kupno 1000 x 5,07 (SL – 4,99, TP – 6)

Podobnie jak w przypadku zlecenia ORO sekwencja realizacji dla każdej pozycji będzie następująca:

1. Kupno 1000 sztuk

2. Jeśli rynek spada poniżej 4,99 – sprzedaż 1000 sztuk ze stratą (SL) i anulacja zlecenia TP.

3. Jeśli rynek rośnie do 6,00 – sprzedaż 1000 sztuk z zyskiem (TP) i anulacja zlecenia SL.

Powyższe przykłady pokazują najprostsze wykorzystanie zleceń DDM+.

Więcej przykładów, również z filmikami można obejrzeć na stronie o zleceniach DDM+. Dla tych którzy wolą słowo mówione przygotowaliśmy webinar.

W kolejnych częściach wpisu postaramy się pokazać inne możliwości tych zleceń.

Chętnie również zamieścimy Wasze propozycje, które możecie wysyłać na mój adres: m.wojciechowski_at_bossa.pl

34 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Jak dobrze, że my traderzy forexowi nie mamy takich problemów! 3 zlecenia buy limit na tych poziomach z s/l na 4.99 zł dla wszystkich i targetem na 6 zł załatwiają sprawę. Jeśli natomiast rozmawiamy o zleceniach, to chciałbym spytać o taką rzecz: załóżmy, że otworzyliśmy jedną transakcję na jakiejkolwiek parze złotówkowej (zostańmy z przykładowym kanałem między 5 a 6 zł). Powiedzmy, że mam pozycję wielkości 6 mini lotów otwartą koło 5 zł i chciałbym zamykać ją w miarę, jak cena będzie szła wyżej – 3 loty na 5.5, 2 na 5.75 i ostatni na 6 (nie prezentuję tu żadnego systemu, sytuacja jest hipotetyczna). Zakładając, że muszę wyjechać na pewien czas i mogę nie mieć dostępu do internetu, czy istnieje możliwość, aby to jakoś ustawić?

Pojedynczą pozycję można częściowo zamykać tylko „ręcznie” lub za pomocą EA (automatu w MQL4). Czyli jeśli miałby Pan bezpośredni dostęp do platformy lub odpowiedni EA, to można za pomocą zlecenia rynkowego zamknąć np. po 2 miniloty z całych 6 na trzech różnych poziomach. Nie da się jednak na pojedynczej pozycji ustawić zlecenia Take Profit czy Stop Loss dla kawałka pozycji – takim zleceniem można zabezpieczyć tylko zysk (lub stratę) z całości pozycji.

Istnieje jeszcze jeden sposób, który jest troszkę „naokoło” bo wykorzystuje niedawno wprowadzony u nas mechanizm hedgingu, ale też zadziała. Otóż można dla pozycji długiej 6 minilotów poustawiać na 3 różnych poziomach 3 różne zlecenia sell limit po 2 miniloty. Jeśli te zlecenia się zrealizują, to oczywiście zyski z różnic kursowych mamy zabezpieczone (hedge) i jedyne co na tym możemy stracić to różnica w naliczanych dla obu stron transakcji punktach swapowych. Ważne jest jednak, aby po powrocie z wyjazdu zamknąć wszystkie pozycje za pomocą opcji „Zamknij przez” w odróżnieniu od „Zamknij”. Skorzystanie z tej pierwszej opcji spowoduje bowiem zwrot zapłaconego spreadu dla pozycji zabezpieczających zyski (normalnie, przy opcji „Zamknij” poniesie Pan dodatkowy koszt realizacji tej strategii wynikający z drugi raz płaconego spreadu dla pozycji hedge).

@ s zadora

„Nie da się jednak na pojedynczej pozycji ustawić zlecenia Take Profit czy Stop Loss dla kawałka pozycji – takim zleceniem można zabezpieczyć tylko zysk (lub stratę) z całości pozycji.”

Czytam ( w okularach, bo oczom nie wierzę)! I to ma być nowoczesność i postęp na miarę XXI wieku, nowe „otfarcie” frontem do klienta?

Jesszcze bym mógł zrozumieć, że ktoś by chciał zlikwidować połówkę czy ćwiartkę lota albo 1/3 czy 66,67%. Ale cały regulkarny lot się nie da!

Gdzieś czytałem takie mądre słowa, że postęp bierze się z tego że istnieją tacy naiwniacy co nie wiedzą lub nie wierzą że się nie da. Nawet za siermiężnej komuny mówiło się, że jak się da to się da!

„Istnieje jeszcze jeden sposób, który jest troszkę „naokoło” bo wykorzystuje niedawno wprowadzony u nas mechanizm hedgingu, ale też zadziała. Otóż można dla pozycji długiej 6 minilotów poustawiać na 3 różnych poziomach 3 różne zlecenia sell limit po 2 miniloty. Jeśli te zlecenia się zrealizują, to oczywiście zyski z różnic kursowych mamy zabezpieczone (hedge) i jedyne co na tym możemy stracić to różnica w naliczanych dla obu stron transakcji punktach swapowych.”

Jakiż to hedge, że zapytam, i gdzie tu wystęuje mechanizm hedżingu, bo nie bardzo jarzę??? A może na miejsce starej partyjnej rodzi się nam nowa, fachowa nomenklatura??? 🙂

„Ważne jest jednak, aby po powrocie z wyjazdu zamknąć wszystkie pozycje za pomocą opcji „Zamknij przez” w odróżnieniu od „Zamknij”. Skorzystanie z tej pierwszej opcji spowoduje bowiem zwrot zapłaconego spreadu dla pozycji zabezpieczających zyski (normalnie, przy opcji „Zamknij” poniesie Pan dodatkowy koszt realizacji tej strategii wynikający z drugi raz płaconego spreadu dla pozycji hedge).”

Też mi udogodnienie! Jak dla mnie to faktycznie ten świat chyba za bardzo przyśieszył, bo nie nadążam za postępem.

@lesserwisser

Ale ja przecież wyraźnie napisałem „że się da”, i to mimo tego, że platforma MT4 nie jest bezpośrednio zbudowana pod takie zarządzanie zleceniami o które pytał Harry (stąd niektórzy nazywają ją nawet ticket-based). Korzyścią ze stosowania takiej platformy w stosunku do większości pozostałych (nazwijmy je per analogia position-based) jest łatwiejsze i szybsze ustawianie poziomów SL czy TP dla handlu z określoną wielkością pozycji (ticket domyślny, możliwość ustawienia z tej samej fiszki co zlecenie otwierające etc.) Wiem, że każdy trader może uznać nieco inny model zarządzania zleceniami za wygodniejszy dla niego i jego strategii, ale nie można nie zauważać że jeśli na rynku retail FX jakiś standard światowy dziś w ogóle istnieje to wyznacza go cały czas właśnie MT4. I zdecydowali o tym klienci a nie brokerzy czy producenci platform. Jestem też przekonany że sposób zarządzania zleceniami w MT4 jest jednym z istotnych powodów takiego stanu rzeczy.

Reszta zarzutów mam wrażenie jest dość emocjonalna (żeby nie powiedzieć prowokacyjna:) no bo cóż złego jest na przykład w tym, że udostępniamy opcję zamknięcia pozycji ze zwrotem nadpłaconego spreadu? Zwłaszcza że jak ktoś nie chce to przecież nie musi z niej korzystać;)

Z tego powodu pozwolę sobie nie odnieść się licząc na spadek temperatury dyskusji. Która zresztą schodząc na platformy FX chyba troszkę oddala się od tematu wpisu, czyli zleceń DDM+.

Pozdrawiam Pana serdecznie!

@ s zadora

„Ale ja przecież wyraźnie napisałem „że się da”, i to mimo tego, że platforma MT4 nie jest bezpośrednio zbudowana pod takie zarządzanie zleceniami o które pytał Harry (stąd niektórzy nazywają ją nawet ticket-based).”

Ależ ja wyraźnie przeczytałem, że się nie da:

„Nie da się jednak na pojedynczej pozycji ustawić zlecenia Take Profit czy Stop Loss dla kawałka pozycji – takim zleceniem można zabezpieczyć tylko zysk (lub stratę) z całości pozycji.”

Ale jak się da, to dobrze, widocznie coś ze mną jest nie tak. A to że sposób zarządzania zleceniami w MT4 cos implikuje, narzuca czy ogranicza to insza inszość. Nie zmienia to wcale mojej optyki i odczuć, jak to mówią – rozumiem ale współczuję.

„Reszta zarzutów mam wrażenie jest dość emocjonalna (żeby nie powiedzieć prowokacyjna:)”

Po pierwsze to są moje uwagi na gorąco, nie ma w nich emocji zaś prowokacji najwyżej ciut ciut. To że odbieracie to jako zarzuty to już kwestia Waszej subiektywnej percepcji, ale chyba jednak coś jest

na rzeczy. A w zwrocie nadpłaconego spreadu nie ma nic zdrożnego o ile jest uczciwie skalkulowany.

Zlecenia temat ważny, bo przecież wypada stać fronetem do klienta, a nie afrontem. 🙂 Ciekaw jestem opinii innych, wielce ciekaw bo może ich odczucia są inne.

Powiem tyle – moja szanowna małażonka jak mamy odmienne zdanie na jakiś temat i brak jej argumentów to mówi mi z wyrzutem – Nie kłóć się ze mną, nawet jak trzymam nerwy na wodzy. I zawsze jej jest na wierzchu, bo przecież jestem znany kłótnik, narzekacz i czepiacz. Nieprawdaż!

Natomiast stoi wciąż pytanie o ten nieszczęsny hedging, stoi jak…. kość w gardle!

Ja też Pana serdecznie pozdrawiam, nie mniej serdecznie niż Pan mnie!

A mi brakuje w DDM+ przy definiowaniu ORO takiego mechanizmu:

1) kupuje/sprzedaje coś na otwarciu po PKC/PCR0

2) chciałbym ustawić w zależności od kierunku zajętej pozycji TP: +/-24 pkt SL: -/+8 pkt

No nie da się – bo nie znam dokładnie ceny wg której zawrę taką transakcję. Mogę wystawić „ręcznie” ORO odczytując tę transakcję ale równie dobrze mogę z tym nie zdążyć.

Ponadto bardzo denerwującą rzeczą w trailing stoplossie jest to że nie można modyfikować daty zlecenia. Np. jeśli ustawie trailing’a na 15 pkt to musi on zaskoczyć, żeby przykleił się do ceny – tzn. musi nastąpić ruch o co najmniej 15pkt w stronę zgodnie kierunkiem pozycji. No i teraz przyjmijmy, że ruch nastąpił o 18 pkt we właściwą stronę i zauważam, że daty nie zmodyfikowałem. Mogę wystawić TSL znów na 15 pkt i anulować poprzednie zlecenie ale ten nowy TSL znów musi „zaskoczyć” i jeśli w szczególnym przypadku cena wzrośnie o następne 14pkt to nowy TSL zabezpiecza jedynie 3pkt zysku.

Moim zdaniem przy np. TSL z poziomem aktywacji > 10pkt mógłby się przyklejać od razu.

@ s_zadora

Nie wiedziałem, że można zrobić coś takiego używając ‚zamknij teraz’, Jednakże, wydaje mi się, że w tej sytuacji prościej będzie otworzyć szybko 3 zlecenia z osobnymi poziomami targetu. Nevertheless, dziękuje za odpowiedź.

@ lesserwisser

‚Gdzieś czytałem takie mądre słowa, że postęp bierze się z tego że istnieją tacy naiwniacy co nie wiedzą lub nie wierzą że się nie da. Nawet za siermiężnej komuny mówiło się, że jak się da to się da!’

:):) Nie wiem czemu, ale właśnie takiej odpowiedzi się po Tobie spodziewałem! Te mądre słowa brzmią – ‚Jeśli czegoś nie da się zrobić to należy znaleźć kogoś, kto o tym nie wie, przyjdzie i to zrobi!’ Nie można się nie zgodzić, że MT4 to wybór traderów. Nawet tak duży broker jak GFT, mający swoją autorską platformę (dealbox360), zaczął ostatnio oferować MT4 i MT5! Szkoda, że nie można zrobić takiej niezbyt skomplikowanej rzeczy, ale ponieważ łatwo rozwiązać ten problem, to nie będę narzekał.

Jeśli chodzi o ‚nowoczesność i postęp na miarę XXI wieku’, to w kraju takim jak Polska, gdzie trading dopiero się rozwija, nie potrzeba dużo. Wystarczyłoby obejrzeć ofertę foreign brokers i ją skopiować (np. FXCM)! Duża ilość webinars jest fajną rzeczą, choć mógłby je ktoś nagrać i udostępnić dla klientów DM BOŚ. Rzeczą, która mnie zdumiewa jest brak text czat na stronie bossafx!!! Każdy broker, którego stronę widziałem ma tex chat – w zależności od wielkości firmy zazwyczaj w 4-5 językach lub więcej (tak na marginesie – nawet mój bank w kraju 3 świata, znaczy rozwijającym się ma text chat!)! Jeśli ta Pani uśmiechająca się obok numeru infolinii jest wystarczająco obrotna, to z pewnością mogłaby obsłużyć dwóch klientów jednocześnie (no pun intended:P).

Pamiętaj, że najlepsze zmiany to takie, które zachodzą na drodze ewolucji, nie rewolucji! A ewolucja ma to do siebie, że zazwyczaj trwa kilka pokoleń:P! Bądźmy dobrej myśli:)

@Harry

W tej ewolucji wyczuwam szczyptę złośliwej przesady 🙂 chociaż z drugiej strony jeśli ktoś oczekuje wprowadzenia tak sformułowanej zmiany jak „skopiowanie oferty największego brokera na świecie” (pechowo dla nas niestety takim jest FXCM) to rzeczywiście chcąc to w ogóle robić trzeba by zarezerwować na to trochę czasu:) Najpierw na opracowanie szczegółów tego, co właściwie trzeba zmienić i na czym zależy klientom a potem oczywiście na same wdrożenia (sam nie wiem na co więcej;). A na koniec okaże się i tak, że klienci zgłaszający tę epokową zmianę nie są zadowoleni, bo akurat FXCM w obu swoich platformach – zarówno w autorskiej TS2 jak i w sławnym MT4 (które wzorem GFT również swojego czasu wprowadzili) sposób zarządzania zleceniami ma dokładnie taki sam, czyli ticket-based i z częściowego domykania takeprofitami nici :))

Za sugestię dotyczącą chata (jak za każdą inną konkretną propozycję) dziękuję i na pewno przeanalizujemy, chociaż liczbą języków zapewne nie przebijemy liczby krajów w których prowadzimy swoje operacje.

@ s_zadora

Szczypta złośliwej przesady?? Jak może mnie Pan o coś takiego posądzać:(:(?? To raczej w stylu Lessa (choć w jego przypadku mówienie o szczypcie jest to huge understatement:))!

Ale na poważnie… Text chat naprawdę by się przydał! Nie tylko dlatego, że mają go wszyscy. Niektórzy ludzi wolą po prostu pisać niż rozmawiać (z jakiegoś niezrozumiałego powodu sam do nich należę). Nie oczekiwałbym przy tym, iż od początku będziecie Państwo mieli 20 języków wliczając Chinese (w USA i UK jest to raczej normą z uwagi na wielonarodowość społeczeństwa i fakt, że bardziej ufamy ‚swoim’!), ale te kilka podstawowych jak English i Russian by się przydały. Pamiętajmy, że poza Polakami w naszym kraju żyją również obcokrajowcy.

Jestem świadom, iż nie da się skopiować z dnia na dzień oferty edukacyjnej tych największych (szczerze mówiąc nie wiedziałem, że to właśnie FXCM jest największe), natomiast chciałem zwrócić uwagę na to co można/warto zrobić. Rozumiem, iż każdy z inwestorów może powiedzieć, iż oczekuje czegoś trochę innego (jeden niższych spreadów, inny więcej webinars z programowania etc.), jednakże, gdybyśmy podzielili te wszystkie rzeczy na kilka sensownych kategorii i przeprowadzili prostą ankietę wśród klientów, to przynajmniej byłoby wiadomo czego chce większość! I nie chodzi tu o zaspokojenie ‚zachcianek’ każdego klienta DM BOŚ, ale o rozwój Państwa ‚firmy’, rynku i nasz! Dlatego właśnie tak często w swoich postach zwracam uwagę na edukację, bo to jest właśnie TO, co IMHO jest najważniejsze! Nie jest żadną tajemnicą, iż większość traderów traci pieniądze (zazwyczaj dość szybko) i stawiając na edukację i szkolenia adresujecie Państwo zdecydowaną większość klientów! Osobiście, w perspektywie krótszej niż ta ewolucyjna (no pun intended) pomyślałbym o stworzeniu szkolenia dla traderów wzorem serwisu DAILYFX (edukacyjne ramię FXCM). Wystarczyłoby wziąć 10-20 klientów, którzy tracą pieniądze i trochę z nimi popracować na webinars (świadom jestem, że mimo najlepszego szkolenia część z nich i tak będzie tracić pieniądze, ale w tym momencie jest to raczej jasny sygnał (i najlepsze co może im się w życiu przydarzyć zanim stracą wszystkie pieniądze), że trading NIE jest dla nich! Poza tym nawet po skończeniu najlepszych studiów inżynierskich nie ma pewności, że absolwent zostanie świetnym budowniczym! Zwracam na to uwagę, ponieważ nie macie swojego trading floor i nie gracie przeciw nam, więc im dłużej klient zostaje na rynku, tym więcej zarabiacie na spreadach!). Jeśli to wypali, to wystarczy pokazać to szerokiej publiczności i napływ klientów będziecie Państwo mieli zapewniony do końca świata (pisząc o tym rozumiem również ryzyko PR-owe z tym związane, właśnie dlatego niewiele banków mających trading floors nie weźmie świeżaka, tylko takich, którzy plasują się w czołówkach konkursów tradingowych, tak samo jak żaden światowej klasy trainer kulturystyki nie poprowadzi chudzielca przy 180 cm i 70 kg wagi, który pół życia spędził przed komputerem. W obydwu przypadkach szanse są niewielkie – w tradingu sukces zależy od psychiki, a w bodybuildingu od genetyki, na co trening ma niewielki wpływ. Wspominam o tym, gdyż będąc w sobotę na siłowni wypomniałem to jednemu z instruktorów, który jako że prowadzi vice-mistrza Polski w kulturystyce uważa się za geniusza. Nie jest problemem ćwiczyć kogoś, dla kogo kwestią jest to jak szybko urośnie rather than czy urośnie. Jednakże, gdyby ten tak zwany expert wziął 10 takich małolatów i poczyniliby oni znaczne postępy (słowo znaczne jest w tym momencie bardzo subiektywne, ale powiedzmy widoczne, co w przypadku tradera oznaczałoby zahamowanie spadku kapitału), to możemy się założyć, że bardzo szybko przestałby pracować jako instruktor na siłowni i rozpocząć personal training za dobre pieniądze – tak jest w USA czy UK. To samo w tradingu – nie jest sztuką nauczenie kogoś kto już zarabia pieniądze, jak zarobić więcej, ale to jak zamienić losera w winnera)!!!

P.S. Swoją drogą BOŚ Warsaw Trading Expo brzmi całkiem nieźle:)

@lesser

Jesli Ci to poprawi nastroj, to moge Ci tylko dopowiedziec, ze nie jestes jedyny, który przy słuchaniu o „hedgingu” na platformach forexowych drapie sie w głowe.

Ba co wiecej istnieje cale grono inwestorów, które zarzucalo DM BOS, ze pozbawia mozliwosci zarabiania pieniedzy nie pozwalajac „na hedging pozycji) – czyli jednoczesne kupno EUR/USD i sprzedaz EUR/USD (tak tak, wiem co myslisz o tym jaki jest wynik netto tej transakcji, ale naprawde to jest już szósty wymiar finansów)

@GZ

A jaka jest różnica między zgarnięciem 10 pipsów między buy i sel na Edku , a zahedgowaniem tych 10 pipsów?

Oprócz płacenia podwójnego spreadu nie widzę żadnej.

Nie mam oczywiście na myśli wielkich funduszy gdzie ma to oczywiście pewien sens w kontekście ich wielkości.

pit65 – mnie nie pytaj 🙂

Jestem bezradny w tych dyskusjach

http://forex-nawigator.biz/forum/gra-pozycjami-przeciwstawnymi-zamiast-sl-tp-hedge-t15870.html

@GZ

Tak sobie myślę przez pryzmat modnej ostatnio psychologii , że to może mieć pewien sens oczywiście nie stricte tradingowy bo tutaj nic IMO nie dodaje raczej ujmuje /koszt/.

Jak sie dany delikwent zahedzuje to pozwala mu sie długo cieszyć zyskiem , jest cały czas na rynku …etc więc psychika napawa sie tym efektem quasi dopaminowym , ale głębiej zastanawiając się to jest pewnie jakiś rodzaj perwersji albowiem jak długo można przecież przedłużać ten akt swoistej rozkoszy 🙂

@pit65

Mi się nasuwa trochę oczywista odpowiedź na Twoje pytanie, że zgarnięte 10 pipsów można wypłacić i wydać (albo wykorzytać jako depozyt pod kolejną transakcję), a zahedgeowanych nie można:) Także z mojego punktu widzenia różnica jest spora, nawet pomijając ten podwójny spread (chociaż być może tylko ja wolę kasę+dopaminę od samej dopaminy – nie wiem, trzeba by jakoś zbadać). W każdym razie przyznam że ja też mimo wielu dyskusji prowadzonych także z GZ na ten temat, nie czuję się do końca kompetentny kwestii tzw. hedgingu.

Dlatego właśnie nie posiadając (jak widać) wewnątrz biura niezbędnego know-how w tej skomplikowanej materii, postanowiliśmy się z tej wielomiesięcznej dyskusji z klientami honorowo wycofać i po prostu wprowadzić to, o co prosili. Zastrzegając przy tym, że nie będziemy szukali uzasadnienia dla naliczanych podwójnie punktów swap dla pozycji netto równych 0, bo zahedgeowanych (kolejna różnica). Jednocześnie zgodziliśmy się z naszymi klientami potrzebującymi hedgingu w tym, że jak ktoś woli hedgeować, zamiast zgarniać, to musi się liczyć z tym, że przez wzgląd na uwarunkowania platformy, będzie w perspektywie zgarniał troszeczkę mniej (o spread i ewentualne swapy).

W ten sposób jednoznacznie rekomendujemy zgarnianie, jeśli ktoś się zastanawia czy nie zahedgeować:)

Natomiast z takich argumentów, które mnie osobiście jakoś bardziej przekonywały do wprowadzenia tzw. hedgingu mógłbym wymienić np. potrzebę handlu tym samym instrumentem na różnych interwałach za pomocą EA na tym samym rachunku. A automaty w Bossa jak wiadomo to rzecz święta (o czym świadczy m.in. bohater niniejszego wpisu Michała).

@s_zadora

„Natomiast z takich argumentów, ………..potrzebę handlu tym samym instrumentem na różnych interwałach za pomocą EA na tym samym rachunku.”

OK ale…

Ja bym tego nie nazywał hedgingiem bo to nie ma nic z tym wspólnego.

Istniała potrzeba subkont w ramach jednego konta dla klientów z większą niż jeden EA . W przeciwnym przypadku klient otwiera druge konto u innego brokera.Zadziałała synergia interesów , ale ,żęby to nazwać hedgingiem to też IMO perwersja 😉

@pit65

OK ale… Otwarcie subkonta u nas lub odrębnego konta u innego brokera wymaga podziału kapitału a tego klienci baaardzo nie chcieli (pierwszą opcję im oferowaliśmy). Czegoś takiego jak subkonto na koncie ze wspólnym kapitałem jeszcze w MetaQuotes nie wymyślono, więc my też tego nie mogliśmy dać.

O nomenklaturze możemy dyskutować, ale nie zmieni to faktu, że tzw. hedging jako opcja platformy MT4 do wielu różnych (może nie zawsze zgodnych z książkowymi) zastosowań służy.

Jestem w stanie sobie wyobrazic, ze w historii nazywanie arbitrażem (a moze i hedgingiem) transakcji spreadowych powoduje, ze ten któremu rynek zrobi kuku, nawet nie bedzie wiedzial, gdzie było ryzyko

„tzw. hedging jako opcja platformy MT4 do wielu różnych (może nie zawsze zgodnych z książkowymi) zastosowań służy.”

OK .. ale nawet żona mojego kolegi wbijając gwóźdź tłuczkiem do mięsa z braku młotka nie nazywała tego narzędzia młotkiem choć to pełnej krwi blondynka 🙂

To że cos posłuży na tysiąc innych sposobów aniżeli zostało wymyślone nie zmienia faktu tłuczek to tłuczek , a młotek pozostanie młotkiem.

Nie uczmy ludzi kojarzyć słowa hedge z brakami w Metaquotes w sensie braku możliwośći tworzenia subkont, tak jak nikt nie uczy wbijać gwożdzia czym innym niż młotek.A to że się to robi cóż. Samo życie.

Nie bardzo wiem o co tyle krzyku!? Hedge to po prostu otwieranie przeciwstawnych pozycji w celu zabezpieczenia się, niekoniecznie na tej samej walucie. Byłem kiedyś przez kilka miesięcy w live trading roomie i ten trader z USA, który nas uczył, mówił o hedgu, gdy otwieraliśmy kilka pozycji na skorelowanych parach walutowych i powiedzmy 1-2 w przeciwnym kierunku (również na skorelowanych parach) mimo, iż fundamentalnie szły w jednym kierunku!

Natomiast to, co prezentuje link powyżej to jest strategia zwana grid trading, która opiera się na hedgu! Dokładne omówienie w poniższym linku http://www.youtube.com/watch?v=LmUSTArRjt4 Szczerze mówiąc dziwi mnie trochę, iż wiele osób pyta o hedge, gdyż jest to raczej strategia dla bardziej zaawansowanych. Jeśli nie umiemy zarobić pieniędzy będąc trend followerem (zazwyczaj najłatwiej jest płynąć z trendem), to stosując hedge stracimy pieniądze jeszcze szybciej!

@ GZalewski

Mię tu nie tyle szło o drapanie się w głowę, bo moje poczucie porządku i estetyki zostały zaburzone ile o zwrócenie uwagi na pewien aspekt ogólnej kwestii i o mówienie tym samym językiem. Chodzi o zlecenia hedge, oczywiście.

Ja wiem, że platformersi foreksiowi uzywają obecnie powszechnie określenia hedging tzw zlecenia zblokowane niezamykajace (dawniej zwane non-offset, open square, pairs order, itp).

Ba, wiele programów tradingowych ma okienko „Hedge” (tzw hedge box) gdzie sobie można od razu kliknąć zlecenie hedge pod istniejącą pozycję.

Nie dziwi mnie więc, że klienci Bossy domagali się możliwości hedźowania pozycji, bo „naczytali się podróży” (jak Stefek Burczymucha) w necie i malulaturze promocyjnej.

Tak więc naturalne i zrozumiałe jest, że Bossa wprowadziła im to udogodnienie i zaczęła mówić ich językiem. Jednak to na tyle dyskusyjny, że powinien moim zdaniem zostać odrębnego wpisu na temat hedgingu wpgóle i tzw „gedungu forexowego” w szczególności.

Ale jest też inny powód, że akurat o tę kwestię zachaczyłem – gdyż podzielam opinię, że taki „hedging” nie jest dla detlisty foreksowego, czyli typowego małego gracz indywidualnego.

@ pit 65

Dobrze czasisz, że taki hedging uwarunkowany jest psychiką z tym, że myślę że bardziej tu chodzi o możliwość wydłużonej jazdy na stratnej pozycji, kiedy kupuje się czas, bo trudno się przyznać przed samym sobą że mi k… nie wyszło, lepiej się czujemy jak od razu wyjdzie, bo coś tam ego nam pompuje (jakaś chemia). Nieprawdaż?

Dla takiego hedgingu są też inne uzasadnienia-uwarunkowania to jest marża – czyli depozyt gwarancyjny, obi się tak czasem z wytuacji tzw niewielkiej nadywzki depozytowej, by overnight nie wyzerowali nam pozycji.

Jedni brokerzy traktują taką pozycję zblokowana jako wyrównaną (sqared, balanced) i depozyt ma pelną wartość, inni (jak wspominany tu FXCM ) dzieli go na połowę na longa i shorta, itp.

„Oprócz płacenia podwójnego spreadu nie widzę żadnej.”

Co masz konkretnie na mysli z tym podwójnym spreadem, bo nie bardzo rozumiem, kolego pit?

@ s zadora

Jak pan widzisz, panie kolego nie chodziło mi wcale o czepianie się tylko o nagłośnienie dyskusyjnej i niejasnej kwestii tzw hedgingu foreksowego. I był to trafny strzał gdyż jak widać temat całkiem nieźle żre.

Też proszę o rozwinięcie kwestii podwójnego spreadu w tym przypadku, bo chce to dobrze zrozumieć.

„Nie bardzo wiem o co tyle krzyku!?”

Przeczytaj uważnie jeszcze raz.

Sprawa ima sie hedgu na tej samej walucie a właściwie do wykorzystywania mechanizmu hedgu w MT4 do innego celu i nazywanie tego hedgem.

Czyli innymi słowy „hedge doskonały” 🙂

Aha, domyślam się już, że mówiąc o płaceniu powdójnego spreadu macie na myśli marże dilerską – bid-ask spread (czyli tzw dawniej szpan).

A ja się zafiksowałem na time spreadzie czyli punktach swapowych, które się prawie zerują na obu stronach.

Jak widać ząb czasu robi swoje albo przez te snieżyce mam zakłócenia w odbiorze. 🙂

@pit65

„To że cos posłuży na tysiąc innych sposobów aniżeli zostało wymyślone nie zmienia faktu tłuczek to tłuczek , a młotek pozostanie młotkiem.”

No właśnie. Ja tylko przypomnę, że to mi osobiście się wydało sensowne wprowadzenie tzw. hedgingu ze względu na automaty. Klientom chodziło także o wiele innych (mniej lub bardziej typowych dla prawdziwego hedgingu) spraw. Ponieważ mechanizm jest zawsze wspólny, nazwałem go „tzw. hedgingiem”. Podobnie jak Żona Kolegi nazywa tłuczek tłuczkiem wcale nie dlatego, że służy do tłuczenia mięsa. Nazywa go tak nawet wtedy kiedy wbija nim gwoździe. Jeśli historia wspomnianej Żony miałaby być analogią dla Twojej chęci nazwania tego samego inaczej ze względu na inne zastosowanie, to żona przecież właśnie powinna nazwać tłuczek młotkiem. Co mogłoby powodować nieporozumienia rodzinne;)

Tak czy inaczej, mam nadzieję że my się ostatecznie zrozumieliśmy a jeśli ktoś tylko z moich wypowiedzi o automatach ukuł sobie definicję hedgingu jako takiego to pełna zgoda z pit65 że jest w srogim błędzie.

@Harry

W ostatnim badaniu, które przeprowadziliśmy wśród inwestorów i giełdowych i foreksowych, chat niestety nie znalazł się na czołowym miejscu, wśród najbardziej oczekiwanych narzędzi ;(

Rozumiem, że Ty widziałbyś go jako kolejny kanał komunikacji klienta z biurem, nie jako kanał komunikacji klienci – klienci?

@najcik

Dzięki za Twoje uwagi.

Twoje problemy wiążą się dylematem, który mieliśmy – co lepsze: konkretny limit aktywacji czy odległość (+- x pkt).

Zwróć uwagę, że sam pokazujesz dwie sytuacje gdy raz jest lepszy konkretny limit (trailing), a raz odległość (ORO).

My wybraliśmy konkretny limit (oprócz zleceń trailing), wychodząc z założenia, że będzie bardziej zrozumiały dla większości.

W przypadku trailing zrobiliśmy wyjątek, żeby nie tworzyć dodatkowych pól – limit aktywacji i odległość stopa.

Podsumowując.

Możliwość modyfikacji daty w trailing – na tę chwilę nie widzę problemów z dodaniem takiej opcji. Musimy jednak zrobić analizę czy nam to nie rozjedzie mechanizmu.

Co do odległości w ORO – najpierw musimy zwiększyć liczbę chętnych używających zleceń DDM+. Nie możemy inwestować w zabawkę, którą bawią się nieliczni 😉

Dlatego chętnie przyjmuję przykłady praktycznych zastosowań zleceń DDM+, bo jest nadal duża grupa inwestorów, którzy nie wiedzą jak ich używać 😉

@ mwojciechowski

‚Rozumiem, że Ty widziałbyś go jako kolejny kanał komunikacji klienta z biurem’

Dokładnie to miałem na myśli. Rozumiem, że text chat mógł nie być wysoko na liście już obecnych inwestorów, natomiast po części jest to ułatwienie dla tych, którzy mogą w niedługim czasie (wraz z popularyzacją forexu w Polsce) stać się klientami! Z drugiej strony, gdyby nie temat zleceń to niespecjalnie miałbym gdzie zadać pytanie o konkretne zlecenie czy rozwiązanie (poza infolinią), jeśli np. jestem u panny w Azji!

Tłuczek to tłuczek niezależnie jak czyjaś żona go nazywa i czy słuzy jej do wbijania gwoździ czy innych czynności, jak choć naprostowania starego jak po pijaku wraca rankiem do domu.

Podobie też obcęgami można gwożdzie wyciagać ale można też i zębami, ale nie znaczy że wystarcza to do nazywania szczęki obcęgami.

Przypomina mi to opowiadanie o dwóch kotach. Otóż stary kocur zagadnał młodego – Małolat, czas wreszcie byś poznał życie i się tochę połajdaczył. Choć ze mną na dach, mistrzu cię poduczy, co i jak.

Młody kot nasłuchał się od dorosłych kocurów, ze ich ulubionym zajęciem jest właśnie łajdactwo więc skwapliwie przystał na taką propozycję. Obo koty weszły na dach gdzie marzły skulone na wietrze.

Wreszcie doświdczony kocur zobczył kotkę więc powiedział do młodziaka poczekaj tu chwilę a ja zajmę się tą niunią.

Dobrze mistrzu, odparł młody kot, ja tu jeszcze się chwilę połajdaczę a potem pójdę do domu, bo przemarzłem do szpiku kości.

Nazywajmy więc rzeczy po imieniu, po ich właściwym imieniu.

Zacytuję tu GZ-ta, który sam nie wie jak celnie trafił. 🙂

„Jestem w stanie sobie wyobrazic, ze w historii nazywanie arbitrażem (a moze i hedgingiem) transakcji spreadowych powoduje, ze ten któremu rynek zrobi kuku, nawet nie bedzie wiedzial, gdzie było ryzyko.”

Nie tylko może nie wiedzieć gdzie było to ryzyko ale też i na czym ona polegało, jesli nie zrozumie prawdziwej istoty danej transakcji.

Rozróżnienie bowiem istoty różnić między spekulacją a hedgingiem (od strony posiadnych pozycji), oraz samej ich istoty (ekonomicznej i transakcyjnej) jak też subtelności pozwalajacych odróznić arbitraż od właściwej transakcji spreadowej stanowi podstawę właściwego poruszania się po rynku. A to jest dosyć zawiła materia, a nie żadne tam hop siup.

PS

@ Harry

Hedging na skorelowanych parach walutowych to insza inszość, ale to już trochę inne zagadnienie bo o wile bardziej zlożone.

Bo diabeł tkwi w szczegółach, jak przyjdzie co do czego więc nazywajmy rzeczy po imieniu, znając je.

PS

A wracając do wspomnianego hedźingu walutowego (dwie przeciwstawne pozycje nie znoszące się automatycznie) to chciałbym powiedzieć, że nie kaażdy broker walutowy oferuje taką możliwość/udogodnienie.

Albowiem brokerzy członkowie NFA (National Futers Association) nie mogą tak postebowac zgodnie z regułami i zasadami opracowanymi NFA.

Przynajmniej tak było do niedawna.

Natomiast brokerzy nie będący członkami NFA mogą.1Szukajmy więc brokera walutowego, który nie jest członkiem. 🙂

Na koniec czas na cytat o prawdziwym/faktycznym hedgingu na foreksie i o hedgingu farbowanym/fałszywym.

„TRUE HEDGING: A hedge is an attempt to profit from the arbitrage of two or more correlated currency pairs.

Hedging has been erroneously related to opening a long and short position on the same currency pair, but this leads nowhere because it would end up as a neutral or zero-value position, and in addition, you would lose the price of the respective spreads on top.

A true hedge is realized by using different currency pairs, usually in the direction where the swap or overnight interest rate is positive for all or almost all the currency pairs involved. The total amount earned on overnight also will depend on each broker’s swap rates, but they are mostly in the same range for a vast majority of firms.”

James Dicks, „Forex Trading Secrets: Trading Strategies for the Forex Market”, 2010.

Oczywiście zawsze można powiedzieć, że to jest takie książkowe ble ble, autor jest nie tylko Dicks ale i dick, ale ja nie posunął by się aż tak daleko.

Powiem tak, cytujac niezapomnianego towrzysza Wiesława, że taki hedging, o jakim tu mówimy, to jest ni pies ni wydra, coś na kształt świdra. 🙂

PS

Less, w razie czego, udziela korepetycji na temat hedżingu, ale nie za friko, nie za friko. 🙂

@ Wszyscy

Wpis merytoryczny z zabarwieniem filozoficznym

Tak sobie myślę po przeczytaniu tej dyskusji

w tonie ostatnio zasłyszanym A.Kwaśniewski,, Ludwiku Dorn i Sabo nie idzcie tą drogą ! ,,

Więc i ja zawołam – Uczcie się od praktyków , nie popełniajcie mojego błędu nie czytajcie teoretyków Prech…

którzy wyznają zamierzchłą zasadę 4 NIGDY nie może zajść na 1

Znakomici praktycy to Buffet , Soros/sprzeżenie zwrotne/ , Rogers , Tharp itp.

Analitycy J.Russo, Nadeem_Walayat

https://www.youtube.com/watch?v=qxz-P1w0760

Szukajcie też tych , krórzy są ostatnio na fali / to ważne/ np.

G.Holmes

https://www.youtube.com/watch?v=Ecwik1WuKA4

Co do forex- w Polsce

S.Urbański ma ciekawe pomysły , ale przesadził z opłatami jak na warunki polskie.Taki koszty to u Tharpa , chociaż wiadomo , że trzeba być bilionare aby czekać na kurs za 30k $

H.Wożniak – lamerskie podejście ale bez tych teoretycznych ograniczeń.

Sądzę ,że gdyby więcej czasu poświęcił na trading / ale to jest jego racja- firma z synem/ Niedrogi jak na warunki polskie.

Co do klasyfikacji traderów to od flash crash dzielę na HFT i po prostu Trader-ów.

Uważam ,że ten FC

http://moneymorning.com/2010/05/19/flash-crash-3/ to tylko przygrywka to tego co się zdarzy , i nie pomogą tu żadne ograniczenia w obliczu ogromnego zainteresowania handlem w siecii a jednocześnie możliwymi ograniczeniami internetu http://tech.wp.pl/kat,1009781,title,Internetowi-grozi-paraliz-Oj-bedzie-zamulac,wid,15284269,wiadomosc.html?ticaid=1ff9b

Ma rację Harry co do hedge .To tylko wprowadza haos w sferze emocji i straty / z mojej praktyki e 2009roku/

Podobnie w sprawie systemów uważam / podobnie jak Tharp/ , że nie neleży majstrować przy systemie . On/system/ podobnie jak my , nasze pieniądze potrzebuje – Rest .Temu sprzyja konsola- a i my mamy czas na coś bardziej ciekawszego niż trading,

Jeszcze na koniec taka moja uwaga, że dla początkującego nie potrzeba zbyt wielkich finansów aby poznać poprawne zasady.

Tharp – Super trader – chyba 28 $

Dla TFE praktyk / z jedną genialną uwagą /

Ramki N.Ramakrishnan-FWFF- chyba 15$

pozdr.

@MWojciechowski

A jeszcze przewrotne pytanie – dlaczego nie ma zlecenia „po prostu take profit” ? Tzn można ustawić ORO SL z limitem 1 (dla długiej).

Przydałoby się jakieś wsparcie dla rolowania pozycji np chcę mieć jeden kontrakt na pozycji długiej i z rolować go np w przeciągu najblizszych 2 m’cy ale jeśli cena następnej serii nie będzie chwilowo odstawać na wiecej niż np 7 pkt.

Wielka przewaga jaka posiada bossa nad innymi biurami jest api ale niestety programowanie tego wymaga posiadania windowsa, przechodzi to przez tego waszego wrappera i to defacto uniemożliwia(no dobra znacznie utrudnia) stosowanie innych języków programowania typu Python, ruby, deployment na innych platformach jak mobile, web lub nawet linuks, itd a przecież komunikacja odbywa się po xmlu. I poco toto? Jako programista zapewniam was: bardzo złe rozwiazanie.

No i te zabezpieczenia na zmianę IP – anachronizm.

Ale nie wyobrażam sobie przejścia do jakichkolwiek innych biur bez ddm+. To chyba konieczny toolkit w czasach HFT.

@Harry

„niespecjalnie miałbym gdzie zadać pytanie o konkretne zlecenie czy rozwiązanie”

Można staromodnym mailem 😉 albo na forum dla klientów.

@najcik

dlaczego nie ma zlecenia „po prostu take profit”?

A zlecenie z limitem? 😉

„Wymagania Windows”

to niestety ograniczenie zastosowane przez naszego dostawcę.

„No i te zabezpieczenia na zmianę IP – anachronizm.”

Mamy rozwiązanie dla świadomych użytkowników. Napisz na priv to możemy coś zaproponować.

@s_zadora

„Otóż można dla pozycji długiej 6 minilotów poustawiać na 3 różnych poziomach 3 różne zlecenia sell limit po 2 miniloty. Jeśli te zlecenia się zrealizują, to oczywiście zyski z różnic kursowych mamy zabezpieczone (hedge) i jedyne co na tym możemy stracić to różnica w naliczanych dla obu stron transakcji punktach swapowych.”

MAły drobiażdżek

Jak pierwszy pójdzie stop loss , a potem na nawrocie załapiemy si e na sell limit to po powrocie możemy być ciężko zdziwieni niczym właściciele onegdysiejszych opcji barierowych 🙂

@MW

„Wymagania Windows”

to niestety ograniczenie zastosowane przez naszego dostawcę.

Brzmi jak jakieś ultimatum dostawcy nie do przeskoczenia.

Dziwny ten dostawca pewnie wychował się i myśli ,że to czasy W98.

Bardzo ciekawe to ograniczenie w dzisiejszych czasach gdzie nawet MT4 przeportowano na linuksa oczywiście z „face liftingiem” androida.

Może czas zmienić dostawcę by biuro nie pachniało dekadencją i może czas mu wytłumaczyc czym jest integracja bo nawet jego idol Windows już do tego dorósł po latach bronienia monopolu „świadomą niekompatybilnością” .

Trzeba mu zakomunikować, że skoro jego wzorzec może to i on grzechu nie popełni . Za wyjątkiem sytuacji braku odpowiedniej wiedzy, ale to przyczynek jedynie by takiego dostawcę spławić.

@MW

A zlecenie z limitem? 😉

Hola, hola – nie po to stosuje ddm+ żeby moje zlecenie w arkuszu wisiało – jak HFT to ja tez chce mieć swoją szanse krzykniecia „sprawdzam”.

Z pomysłów jak wykorzystać DDM+ i jak „mieć nogi na biurku” to przy użyciu TS można wchodzić na rynek. Np. nie mamy żadnej pozycji w portfelu a widzimy rozpoczętą 2. stycznia korektę na wig20, ale jak wiadomo – nie wiadomo kiedy się skończy. Ustalamy TS’a zgodnie z jej kierunkiem – np. teraz „dla pozycji krótkiej” na np. 25pkt lub więcej, a jak Rybiński jest naszym guru to jeszcze więcej (chociaż psorek pewnie wpisałby tam z 2000 😉 ) i „kładziemy nogi na biurko” 😉 No i oczywiście pamiętamy o tym, że data nie jest modyfikowalna w przypadku TS’a.

Oczywiście możemy w ten sposób tylko bardzo drogo sobie otworzyć pozycję. No ale też takie jest ryzyko tych zleceń – biorą pod uwagę tylko cenę i ewentualnie czas kiedy się aktywują.

Duży limit aktywacji oznacza, że przez długi czas nasza pozycja się nie otworzy – np może to trwać tygodniami, a w przypadku profesora latami 😉 – w tym przypadku brakuje integracji z jakimś kontem oszczędnościowym na którym środki powinny sobie leżeć i procentować.

Pytanie w kontekście mojego scenariusza: czemu TS ma limit ceny zawsze na PKC ? W takim przypadku trudno jest wykorzystać np. całe dostępne(lub pozostałe) środki, żeby otworzyć pozycję bo środki pod zlecenie PKC są znacznie większe chyba niż pod zlecenie z limitem. W przypadku akcyjnego rachunku to można tam jeszcze kombinować z odroczoną płatnością ale w przypadku tak promowanych IKZE i IKE to już tak się nie da co ?

@najcik

Dzięki za pomysł wykorzystania TS 😉

W TS jest zawsze PKC, żeby było łatwiej. Robiliśmy badania czy inwestorzy „załapią” gdy damy 2 limity, które określają odległość – pierwszy – aktywacji czyli odległość jaką kurs musi przebyć, żeby zlecenie się aktywowało, drugi – odległość od pierwszej odległości czyli limit cenowy 😉

Nie załapali, dlatego zostawiliśmy PKC.

O ułatwieniach dot. pokrycia w kolejnym wpisie 😉