Jesteśmy świadkami interesującej sytuacji na polskim rynku akcyjnym: główny indeks giełdowy jest w trakcie bessy, która osiągnęła minimum na poziomie 35% poniżej szczytu z wiosny 2015 roku, chociaż gospodarka daleka jest od recesji. Niewiele jest czynników przemawiających za wystąpieniem recesji w 2016 roku, a przy założeniu realizacji sztandarowych obietnic wyborczych także w pierwszej połowie 2017 roku.

Na polskim rynku akcyjnym możemy więc mieć do czynienia rynkiem niedźwiedzia, który nie będzie bezpośrednio poprzedzał załamania w realnej gospodarce. Obserwowane zachowanie warszawskiej giełdy można więc traktować jako kolejne przypomnienie, że wbrew popularnemu wśród wielu ludzi przekonaniu, zachowanie rynków akcyjnych może być bardzo słabym odzwierciedleniem tego co dzieje się (lub co zdarzy się) w realnej gospodarce.

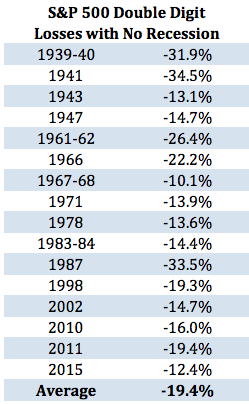

W połowie stycznia Ben Carlson pokazał, że także na najbardziej dojrzałym rynku akcyjnym regularnie zdarzały się głębokie (nawet przekraczające 30%) przeceny, które nie poprzedzały recesji. Według Carlsona, od lat 30. dwudziestego wieku miało miejsce 16 dwucyfrowych przecen na amerykańskim rynku akcyjnym, które nie wystąpiły przed recesyjnym załamaniem w realnej gospodarce.

Uświadomienie sobie tego faktu może skłonić inwestorów do krytycznej oceny swoich oczekiwań wobec amerykańskiego i globalnego rynku akcyjnego. Zdecydowana większość ekonomistów nie dostrzega ryzyka recesji w amerykańskiej gospodarce w 2016 roku. Nie jest to zaskakująca informacja bo większość ekonomistów co roku nie dostrzega ryzyka recesji – nawet w latach, w których recesja rzeczywiście występuje. Zestawienie Carlsona pokazuje jednak, że nawet jeśli prognozy ekonomistów się sprawdzą i w 2016 roku nie będzie w USA recesji, to nie wyklucza to scenariusza kontynuowania spadków na amerykańskiej giełdzie. Innymi słowy, inwestorzy, którzy zakładają, że nie dojdzie do gwałtownej przeceny na amerykańskiej giełdzie bo amerykańska gospodarka nie jest zagrożona recesją, opierają swoją prognozę na błędnym założeniu.

S&P500 znajduje się obecnie około 12% poniżej szczytu z 2015 roku. Przedstawione przez Carlsona dane pokazują, że brak recesyjnych sygnałów w gospodarce nie powinien skłaniać inwestorów do wykluczania scenariusza kontynuowania spadków.

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Ale z drugiej strony patrzac na ostatnie 50 lat S&P500 (z pominięciem bardzo szczegolnego 1987) to +/- wypełnilismy juz zasięg typowej przeceny bez recesji…

Jednak zawsze jest kres ale ….

Kres jest jednocześnie początkiem zupełnie czegoś innego, novego.

Po wzrostach zawsze są spadki.

CYKLICZNOŚĆ i ZMIENNOŚĆ to jest TO co kieruje gospodarką i ją napędza.

LJ3