W ciągu ponad 24 lat średnioroczna stopa zwrotu z akcji na warszawskiej giełdzie wyniosła 18,6 procent. Krótko mówiąc, ktoś kto zainwestował 1000 złotych w akcje (reprezentowane przez indeks WIG) dziś miałby około 51 tysięcy złotych. Przynajmniej w modelach i teoretycznie. W praktyce na początku powstania GPW notowanych było 5 spółek, z których żadna nie istnieje już w tamtej formie – zbankrutowały, zostały przejęte lub wycofane z rynku. No dobra ten tekst nie miał się zaczynać tak pesymistycznie. Jakoś tak wyszło. Za każdym razem gdy zaczynam pisać o inwestowaniu w długim terminie i próbuję posiłkować się utartymi sloganami właśnie tak się kończy. Rzeczywistość brutalnie mi przypomina „hej, ja tu wciąż jestem”.

Zacznę więc jeszcze raz. Wiadomo, że 1991 rok różnił się od 1995, 2000, 2010, 2015. To był początek naszego kapitalizmu, pod Pałacem Kultury i Nauki w Warszawie królowały „szczęki”, na pierwszym miejscu listy przebojów „Trójki” Scorpions wyśpiewywał „Wind of Change”, zaś 1000 złotych (Po uwzględnieniu późniejszej denominacji) stanowiło blisko 6 przeciętnych pensji. Mówilibyśmy więc o kimś, kto już posiadał jakieś oszczędności. To były początki, a później wszystko się zmieniło. Również długoterminowa stopa zwrotu z rynku akcji, który zaczął być nieco bardziej stabilny i szeroki. Nie obejmował już pięciu spółek, tylko kilkaset. Spółki płaciły dywidendy i było zupełnie inaczej. Skorzystam z obliczeń, które zrobiłem przygotowując ebooka „Inwestuj w fundusze – to prostsze niż myślisz” (można go niemal za darmo uzyskać na stronie http://inwestujwfundusze.bossafund.pl/.

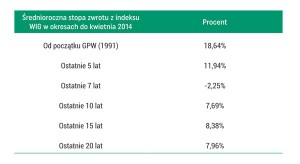

Podane w tabeli wyniki kończą się w kwietniu 2014 roku, z uwagi na to, kiedy książka była przygotowywana, ale nie ma to większego znaczenia. Chodzi o jedną rzecz, gdy zerkniemy na stopy zwrotu za ostatnie „długie terminy”, to ich wysokość jest zbliżona i oscyluje wokół 8 procent. Jeszcze raz podkreślę jest to stopa zwrotu z inwestycji w akcje powiększona o wartość wypłaconych dywidend. Jeśli terminy zaczniemy skracać, to zmienność wyników będzie rosła. Pojawią się dwucyfrowe, a nawet ujemne. Owo 8 procent to wynik, który od lat pojawia się w literaturze światowej – jako możliwy do uzyskania średni roczny zwrot z akcji (oczywiście na ten temat trwają również spory, w zależności od tego, kto liczy i jak liczy, ale zostawmy to na razie w spokoju).

Inspiracją do dzisiejszych rozważań o inwestowaniu w długi terminie stała się przede wszystkim sytuacja na naszym rodzimym rynku, którą w skrócie można opisać „nie za wiele się dzieje” i moja niedawna rozmowa na temat rynku, gdy przypomniałem sobie początki mojego inwestowania. Być może moje studia filozoficzne, być może dociekliwość, a być może różnego rodzaju wątpliwości powodowały, że trudno było mi zaakceptować powtarzane już wtedy na naszym rynku hasło „w długim terminie…” coś tam się wydarzy. Wielu z czytelników pewnie wie, jaka jest reakcja dwudziestolatka, gdy mówi mu się o przyszłości, inwestowaniu na emeryturę i tego typu podobne rzeczy. Jak podlejemy to argumentem, „jeśli dziś zrobisz X, to za 20 lat …”, można mieć pewność, że młody człowiek nie wie za bardzo o czym mówimy. „Jakie 20 lat? Przecież to całe moje dotychczasowe życie”. To jest jeden z problemów edukacji finansowej. Mówimy o rzeczach trudnych do wyobrażenia, gdy na skali czasu jesteśmy po tej wczesnej stronie. Gdy jesteśmy dalej na skali czasu zaczynamy mówić „jaki ja byłem głupi, gdybym 20 lat temu…”. No cóż, życie nie jest proste. Należy się z tym pogodzić.

Wrócę do swojego sceptycyzmu dwudziestoparolatka, który wszędzie dookoła słyszał od mądrzejszych od siebie – a przynajmniej tak się prezentowali – że na rynek akcji należy patrzeć wyłącznie w długim terminie. Nie myśleć o spekulacji, tylko kupić i trzymać. Pamiętam, że po jednym z takich argumentów zacząłem baczniej przyglądać się temu, jak wyglądał w przeszłości rynek akcji, na tych rynkach, które istniały. Nie trzeba było specjalnie długo szukać.

Super hossa w Stanach Zjednoczonych rozpoczęła się tak naprawdę dopiero w latach osiemdziesiątych, czyli całkiem niedawno (z perspektywy lat 90.). Wcześniej przez 20 lat rynek stał w miejscu. Od 1960 do 1980 roku akcje amerykańskich spółek tkwiły w marazmie. Średnia Przemysłowa Dow Jonesa poruszała się między 600 a 1000 punktów. Gdy czyta się wspomnienia traderów, wielu z nich zwraca uwagę na to, że rynek był ostatnim miejscem, na którym coś chciało się robić. Dwadzieścia lat to kawał czasu. Nie widoczny chyba tylko dla tych, którzy konstruują modele i mówią o cierpliwym inwestowaniu w długim terminie. W ciągu dwóch dekad można zostać rodzicem, rozwieść się, kilka razy stracić pracę, całkowicie zmienić zainteresowania i ścieżkę zawodową. Na przestrzeni dwudziestu lat państwa zmieniają granice, wybuchają konflikty, kryzysy, technologia osiąga poziom, który był niewyobrażalny zaledwie kilka lat wcześniej. Jak w tym wszystkim nabrać perspektywy do długoterminowego inwestowania?

W mojej opinii wyobrażalny długi termin to 3-7 lat. Każdy z nas jest w stanie wyobrazić sobie taką przyszłość. Oczywiście uwzględnia zmiany, ale najczęściej nie są one tak bardzo zaskakujące. Jednak ta perspektywa sprawia, że możemy być albo szczęściarzem, który trafił na okres zbliżony do tego z okresu 2002-2007, albo pechowcem, którego aktywność przypadła na 2007-2011. Również upływający czas pomaga zyskać odpowiednią perspektywę. Im dłużej działamy na rynku, tym bardziej widzimy okresy okazji i braku okazji. Niestety nasze krótkoterminowe ambicje i pokusy wygrywają z długoterminowymi celami. O wiele łatwiej byłoby w nie uwierzyć, gdyby 8 procent średniorocznie odbywało się w innym stylu – bez rynków byka i niedźwiedzia. Ot po prostu linią systematycznie pnącą się do góry. Tymczasem rzeczywistość jest o wiele trudniejsza.

5 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Bardzo dobry wpis:

http://10-procent-rocznie.blogspot.com/2015/10/jak-czarodziejscy-sa-czarodzieje-rynku.html

Tylko, że 1000 zł w 1991 to było 5 moich pensji. A teraz 51.000 zł to również 5 moich pensji. Jaki więc zysk z takiej giełdy, która w ciągu 24 lat dała by mi rzeczywisty przyrost kapitału równy 0%?

@marcin3

nie chwytam tego rozumowania.

A ja chwytam tak:

NIe potrzeba giełdy by stac sie bogatszym.

Podam lepszy przykład z tej serii.

Mam zasiłek te kilka setek przez 6 miesięcy. Wyjeżdżam na arbait do sąsiadów lub na szmate do Albionu i z kilku setek robi sie kilka tysiączków.

Po co giełda 🙂

Taka logika przypadku.

ja bym się raczej zastanawiał, co jest nie tak z rzeczywistością jeśli po 25 latach nadal mam takie same zarobki 😉