David Lucca i Emanuel Moench zwrócili uwagę na zachowanie amerykańskiego rynku akcyjnego w dniach przed ogłoszeniem przez Federalny Komitet ds. Otwartego Rynku (FOMC) decyzji o kształcie polityki monetarnej. Okazało się, że rynek akcyjny generuje w tych dniach wysokie nadwyżkowe stopy zwrotu.

Lucca i Moench skupili się na zaplanowanych posiedzeniach FOMC, który spotyka się osiem razy w roku. Skoncentrowali się na okresie 1994-2011 ale zbadali także zachowanie rynku przed 1994 rokiem. Skupili się na 24 godzinach poprzedzających godzinę drugą po południu w dniu ogłoszenia komunikatu FOMC*. Sprawdzili także co dzieje się na rynku akcyjnym po decyzji Federalnego Komitetu ds. Otwartego Rynku. Z badań Lucci i Moencha wynika, że w tym okienku czasowym amerykański rynek akcyjny generował przeciętnie nadwyżkowe stopy zwroty (stopy zwrotu ponad stopę wolną od ryzyka) na poziomie 0,49%. W okresie 1994-2011 z tych anomalii dnia FOMC (ośmiu dni rocznie) pochodziło około 80% rocznych nadwyżkowych stóp zwrotu wygenerowanych przez rynek akcyjny (konwencjonalnie rozumiany jako indeks S&P 500).

Co ciekawe, Lucca i Moench – obaj związani z Bankiem Rezerwy Federalnej w Nowym Jorku, po raz pierwszy opublikowali wyniki badań w 2011 roku (w wersji roboczej). Pełna praca okazała się w lutowym wydaniu The Journal of Finance co oznacza, że dysponujemy 4-letnim okresem out-of-sample** co czyni badania Lucci i Moencha jeszcze bardziej interesującymi.

Warto w tym miejscu zwrócić uwagę, że nie jest to pierwsze badanie wpływu decyzji FOMC na amerykański rynek akcyjny. W 2014 roku ukazał się artykuł Stock Returns over the FOMC Cycle, o którym na Blogach Bossy wspomniał Tomasz Symonowicz.

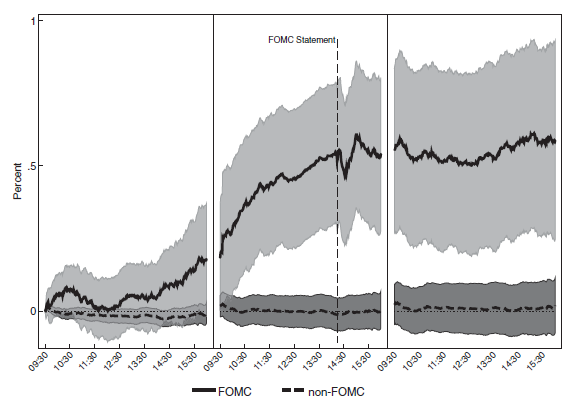

Poniższy wykres jest graficznym podsumowaniem badań Lucci i Moencha. Ciągła linia to skumulowane nadwyżkowe stopy zwrotu indeksu S&P 500 w 3-dniowym okienku czasowym ze środkiem w dniu ogłoszenia decyzji FOMC. Przerywana linia to nadwyżkowe stopy zwrotu w 3-dniowych okresach bez posiedzenia FOMC. Zaciemnione obszary to przedziały ufności (95%) wokół wspomnianych wcześniej stóp zwrotu. Wertykalna przerywana linia to moment ogłaszania decyzji.

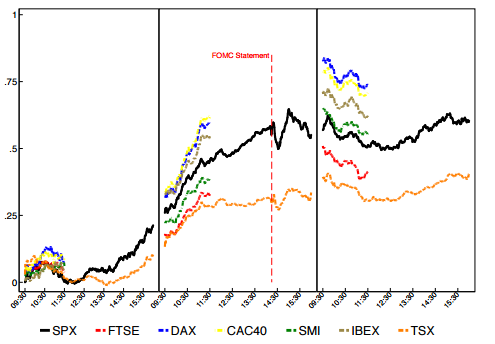

Jak widać, w okresie kilkunastu godzin sesyjnych przed ogłoszeniem decyzji FOMC rynek akcyjny istotnie rośnie a po ogłoszeniu decyzji nie oddaje wcześniejszych wzrostów lecz utrzymuje się na poziomie z momentu opublikowania komunikatu. Co ciekawe, anomalia dnia FOMC występowała w badanym okresie (dla wykresu poniżej 1996-2011) także na międzynarodowych rynkach akcyjnych:

Warto wyjaśnić jeszcze dlaczego autorzy potraktowali 1994 roku jako rodzaj cezury w swoim badaniu. Otóż, od tego momentu FOMC publicznie ogłaszał zmiany (lub ich brak) w polityce monetarnej. Wcześniej inwestorzy domyślali się tych zmian z obserwacji operacji na otwartym rynku dokonywanych przez nowojorski Bank Rezerwy Federalnej. Badania Lucci i Moencha obejmują okres od 1960 roku: w okresie przed 1980 rokiem nie stwierdzili istnienia anomalii dnia FOMC, w okresie 1980-1994 miała ona rozmiary około 0,2%.

Być może najbardziej interesującym wynikiem, którym podzielili się Lucca i Moench było stwierdzenie, że anomalia dnia FOMC nie występuje na rynkach, które mogłyby pokazać większą od rynku akcyjnego wrażliwość na zmiany w polityce monetarnej: rynku pieniężnym i rynku obligacji skarbowych. Drugim interesującym spostrzeżeniem autorów była uwaga, że anomalia dnia FOMC nie różniła się istotnie w różnych cyklach polityki monetarnej: cyklu podwyżek i cyklu obniżek. Autorzy nie stwierdzili także istnienia podobnych anomalii w przypadku innych istotnych publikacji makroekonomicznych takich jak dane z rynku pracy czy dane o zmianie amerykańskiego PKB.

Lucca i Moench stwierdzili istnienie anomalii, zdaniem autorów łatwej do zauważenia, która utrzymywała się na rynku przez wiele lat. Część inwestorów może potraktować przedstawione wyniki jako kolejną wskazówkę co do systematycznego wspierania rynków akcyjnych przez banki centralne (Greenspan Put, Bernanke Put). Takie rozumowanie nie wyjaśnia jednak zagadki tego, że inwestorzy wydawali się uświadamiać sobie tę politykę w trakcie posiedzeń FOMC.

* W okresie 1994-2011 decyzję ogłaszano w okolicach godziny 14:15. Z kilkuminutowym przyśpieszeniem lub opóźnieniem.

** Peter Chan na blogu Return and Risk pokazał wyniki analizy okresu po 2011 roku. Chan posługiwał się danymi dziennymi a nie intraday jak Lucca i Moench – zbadał zachowanie S&P500 na 5 dni przed i po ogłoszeniu decyzji FOMC (dniem zero był dzień decyzji FOMC).

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.